你可能感兴趣的试题

抵扣率=(增值税税率/征收率)-1 抵扣率=1-(征收率/增值税税率) 抵扣率=(1-征收率)/增值税税率 抵扣率=增值税税率/(1-征收率)

增值税一般纳税人销售自己使用过的2009年1月购进的生产设备,按照4%的征收率减半征收增值税 增值税一般纳税人销售自己使用过的2008年10月份购进的小汽车,按照4%征收率减半征收增值税 小规模纳税人销售自己使用过的2009年10月份购进的生产设备,按照4%的征收率减半征收增值税 小规模纳税人销售自己使用过的2010年2月份购进的生产设备,减按2%的征收率征收增值税

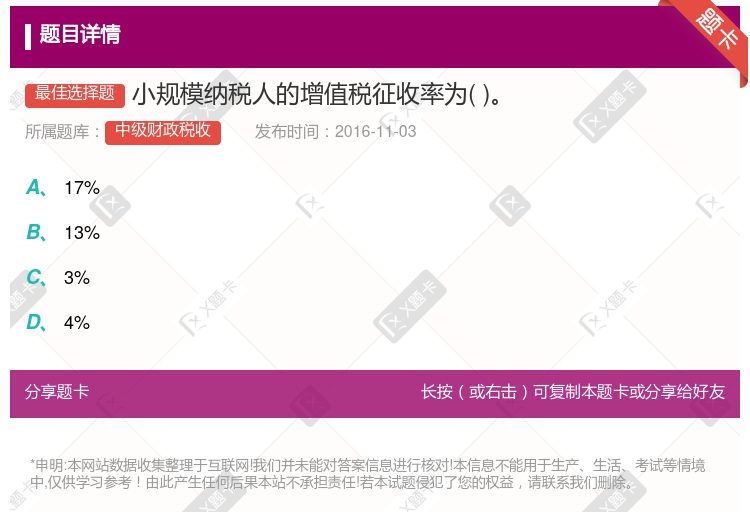

小规模纳税人销售货物,按照征收率计算增值税应纳税额,不得抵扣进项税 小规模纳税人进口货物,按照适用税率计算缴纳增值税,不得使用征收率计算 不得自行开具增值税专用发票,也不得申请税务机关代开增值税专用发票 以1个季度为增值税纳税期限的规定仅适用于小规模纳税人

小规模纳税人(除其他个人外)销售自己使用过的固定资产,减按2%征收率征收增值税 小规模纳税人销售自己使用过的除固定资产以外的物品,应按3%的征收率征收增值税 一般纳税人销售自己使用过的按规定不得抵扣进项税额的固定资产,按4%征收率减半征收增值税 一般纳税人销售旧货,按照4%的征收率征收增值税

自2021年4月1日至2022年3月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税 自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税 增值税小规模纳税人适用3%征收率应税销售收入免征增值税的,可以开具增值税专用发票 小规模纳税人选择放弃适用3%征收率应税销售收入免征增值税政策并开具增值税专用发票的,应开具征收率为1%的增值税专用发票

对湖北省增值税小规模纳税人, 适用 3%征收率的应税销售收入, 免征增值税 对湖北省增值税小规模纳税人适用 3%预征率的预缴增值税项目, 暂停预缴增值税 除湖北省外, 其他省、 自治区、 直辖市的增值税小规模纳税人, 适用 3%征收率的应税销售收入, 减按 1%征收率征收增值税 除湖北省外, 其他省、 自治区、 直辖市的增值税小规模纳税人适用 3%预征率的预缴增值税项目, 减按 1%预征率预缴增值税

一般纳税人销售自己使用过的 2009年 2 月购进的生产设备,按照 17%征收增值税 一般纳税人销售自己使用过的 2007 年 2 月购进的生产设备,按照 2%征收率征收增值税 小规模纳税人销售自己使用过的 2008 年 2 月购进的生产设备,减按 4%征收率减半征收增值税 小规模纳税人销售自己使用过的 2009 年 2 月购进的商品,应按 3%的征收率征收增值税

小规模纳税人(除其他个人外)销售自己使用过的固定资产,减按2%的征收率征收增值税 纳税人销售旧货,按照简易办法依照3%征收率减按2%征收增值税 一般纳税人销售自己使用过的不得抵扣且未抵扣进项税额的固定资产,按照3%的征收率减按2%征收增值税 小规模纳税人销售自己使用过的物品,减按2%的征收率征收增值税

一般纳税人销售旧货,按4%的征收率减半征收增值税;小规模纳税人不适用改征收率 无论其是增值税一般纳税人还是小规模纳税人,一律按4%的征收率减半征收增值税 购入的旧货可以抵扣进项税 购入的旧货不能抵扣进项税 纳税人销售自己使用过的属于应征消费税的机动车、摩托车、游艇,售价未超过原值的,免征增值税

小规模纳税人进口货物,按照3%的征收率计算缴纳进口环节增值税 自然人销售自己使用过的电脑,减按2%计算缴纳增值税 属于小规模纳税人的企业销售自己使用过的机器设备,适用简易办法依照3%征收率减按2%征收增值税,也可以放弃减税,按照简易办法依照3%征收率缴纳增值税 小规模纳税人销售外购的初级农产品,按照9%低税率计算缴纳增值税

自1998年7月1日起,商业企业小规模纳税人的增值税征收率由6%减为4% 寄售商店代销的寄售物品,无论销售者是否为一般纳税人,自1998年7月1日起增值税征收率由6%调减为4% 对卫生防疫站调拨生物制品,可按照商业企业小规模纳税人4%的征收率征收增值税 对拍卖增值税应税货物,以销售价款为计税依据,按照4%的征收率征收增值税 对增值税一般纳税人生产销售的商品混凝土,自2000年5月1日起,按6%征收率征收增值税