你可能感兴趣的试题

实行简易征收办法, 不得抵扣进项税 所有行业的小规模纳税人均不得自行开具增值税专用发票 小规模纳税人可以享受增值税的税收优惠 一经认定为小规模纳税人, 不得再转为一般纳税人

小规模纳税人在购进货物、应税劳务或应税行为时,取得的增值税专用发票上注明的增值税,一律不予抵扣 小规模纳税人可以开具增值税专用发票 在进行账务处理时,只需在 “应交税费“科目下设置“应交增值税”明细科目,该科目不再设置增值税专栏 一般来说,小规模纳税人采用销售额和应纳税额合并定价的方案并向客户结算款项

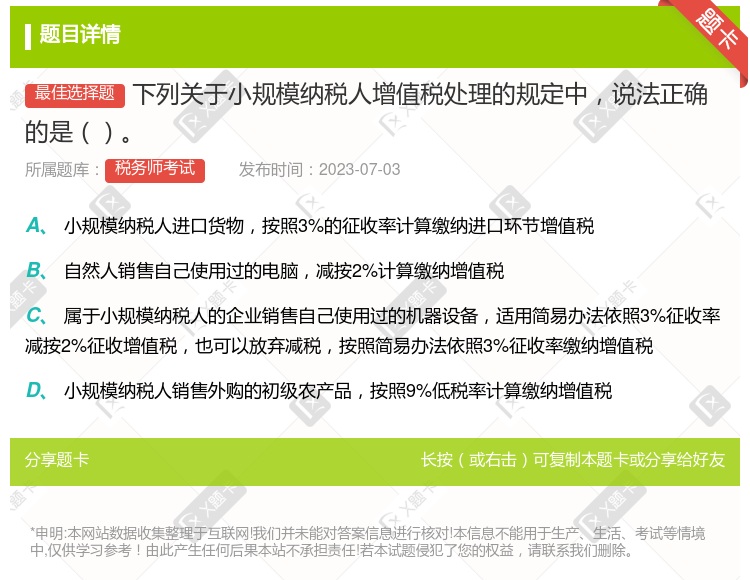

小规模纳税人销售货物,按照征收率计算增值税应纳税额,不得抵扣进项税 小规模纳税人进口货物,按照适用税率计算缴纳增值税,不得使用征收率计算 不得自行开具增值税专用发票,也不得申请税务机关代开增值税专用发票 以1个季度为增值税纳税期限的规定仅适用于小规模纳税人

小规模纳税人(除其他个人外)销售自己使用过的固定资产,减按2%征收率征收增值税 小规模纳税人销售自己使用过的除固定资产以外的物品,应按3%的征收率征收增值税 一般纳税人销售自己使用过的按规定不得抵扣进项税额的固定资产,按4%征收率减半征收增值税 一般纳税人销售旧货,按照4%的征收率征收增值税

从事货物生产的企业,年应税销售额在50万元(含)以下,一律认定为小规模纳税人 从事成品油销售的企业,应一律认定为小规模纳税人 纳税人一经认定为一般纳税人后,不得转为小规模纳税人 年应税销售额超过80万元的事业单位,不得作为小规模纳税人

自2021年4月1日至2022年3月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税 自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税 增值税小规模纳税人适用3%征收率应税销售收入免征增值税的,可以开具增值税专用发票 小规模纳税人选择放弃适用3%征收率应税销售收入免征增值税政策并开具增值税专用发票的,应开具征收率为1%的增值税专用发票

小规模纳税企业的增值税征收率一律为3% 小规模纳税企业销售商品价格通常为含税价 小规模纳税企业销售商品价格通常为不含税价 小规模纳税企业的增值税税率一律为3%

如需要开具增值税专用发票必须请税务机关代开 应税服务年销售额为600万元的其他个人为增值税小规模纳税人 符合一般纳税人条件的非企业性单位可以选择按照小规模纳税人纳税 除另有规定外,纳税人登记为一般纳税人后不得转为小规模纳税人

小规模纳税人出口不符合规定的自产货物,应该按征收率计算征收增值税 小规模纳税人自营或委托出口货物后,须在当月向主管税务机关办理增值税纳税申报时,提供《小规模纳税人出口货物免税申报表》及电子申报数据 小规模纳税人未在规定期限内办理免税核销申报的出口货物除另有规定外.应征收增值税 小规模纳税人自营或委托出口的货物,一律免征增值税、消费税 小规模纳税人无法按规定期限办理免税核销申报手续的,经核准后,可延期5个月办理免税核销申报手续

小规模纳税人进口货物,按照3%征收率计算缴纳进口增值税 小规模纳税人可以向税务机关申请代开增值税专用发票 除另有规定外,一经认定为小规模纳税人,不得再转为一般纳税人 年应税销售额超过小规模纳税人标准的其他个人,按小规模纳税人纳税

全部销售免税货物的企业可选择按小规模纳税人纳税 非企业性单位可选择按小规模纳税人纳税 年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税 不经常发生应税行为的企业可选择按小规模纳税人纳税

从事货物生产或者提供应税劳务的纳税人,以及以从事货物生产或者提供应税劳务为主,并兼营货物批发或者零售的纳税人,年应征增值税销售额在50万元以下(含50万元)的,为增值税小规模纳税人 商业企业年应税销售额在80万元以下(含80万元)的,为增值税小规模纳税人 年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税 非企业性单位、不经常发生应税行为的企业按小规模纳税人纳税

小规模纳税人发生增值税应税销售行为, 合计月 销售额未超 15 万元的, 免征增值税 适用增值税差额征税政策的小规模纳税人, 以差额后的销售额确定是否可以享受免征增值税政策 按固定期限纳税人的小规模纳税人可以选择以 1 个月 或 1 个季度为纳税期限, 一经选择, 36个月 内不得变更 按照现行规定应当预缴增值税税款的小规模纳税人, 凡在预缴地实现的月 销售额未超过 10万元的, 当期仍需按相应预缴率预缴税款

小规模纳税人的销售额未达到规定的起征点的,免征增值税 小规模纳税人的销售额达到起征点的,免征增值税 小规模纳税人的销售额超过起征点的,应就其销售全额缴纳增值税 小规模纳税人的销售额超过起征点的,应就其超过起征点的销售额部分缴纳增值税

从事货物生产的企业,年应税销售额在100万元(含)以下,一律认定为小规模纳税人 从事货物批发的企业,年应税销售额在180万元(含)以下,一律认定为小规模纳税人 已认定为小规模纳税人,不得再转为一般纳税人 年应税销售额超过180万元的事业单位,不得作为小规模纳税人

年应税销售额超过小规模纳税人标准的其他个人,按一般纳税人纳税 自2018年5月1日起,增值税小规模纳税人标准为年应征增值税销售额500万元及以下 按规定已登记为增值税一般纳税人的单位和个人,在2018年12月31日前,可转登记为小规模纳税人,其未抵扣的进项税额作转出处理 兼有销售货物、提供应税服务,且不经常发生应税行为的单位可选择按小规模纳税人纳税

从事货物生产的企业,年应税销售额在50万元(含)以下,一律认定为小规模纳税人 小规模纳税人会计核算健全,能提供准确税务资料,可申请不作为小规模纳税人 已认定为小规模纳税人的企业一律不得再转为一般纳税人 年应税销售额超过80万元的事业单位,不得作为小规模纳税人

小规模纳税人会计核算健全,能提供准确税务资料,可申请不作为小规模纳税人 年应税销售额超过80万元的事业单位,不得作为小规模纳税人 从事货物生产的企业,年应税销售额在50万元(含)以下的,一律认定为小规模纳税人 已认定为小规模纳税人的企业一律不得再转为一般纳税人

小规模纳税人销售自己使用过的固定资产的,应按3%的征收率征收增值税 小规模纳税人销售自己使用过的除固定资产以外的物品,应减按2%的征收率征收增值税 增值税一般纳税人销售自己使用过的2009年1月1日以后购进的固定资产,按照4%征收率减半征收增值税 自2009年1月1日起,增值税一般纳税人购进固定资产发生的进项税额可以从销项税额中抵扣

小规模纳税人销售货物时,按规定收取的增值税额,应贷记“应交税费--应交增值税”科目 符合小微企业优惠政策的小规模纳税人,免征的增值税额,借记“应交税费--应交增值税(减免税款)”科目,贷记“营业外收入”科目 自2020年2月1日起,增值税小规模纳税人(其他个人除外)发生增值税应税行为,需要开具增值税专用发票的,可以自愿使用增值税发票管理系统自行开具 年应征增值税销售额未超过500万元的小规模纳税人,也可以申请一般纳税人资格认定