你可能感兴趣的试题

工资、薪金所得,以每月收入额减除费用2000元后的余额,为应纳税所得额 财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额 利息、股息、红利所得,偶然所得和其他所得,以每次收入额为应纳税所得额 个体工商户的生产、经营所得,以每一纳税年度的收入总额,为应纳税所得额

财产租赁所得,以取得的全部收入作为应纳税所得额 财产租赁所得,以取得的全部收入减除准予扣除项目后的余额为应纳税所得额 劳务报酬所得,以全部收入扣除缴纳的中介费、营业税、城建税和教育费附加后的余额作为应纳税所得额 偶然所得不扣除任何费用,直接以收入作为应纳税所得额 财产转让所得,以收入减去财产原值、相关的税费后的余额确定应纳税所得额

财产租赁所得,以取得的全部收入作为计税依据 财产租赁所得,以取得的全部收入减除准予扣除项目后的余额作为计税依据 劳务报酬所得,只采取定额扣除费用的办法 偶然所得不扣除任何费用,直接以收入作为应纳税所得额 财产转让所得,以收入减去财产原值、相关的税费后的余额确定应纳税所得额

财产转让所得,以收入减去财产原值、相关的税费后的余额确定应纳税所得额 财产租赁所得,以取得的全部收入减除准予扣除项目后的余额确定费用的扣除标准 劳务报酬所得,直接以全部收入全额作为应纳税所得额 偶然所得不扣除任何费用,直接以收入作为应纳税所得额

工资,薪金所得,以每月收入额减除费用3500元后的余额,为应纳税所得额 个体工商户的生产,经营所得,以每一纳税年度的收入总额,减除成本,费用以及损失后的余额,为应纳税所得额 劳务报酬所得每次收入不超过4000元的,减除费用800元后的余额为应纳税所得额 利息,股息,红利所得,偶然所得和其他所得,.以每次收入额为应纳税所得额

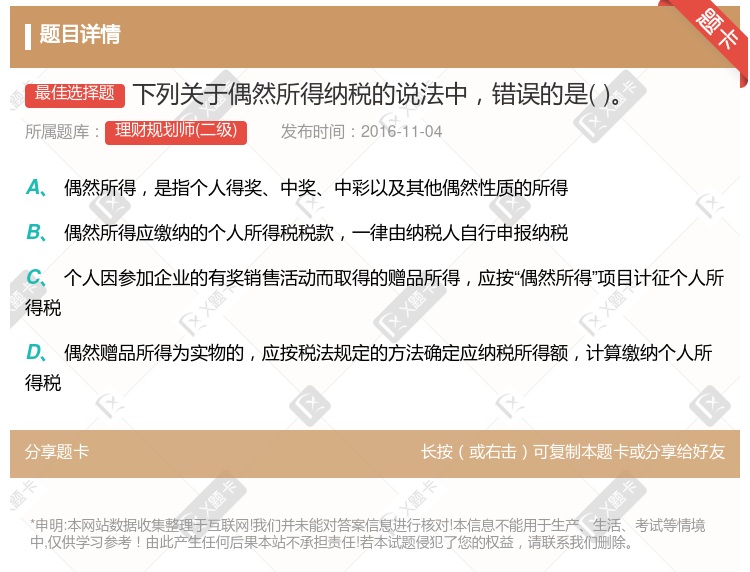

偶然所得是指个人得奖、中奖、中彩以及其他偶然性质的所得 个人购买社会福利有奖募捐奖券,一次中奖收入不超过10万元的,免征个人所得税 个人因参加企业的有奖销售活动而取得的赠品所得,应按“偶然所得”项目计征个人所得税 偶然所得按次计算征收个人所得税 个人购买中国体育彩票,一次中奖收入超过l0000元的,应以收入扣除相关费用后按偶然所得项目计税

工资、薪金所得,以每月收入额减除费用3500元后的余额,为应纳税所得额 财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额 利息、股息、红利所得,偶然所得和其他所得,以每次收入额为应纳税所得额 个体工商户的生产、经营所得,以每一纳税年度的收入总额为应纳税所得额

会计所得是纳税所得的基础 纳税所得是对会计所得进行相应调整而得出 纳税所得是会计所得的基础 会计所得就是纳税所得

工资、薪金所得 经营所得 偶然所得 利息、股息、红利所得

利息、股息、红利所得和偶然所得,不得扣除任何费用 非居民个人的工资、薪金所得,以每月收入额为应纳税所得额 纳税人的所得为实物的,应当按照所取得的凭证上注明的价格计算应纳税所得额 纳税人的所得为有价证券的,根据票面价格和市场价格核定应纳税所得额

利息、股息、红利所得、偶然所得和其他所得,以每次收入额减去必要费用后的余额为应纳税所得额 个人兼职取得的收入一按“工资薪金”应税项目缴纳个人所得税 个人兼职取得的收入一按“劳务报酬所得”应税项目缴纳个人所得税 稿酬适用的实际税率是14%

偶然所得是个人所得税的课税对象 合伙企业适用企业所得税法 居民个人的综合所得,以每一纳税年度的收入额减除费用60000元为应纳税所得额 企业所得税税率为15%

会计所得是纳税所得的基础 纳税所得是对会计所得进行相应调整而得出 纳税所得是会计所得的基础 会计所得和纳税所得计算结果是一致的

劳务报酬所得 财产转让所得 偶然所得 工资、薪金所得