你可能感兴趣的试题

商业批发企业收回委托加工的特制白酒直接销售 工业企业收回委托某外商投资企业加工的化妆品直接销售 某烟厂委托联营企业,加工同牌号卷烟收回后直接销售,其收入与自产卷烟收入未分开核算 某酒厂收回委托某外商投资企业加工的已税白酒直接销售 某酒厂收回委托加工白酒重新贴标后对外销售

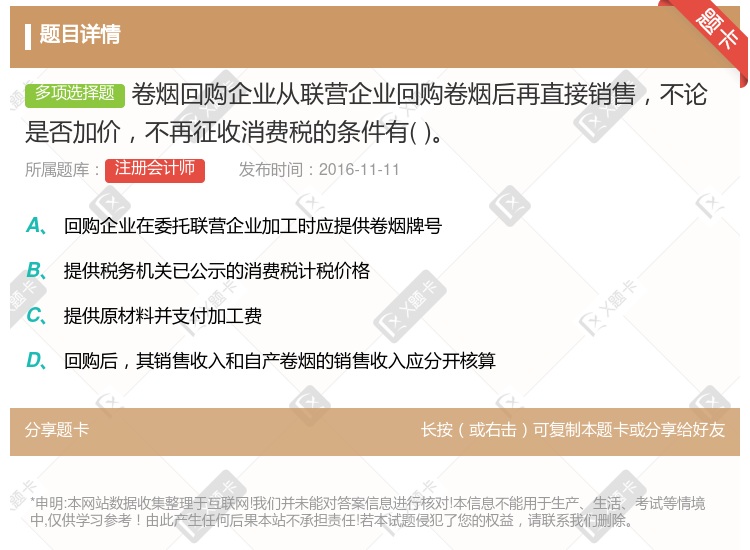

加工时向联营企业提供卷烟牌号 加工时向联营企业提供税务机关公示的消费税计税价格 联营企业已按公示调拨价格申报纳税 回购企业将回购再销售的收入与自产卷烟销售收入分开核算 已结算了加工费

卷烟厂提供税务机关已公示的消费税计税价格 联营企业必须按照已公示的调拨价格申报缴税 回购卷烟的销售收入应与自产卷烟的销售收入分开核算 必须向税务机构提供担保和定金

A牌残次品卷烟的消费税税率按次品从低 36% 销售卷烟给商场的折扣属于现金折扣,不得冲减计税销售额 没收逾期未收回的A牌卷烟包装物的押金计算消费税,不计算增值税 从联营企业收回的B牌卷烟不再计算消费税

卷烟在2001年6月开始实行定额税率和比例税率征税的办法 进口卷烟的计税方式和其他进口货物的征收消费税的方式一致 卷烟的调拨价为50元/条,则其比例税率为 45% 回购企业委托联营企业加工卷烟时,直接销售,不征收消费税,但是加价销售的,一律征收消费税 卷烟的调拨价为50元/条,则其比例税率为 30%

卷烟生产企业 卷烟生产企业税务机关 卷烟出口企业 卷烟出口企业税务机关

商业批发企业收回委托加工的特制白酒直接销售 工业企业收回委托某外商投资企业加工的化妆品直接销售 某烟厂委托联营企业加工同牌号卷烟收回后直接销售,其收入与自产卷烟收入未分开核算 某酒厂收回委托某外商投资企业加工的已税白酒直接销售

卷烟回购企业在委托联营企业加工卷烟收回后不征收消费税,对卷烟回购企业的限制条件有:提供给联营企业所需加工卷烟牌号、提供税务机关已公示的消费税计税价格 卷烟回购企业在委托联营企业加工卷烟时收回后不征收消费税,对卷烟回购企业的限制条件有:卷烟回购企业将联营企业加工卷烟回购后再销售的卷烟,其销售收入应与自产卷烟的销售收入分开核算,否则回购企业回购后需要并入自产卷烟一并缴纳消费税 对既有自产卷烟,同时又委托联营企业加工与自产卷烟牌号、规格相同卷烟的工业企业从联营企业购进后再直接销售的卷烟一律不征消费税 卷烟回购企业从联营企业购进卷烟再销售不征收消费税,对联营企业的限制条件是联营企业必须按照已公示的调拨价格申报缴纳消费税,否则回购企业回购后需要并入自产卷烟一并缴纳消费税 卷烟回购企业从联营企业购进后再直接销售的卷烟,符合税法规定条件的,对外销售时不论是否加价,均不再征收消费税

加工时向联营企业提供卷烟牌号 加工时向联营企业提供税务机关公示的消费税计税价格 联营企业已按公示调拨价格申报纳税 回购企业将回购再销售的收入与自产卷烟销售收入分开核算

联营企业按公示调拨价格申报纳税 回购企业向联营企业提供所需加工卷烟的牌号 回购企业能够分别核算回购卷烟与自产卷烟的销售收入 回购企业向联营企业提供税务机关已公示的消费税计税价格

联营企业按已公示的调拨价格申报纳税 回购企业向联营企业提供所需加工卷烟的牌号 回购企业能够分别核算回购卷烟与自产卷烟的销售收入 回购企业向联营企业提供税务机关已公示的消费税计税价格

如果乙企业按照120元/条申报缴纳了消费税,甲企业收回之后对外销售不再征收消费税 如果乙企业按照120元/条申报缴纳了消费税,甲企业收回之后对外销售应当征收消费税,但是可以扣除乙企业实际缴纳的消费税税款 如果乙企业按照100元/条申报缴纳了消费税,甲企业收回之后对外销售不再征收消费税 如果乙企业按照100元/条申报缴纳了消费税,甲企业收回之后对外销售应当征收消费税

消费税属于价内税,并实行单一环节征收,一般是在应税消费品的生产、委托加工和进口环节缴纳,在以后的批发、零售等环节中,由于价款中已包含消费税,因此不必再缴纳消费税(卷烟除外) 卷烟厂生产出烟丝,再用生产出的烟丝连续生产卷烟对外销售的,用于连续生产卷烟的烟丝和销售的卷烟均征收消费税 从2001年12月20日起,对既有自产卷烟,同时又委托联营企业加工与自产卷烟牌号、规格相同卷烟的工业企业,从联营企业购进后再直接销售的卷烟,对外销售时不论是否加价,均不再征收消费税 对饮食业、商业、娱乐业举办的啤酒屋(啤酒坊)利用啤酒生产设备生产的啤酒,应当征收消费税

联营企业按公示调拨价格申报纳税 回购企业向联营企业提供所需加工卷烟的牌号 回购企业能够分别核算回购卷烟与自产卷烟的销售收入 回购企业向联营企业提供税务机关已公示的消费税计税价格