你可能感兴趣的试题

纳税人多缴纳的税款,税务机关发现后应当立即退还,并加算银行同期存款利息 因税务机关责任,纳税人少缴纳税款的,税务机关可在3年内要求纳税人补缴税款,同时加收滞纳金 因纳税人计算失误,税务机关可在3年内追征税款、滞纳金;特殊情况的,追征期可延长到5年 纳税人偷税、抗税、骗税的,税务机关追征期可延长至10年

因扣缴义务人计算错误,造成少缴税款,通常追征期为3年,且还要追征滞纳金 对于骗税行为的,追征期为10年 因税务机关本身责任造成少缴税款,追征期为3年,且不加收滞纳金 因纳税人非主观故意造成少缴税款,通常追征期为3年

纳税人发现多缴税款的,多缴的税款只能用于留抵下期应纳税款 因纳税人计算错误等失误发现少缴税款,税务机关可以要求补缴税款并加收滞纳金 纳税人计算失误少缴税款的,最长追征期为3年 税务机关追缴骗税的最长追征期为20年 因税务机关责任造成纳税人少缴税款的,税务机关可以在3年内要求纳税人补缴税款,但不得加收滞纳金

在退还税款过程中,若纳税人有欠税的,可抵顶欠税 在退还税款过程中,若纳税人没有欠税,必须直接退库 因税务机关的责任,纳税人少缴税款,税务机关在 3 年内追征税款和滞纳金 因纳税人计算错误, 造成少缴税款, 税务机关在规定时限内追征税款和滞 纳金 对于偷税行为,税务机关有权无限期地追征相应税款

在退还税款的过程中,如果纳税人没有欠税,税务机关可以按照纳税人的要求将应退的税款和利息,留抵下期应纳税款 对骗税,税务机关可以在10年内追征纳税人所骗取的税款 对欠税的纳税人、扣缴义务人按日征收欠缴税款万分之五的滞纳金 纳税人因计算错误造成少缴税款,一般情况下税务机关的追征期限为3年,还要追征滞纳金 因税务机关的责任造成少缴税款,税务机关可以在3年内要求纳税人、扣缴义务人补缴税款,但不得加收滞纳金

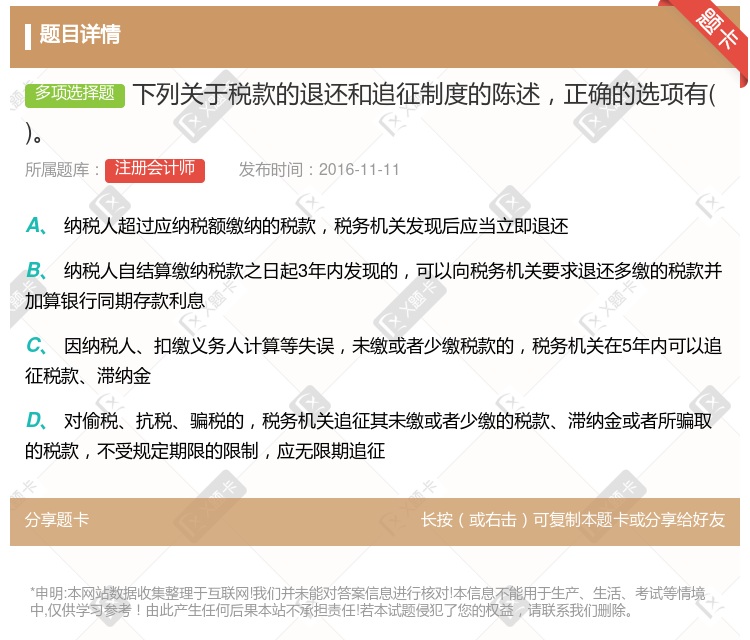

纳税人超过应纳税额缴纳的税款,税务机关发现后应当立即退还 纳税人自结算缴纳税款之日起3年内发现的,可以向税务机关要求退还多缴的税款并加算银行同期存款利息 因纳税人、扣缴义务人计算等失误,未缴或者少缴税款的,税务机关在5年内可以追征税款、滞纳金 对偷税、抗税、骗税的,税务机关追征其未缴或者少缴的税款、滞纳金或者所骗取的税款,不受规定期限的限制,应无限期追征

纳税人超过应纳税额缴纳的税款,税务机关发现后应当立即退还 纳税人自结算缴纳税款之日起3年内发现的,可以向税务机关要求退还多缴的税款并加算银行同期存款利息 因纳税人、扣缴义务人计算等失误,未缴或者少缴税款的,税务机关在5年内可以追征税款、滞纳金 对偷税、抗税、骗税的,税务机关追征其未缴或者少缴的税款、滞纳金或者所骗取的税款,不受规定期限的限制,应无限期追征

因纳税人、扣缴义务人计算等失误,未缴或少缴税款的,税务机关可在3年或5年内追征税款和滞纳金 因纳税人非主观故意的计算公式运用错误,造成少缴税款的,税务机关在追征税款时不得加收滞纳金 纳税人隐瞒收入少缴税款的,税务机关可将追征期延长至5年 因税务机关责任,致使纳税人少缴税款的,税务机关在追征税款时,不得加收滞纳金

欠税时间从规定的纳税期限届满之日至纳税人、扣缴义务人缴纳或解缴税款的当日 严格延期缴纳税款的审批,是防止欠税流失的重要制度 在退还税款的过程中,如果纳税人有欠税的,税务机关可以先用应退还的税款和利息,抵顶纳税人欠缴的税款和滞纳金 因税务机关的责任造成的未缴或者少缴税款,税务机关不得要求纳税人、扣缴义务人补缴税款

在退还税款的过程中,如果纳税人有欠税的,税务机关可以先用应退还的税款和利息,抵顶纳税人欠缴的税款、滞纳金 在退还税款的过程中,如果纳税人没有欠税,税务机关可以按照纳税人的要求,将应退的税款和利息,留抵下期应纳税款 对于纳税人、扣缴义务人计算错误造成的少缴税款,一般追征期为3年,但是不得征收滞纳金 对于因纳税人、扣缴义务人计算错误等失误造成的未缴或者少缴税款,在特殊情况下追征期为10年,税务机关在追征税款的同时,还要追征滞纳金 对偷税、抗税、骗税的,税务机关可以无限期地追征偷税、抗税的税款、滞纳金和纳税人、扣缴义务人所骗取的税款

因税务机关的责任,致使纳税人未缴或者少缴税款的,税务机关在3年内可以要求纳税人补缴税款,但是不得加收滞纳金 因纳税人计算错误等失误,未缴或者少缴税款的,税务机关在5年内可以追征税款、滞纳金 对偷税、抗税、骗税的,税务机关追征其未缴或者少缴的税款、滞纳金或者所骗取的税款,税务机关在20年内可以追征税款、滞纳金 纳税人超过应纳税额缴纳的税款,税务机关发现后应当立即退还 纳税人自结算缴纳税款之日起3年内发现的,可以向税务机关要求退还多缴的税款并加算银行同期存款利息

海关多征的税款,海关发现后应当立即退还 对已征进口关税的进口货物,因货物品种或规格原因复运出境的,应退还已征关税 海关发现少征或者漏征税款,应当自缴纳税款或者货物、物品放行之日起1年内,向纳税义务人追征 因纳税义务人违反规定而造成的少征或者漏征的税款,自纳税义务人应缴纳税款之日起3年以内可以追征

税务机关可追征未缴的税款 税务机关可追征滞纳金 追征期可延长到5年 追征时不受追征期的限制

因扣缴义务人计算错误,造成少缴税款,通常追征期为3年,且还要追征滞纳金 对于骗税行为的,追征期为10年 因税务机关本身责任造成少缴税款,追征期为3年,且不加收滞纳金 因技术上的原因或计算上的错误,造成纳税人多缴或者税务机关多征的税款,属于退税制度规定的退税情况之一。 对偷税、抗税、骗税的,税务机关可以无限期地追征偷税、抗税的税款、滞纳金和纳税人、扣缴义务人所骗取的税款

因税务机关原因致使纳税人多缴纳税款的,纳税人自结算之日起1年内发现的,可以要求税务机关退还多缴纳税款并加算同期银行存款利息 因纳税人计算错误原因导致少缴纳税款的,税务机关可无限期追征 税务机关发现纳税人多缴纳税款的,应自发现之日起15日内退还 纳税人偷逃税款,税务机关可以无限期追征

因税务机关原因致使纳税人多交纳税款的,纳税人自结算之日起1年内发现的,可以要求税务机关退还多交纳税款并加算同期银行存款利息 因纳税人计算错误原因导致少缴纳税款的,税务机关可无限期追征 税务机关发现纳税人多缴纳税款的,应自发现之日起15日内退还 纳税人偷逃税款,税务机关可以无限期追征

税务机关可追征未缴的税款 税务机关可追征滞纳金 追征期可延长到5年 追征时不受追征期的限制