你可能感兴趣的试题

纳税人兼营不同税率的项目,未分别核算销售额的,从低适用税率 当期销项税额小于当期进项税额不项抵扣时,其不足部分可以结转下期续拒扣 应税销售行为的购买方为消费者个人的,可以开具增值税专用发票 当期销项税额抵扣当期进项税额后的余额是应纳税额 应纳销售行为适用于免税规定的,不得开具增值税专用发票

简易计税方法的应纳税额,是指按照销售额和增值税征收率计算的增值税额,不得抵扣进项税额 应纳税额计算公式:应纳税额=销售额×征收率 简易计税方法的销售额不包括其应纳税额 简易计税方法可以抵扣进项税额

原增值税一般纳税人接受试点纳税人提供的应税服务,取得的增值税专用发票上注明的增值税额为进项税额, 准予从销项税额中抵扣 原增值税一般纳税人自用的应征消费税的摩托车、汽车、游艇,其进项税额准予从销项税额中抵扣 原增值税一般纳税人取得的 2013 年 8 月 1 日(含)以后开具的运输费用结算单据,可以作为增值税扣税凭证 原增值税一般纳税人购进货物或者接受加工修理修配劳务,用于非增值税应税项目,其进项税额准予从销项税额中抵扣 原增值税一般纳税人接受试点纳税人提供的旅客运输服务,其进项税额不得从销项税额中抵扣。

既无销项税额,也不抵扣进项税额 因有上期未抵扣完增值税,因而需用免税货物销项税额冲抵未抵扣完增值税 因生产免税货物企业不交增值税 无销项税额,进项税额作转出处理,本期交税 1.2 万元

纳税人兼营不同税率的项目,未分别核算销售额的,从低适用税率 当期销项税额小于当期进项税额不足抵扣时,其不足部分可以结转下期继续抵扣 应税销售行为的购买方为消费者个人的,可以开具增值税专用发票 当期销项税额抵扣当期进项税额后的余额是应纳税额 应纳销售行为适用于免税规定的,不得开具增值税专用发票

纳税人兼营不同税率的项目,未分别核算销售额的,从低适用税率 当期销项税额小于当期进项税额不项抵扣时,其不足部分可以结转下期续拒扣 应税销售行为的购买方为消费者个人的,可以开具增值税专用发票 当期销项税额抵扣当期进项税额后的余额是应纳税额 应纳销售行为适用于免税规定的,不得开具增值税专用发票

项目应纳税所得额 增值税可抵扣进项税额 增值税销项税额 增值税进项税

原增值税一般纳税人接受试点纳税人提供的应税服务,取得的增值税专用发票上注明的增值税额为进项税额,准予从销项税额中抵扣 原增值税一般纳税人接受试点纳税人中的小规模纳税人提供的交通运输业服务,按照从提供方取得的增值税专用发票上注明的价税合计金额和7%的扣除率计算进项税额,从销项税额中抵扣 试点地区的原增值税一般纳税人接受境外单位或者个人提供的应税服务,按照规定应当扣缴增值税的,准予从销项税额中抵扣的进项税额为从税务机关或者代理人取得的解缴税款的中华人民共和国税收通用缴款书上注明的增值税额 试点地区的原增值税一般纳税人购进货物或者接受加工修理修配劳务,用于《应税服务范围注释》所列项目的,不属于《中华人民共和国增值税暂行条例》所称的用于非增值税应税项目,其进项税额准予从销项税额中抵扣

原增值税一般纳税人接受试点纳税人提供的应税服务,取得的增值税专用发票上注明的增值税额为进项税额,准予从销项税额中抵扣 原增值税一般纳税人自用的应征消费税的摩托车、汽车、游艇,其进项税额不得从销项税额中抵扣 原增值税一般纳税人接受境外单位或者个人提供的应税服务,按照规定应当扣缴增值税的,准予从销项税额中抵扣的进项税额为从税务机关或者代理人取得的解缴税款的税收缴款凭证上注明的增值税额 原增值税一般纳税人购进货物或者接受加工修理修配劳务,用于增值税应税项目的,其进项税准予从销项税额中抵扣 原增值税一般纳税人接受试点纳税人提供的旅客运输服务,不得从销项税额中抵扣进项税

按销售额依照增值税税率计算应纳增值税额,不得抵扣进项税额,也不得使用增值税专用发票 按销售额依照增值税征收率计算应纳增值税额,不得抵扣进项税额,也不得使用增值税专用发票 按销售额依照增值税税率计算增值税销项税额,可以抵扣进项税额,但不得使用增值税专用发票 按销售额依照增值税税率计算应纳增值税额,不得抵扣进项税额,但允许使用增值税专用发票

增值税小规模纳税人准予抵扣进项税额 增值税一般纳税人准予抵扣进项税额 当期进项税额=当期销项税额-增值税应纳税额 销售方收取的销项税额就是购买方支付的进项税额

开始试点当月月初,企业应按小得从应税服务的销项税额中抵扣的增值税留抵税额,借记"应交税费-增值税留抵税额"科目,贷记"应交税费-应交增值税(进项税额转出)"科目 待以后期间允许抵扣时,按允许抵扣的金额,借记"应交税费-应交增值税(进项税额转出)"科目,贷记"应交税费-增值税留抵税额"科目 开始试点当月月初,企业应按不得从应税服务的销项税额中抵扣的增值税留抵税额,借记"其他应收款"科目,贷记"应交税费-应交增值税(进项税额转出)"科目 "应交税费-增值税留抵税额"科目期末余额应在"应交税费"项目下列示

原增值税一般纳税人接受试点纳税人提供的应税服务,取得的增值税专用发票上注明的增值税额为进项税额,准予从销项税额中抵扣 原增值税一般纳税人自用的应征消费税的摩托车、汽车、游艇,其进项税额准予从销项税额中抵扣 原增值税一般纳税人取得的2013年8月1日(含)以后开具的运输费用结算单据(铁路运输费用结算单据除外),可以作为增值税扣税凭证 原增值税一般纳税人购进货物或者接受加工修理修配劳务,用于非增值税应税项目,其进项税额准予从销项税额中抵扣 原增值税一般纳税人接受试点纳税人提供的旅客运输服务,其进项税额不得从销项税额中抵扣

销项税额的确定不得滞后,进项税额的抵扣不得提前 一般纳税人申请抵扣的防伪系统开具的增值税专用发票,必须自该发票开具之日起90天内到税务机关认证,否则不予以抵扣进项税额 销售额为纳税人销售货物或应税劳务向购买方收取的全部价款和价外费用 在计算应纳税额时,如果当期销项税额小于当期进项税额不足抵扣的部分,不可结转下期继续抵扣

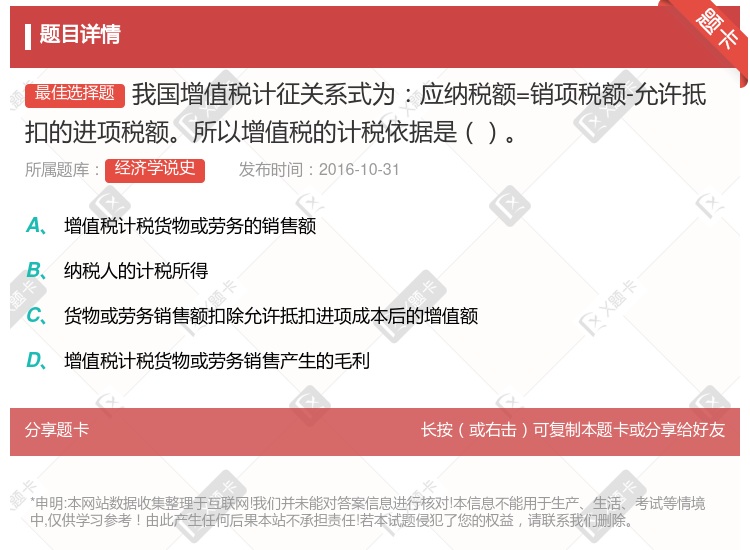

增值税纳税人分为一般纳税人和小规模纳税人 增值税一般纳税人只有取得增值税专用发票,才能抵扣进项税额 一般纳税人的应纳税额,等于当期销项税额抵扣当期可抵扣进项税额后的余额 增值税的销售额包括纳税人销售货物或者提供劳务时向购买方或承受应税劳务方收取的全部价款和价外费用,包括向购买方收取的销项税额