你可能感兴趣的试题

企业清查出的现金短缺减除责任人赔偿后的余额,作为现金损失在计算应纳税所得额时扣除 金融企业对涉农贷款进行风险分类后,对于关注类贷款,2%的贷款损失准备金准予在计算应纳税所得额时扣除 金融企业发生的符合条件的涉农贷款,应先冲减已在税前扣除的贷款损失准备金,不足冲减部分不得在计算应纳税所得额时扣除 金融企业的委托贷款和代理贷款等不承担风险和损失的资产,不得提取贷款损失准备金在税前扣除

税收罚款不得在税前扣除 公益性捐赠支出可以全额在税前列支 公益性捐赠支出不超过年度利润总额15%的部分准予扣除 捐赠支出不得在税前列支

企业税前扣除金额记载的凭证应遵循真实性、合法性、关联性原则 企业发生支出,应取得税前扣除凭证,作为计算企业所得税应纳税所得额时扣除相关支出的依据 企业应在当年度企业所得税法规定的汇算清缴期结束前取得税前扣除凭证 企业在境内发生的支出项目不属于应税项目的,对方为单位的,以内部凭证作为税前扣除凭证

企业拨缴的工会经费、发生的职工福利费计算税前扣除限额的比例分别是工资薪金总额的2%、14% 投资者及职工工资不得在税前扣除 企业年度内发生的业务招待费支出超出当年销售(营业)收入5‰的部分,可在以后纳税年度内扣除 企业发生的赞助支出可以在税前扣除

企业用于研发活动的设备,其计提的折旧费不得享受加计扣除政策 企业产品的常规性升级,可适用税前加计扣除政策 自2021年1月1日起,制造业企业发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,再按照实际发生额的100%在税前加计扣除 委托境外单位进行研发活动所发生的费用,按照实际发生额的80%在税前加计扣除

企业各项存货发生的正常损耗,不须审批即可在税前扣除 企业因存货毁损不得从销项税金中抵扣的进项税金不得在所得税前扣除 企业借出的款项,由于债务人破产原因无法收回的,准予在税前扣除 取消住房基金和住房周转金制度后,纳税人出售职工住房发生的损失允许在税前扣除

企业根据自身生产经营核算需要, 可自行选择享受一次性税前扣除政策 未选择享受一次性税前扣除政策的, 以后年度不得再变更 企业选择享受一次性税前扣除政策的, 其资产的税务处理可与会计处理不一致 企业办理本优惠事项备案, 主留存备查资料是固定资产记账凭证和固定资产购进时点的资料

自搬迁完成年度起分2个纳税年度,均匀在税前扣除 自搬迁完成年度起分5个纳税年度,均匀在税前扣除 自搬迁完成年度起分4个纳税年度,均匀在税前扣除 自搬迁完成年度起分3个纳税年度,均匀在税前扣除

企业发生的下会经费、职工福利费扣除比例分别是14%、25% 投资者及职工的工资不得在税前扣除 企业年度内发生的业务招待费超出当年销售收入5‰的部分,可以在以后纳税年度内扣除 企业计提的各种准备金不得在税前扣除

个人独资企业投资者的工资可以税前扣除 对于生产经营与个人、家庭生活混用难以分清的费用,其40%视为与生产经营有关的费用,准予税前扣除 个人独资企业依照国家有关规定为特殊工种从业人员支付的人身安全保险费准予税前扣除 个人独资企业计提的各种准备金可以在税前扣除

2020年企业新购进单台价值600万元的设备,可一次性税前扣除 企业选择享受一次性税前扣除政策的,其资产的税务处理可与会计处理不一致 固定资产在投入使用月份的当月所属年度一次性税前扣除 采取缩短折旧年限的,最低折旧年限不得低于规定折旧年限的50%

未经申报的损失,不得在税前扣除 企业以前年度发生的资产损失未能在当年税前扣除的,属于法定资产损失的,应在申报年度扣除 企业各项存货发生的正常损耗属于以清单申报扣除的资产损失 企业逾期2年以上的应收款项在会计上已作为损失处理的,可以作为坏账损失,但应说明情况,并出具专项报告

非金融企业向金融企业借款的利息支出准予在企业所得税前据实扣除 金融企业的各项存款利息支出准予在企业所得税前据实扣除 同业拆借利息支出不得在企业所得税前税前扣除 企业经批准发行债券的利息支出准予在企业所得税前据实扣除

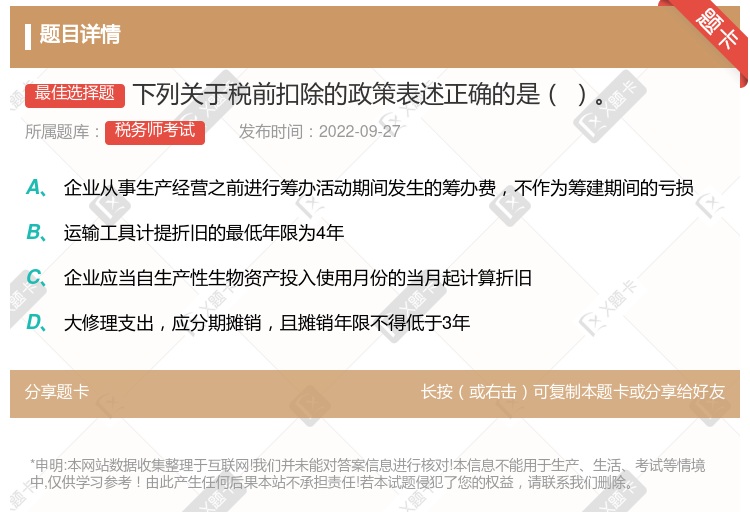

企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,企业应当在开始经营之日的当年一次性扣除 运输工具税前计提折旧的最低年限为4年 与生产经营活动有关的家具最低折旧年限为3年 租入固定资产的改建支出可作为长期待摊费用分期扣除 企业的固定资产改良支出,如果有关固定资产尚未提足折旧,可增加固定资产价值

资产的计税基础代表的是资产在未来期间可予税前扣除的总金额 资产的计税基础代表的是账面价值在扣除税法规定未来期间允许税前扣除的金额之后的差额 资产的账面价值大于其计税基础表示该项资产未来期间产生的经济利益不能全部税前抵扣 资产的账面价值大于其计税基础表示可以减少企业在未来期间的应纳税所得额

企业清查现金短缺减除责任人赔偿后的余额,作为现金损失在税前扣除 因自然灾害、战争等不可抗力导致无法收回的应收账款,作为坏账损失可以税前扣除 债务人逾期3年以上未清偿,且有确凿证据证明无力清偿的应收账款,作为坏账损失可以税前扣除 对企业被盗的固定资产或存货,以该固定资产的账面净值或存货的成本,作为固定资产或存货被盗损失在税前扣除

非中小微企业2022年购进用于生产经营的价值520万元的器具允许一次性税前扣除 企业购进用于研发的价值480万元的设备允许一次性税前扣除 以分期付款方式购进的固定资产,按固定资产到货时间确认固定资产购进时点 除房屋、建筑物以外低于500万元的固定资产在投入使用月份的次月所属年度一次性税前扣除 企业根据自身生产经营核算需要,可自行选择享受一次性税前扣除政策

企业委托境外机构的研发费用2/3可加计扣除 适加速折旧政策的研发活动仪器可就税前扣除折旧部分加计扣除 对研发人员发放的职工福利费可全额加计扣除 按规定对研发人员进行股权激励的支出可作为人员人工费用全额加计扣除

超过税法扣除标准的职工薪酬支出,税法规定不允许税前扣除,计算计税基础时不扣除超标的部分 超过税法扣除标准的职工福利费和工会经费,税法规定不允许税前扣除,计算计税基础时不扣除超标部分 超过税法扣除标准的职工教育经费,税法规定允许在未来期间税前扣除,计算计税基础时要扣除这部分 辞退福利通常会产生可抵扣暂时性差异

资产的计税基础,即在未来期间计税时按照税法规定可以税前扣除的金额 资产的计税基础,即账面价值减去在未来期间计税时按照税法规定可以税前扣除的金额 负债的计税基础,即在未来期间计税时,按照税法规定可以税前扣除的金额 负债的计税基础,即账面价值减去在未来期间计税时按照税法规定可以税前扣除的金额