你可能感兴趣的试题

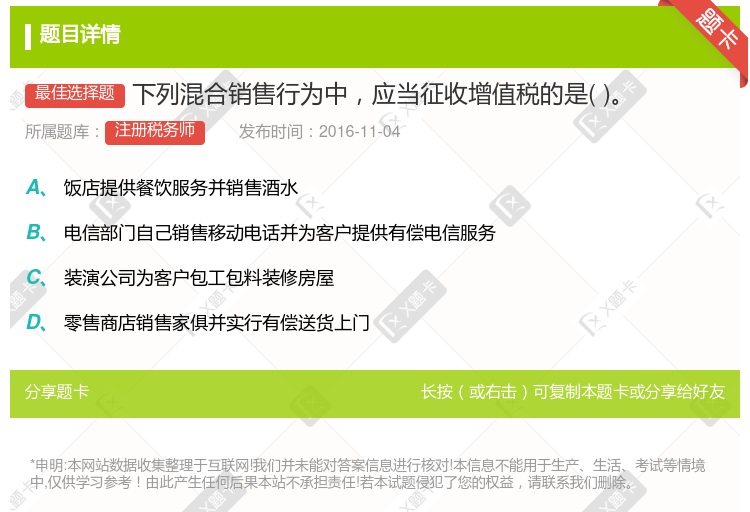

从事运输业务的纳税人,发生销售货物并负责运输所售货物的混合销售行为,应缴纳营业税 从事货物的生产、批发或零售的企业、企业性单位及个体经营者的混合销售行为,征收营业税 美容所在提供美容服务时发生的混合销售行为应当征收营业税 电视机厂在销售电视机时发生的混合销售行为,应当征收增值税

一般纳税人销售自己使用过的物品和旧货,适用按简易办法依4%征收率减半征收增值税的政策 从事货物的生产、批发或者零售的企业、企业性单位和个体工商户的混合销售行为,视为销售货物,应当缴纳增值税 增值税一般纳税人进口货物取得属于增值税扣税范围的海关专用缴款书,必须经稽核比对相符后方可申报抵扣税款 纳税人销售软件产品并随同销售一并收取的软件安装费、维护费、培训费等收入,应按照增值税混合销售的有关规定征收增值税

不征收增值税,并且外购钢件的进项税额不得抵扣 该行为属于视同销售的行为,应该计算销项税,可以抵扣外购钢件的进项税 应视为混合销售行为,征收增值税 该行为属于视同销售的行为,应该计算销项税,但不得抵扣外购钢件的进项税

从事货物的生产、批发或零售的企业、企业性单位及个体工商户的混合销售行为,视为销售货物,应当缴纳增值税 非从事货物的生产、批发或零售的企业、企业性单位及个体工商户的混合销售行为,视为提供非增值税应税劳务,不缴纳增值税 纳税人销售自产货物并同时提供建筑业劳务的,应当分别核算货物的销售额和非增值税应税劳务的营业额,并根据其销售货物的销售额计算缴纳增值税,非增值税应税劳务的营业额不缴纳增值税 纳税人兼营非增值税应税项目的,应当分别核算货物或者应税劳务的销售额和非增值税应税项目的营业额;未分别核算的,一并征收增值税

征收增值税 征收营业税 征收消费税 分别核算应纳税额

电信单位自己销售无线寻呼机、移动电话,并为客户提供有关电信服务的混合销售行为,应合并征收营业税 从事运输业务的单位与个人,发生销售货物并负责运输所售货物的混合销售行为,征收营业税 对从事以货物的生产批发或零售为主并兼营非应税劳务的企业发生的混合销售行为,视同销售货物应当征收增值税 从事非增值税应税劳务为主,并兼营货物的单位和个人,其混合销售行为应视为销售非应税劳务,不征收增值税

从事货物生产的企业的混合销售行为,应征收增值税 从事货物生产为主的企业的混合销售行为,应征收营业税 从事运输业务的单位和个人,发生销售货物并负责运输所售货物的混合销售行为,征收增值税 纳税人的销售行为是否属于混合销售行为,由国家税务总局所属征收机关确定

不征收增值税,并且外购钢件的进项税额不得抵扣 该行为属于视同销售的行为,应该计算销项税,可以抵扣外购钢件的进项税 应视为混合销售行为,征收增值税 该行为属于视同销售的行为,应该计算销项税,但不得抵扣外购钢件的进项税

从事货物的生产、批发或者零售的企业、企业性单位和个体工商户的混合销售行为,视为销售货物,应当缴纳增值税 其他单位和个人的混合销售行为,视为销售非增值税应税劳务,不缴纳增值税 应分别核算销售货物和非增值税应税劳务的销售额,分别征收增值税和营业税 建筑业外的混合销售行为,AB都正确

无论从事何种商品买卖、货物销售,既要征收营业税,也要征收增值税 从事货物生产、批发或零售的企业、企业性单位及个体经营者的混合销售行为,一律视为销售货物,不征收营业税 从事运输业的单位与个人,发生销售货物并负责运输所销售货物的混合销售行为,征收增值税,不征营业税 纳税人的销售行为是否属于混合销售行为,由国家税务总局所属征收机关确定 一切销售行为只要征收了增值税,就不再征收营业税

电信部门销售移动电话并为客户提供电信服务 铝合金厂生产销售铝合金门窗并负责安装 宾馆提供餐饮服务同时销售烟酒饮料 批发商销售货物并负责运输

不征收增值税,并且外购钢件的进项税额不得抵扣 该行为属于视同销售的行为,应该计算销项税,可以抵扣外购钢件的进项税 应视为混合销售行为,征收增值税 该行为属于视同销售的行为,应该计算销项税,但不得抵扣外购钢件的进项税

歌厅提供酒水 汽车销售公司销售汽车并为其他客户提供装饰服务 银行提供银行卡业务并收取卡费 纳税人销售林木以及销售林木同时提供林木管护的行为