你可能感兴趣的试题

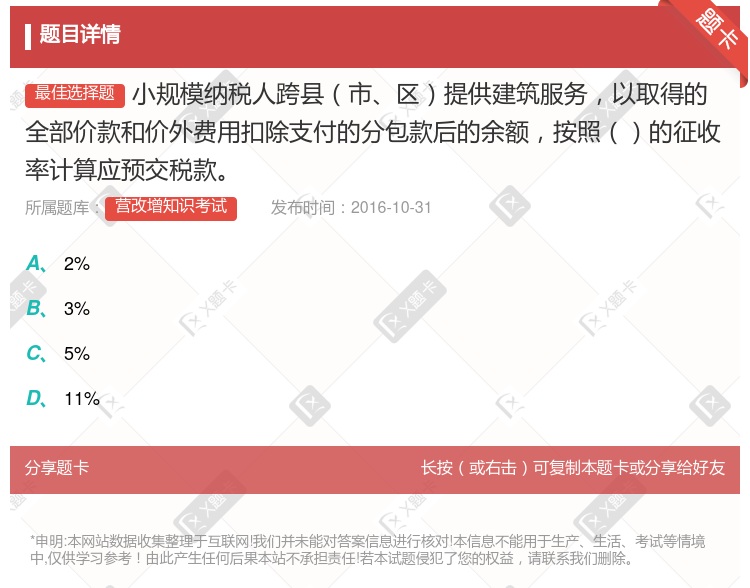

一般纳税人跨县(市、区)提供建筑服务,以取得的全部价款和价外费用扣除分包款后的余额,按照2%预征率计算应预缴税款 小规模纳税人跨县(市、区)提供建筑服务,以取得的全部价款和价外费用扣除分包款后的余额,按照3%征收率计算应预缴税款 从分包方取得备注栏未注明建筑服务发生地所在县(市、区)、项目名称的增值税发票,可以作为计算预缴税款的扣除凭证 纳税人取得的全部价款和价外费用扣除支付的分包款后的余额为负数的,可结转下次预缴税款时继续扣除 纳税人在同一地级行政区范围内提供建筑服务,适用《纳税人跨县(市、区)提供建筑服务增值税征收管理暂行办法》

纳税人应按照工程项目分别计算应预缴税款并分别预缴 跨县提供建筑服务是指纳税人在其机构所在地以外的县提供建筑服务 纳税人以预缴税款抵减应纳税额,应以完税凭证作为合法有效凭证 一般纳税人以取得的全部价款和价外费用扣除支付的分包款后的余额为计税依据计算应预缴税款 小规模纳税人以取得的全部价款和价外费用为计税依据计算应预缴税款

一般纳税人以清包工方式提供的建筑服务,可以选择适用简易计税方法计税 一般纳税人为建筑工程老项目提供的建筑服务,可以选择适用简易计税方法计税 一般纳税人跨县(市、区)提供建筑服务,适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款。 一般纳税人跨市提供建筑服务,选择适用简易计税方法计税的,应以取得的全部价款和价外费用按照5%的征收率计算应纳税额 纳税人取得的全部价款和价外费用扣除支付的分包款后的余额为负数的,可结转下次预缴税款时继续扣除

一般纳税人跨县(市、区)提供建筑服务,向建筑服务发生地主管税务机关预缴的增值税税款,可以在当期增值税应纳税额中抵减,抵减不完的,结转下期继续抵减 一般纳税人跨县(市、区)提供建筑服务,选择适用简易计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款 小规模纳税人跨县(市、区)提供建筑服务以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款 纳税人应按照工程项目分别计算应预缴税款,分别预缴

自2017年5月1日起,纳税人在同一地级行政区范围内跨县(市、区)提供建筑服务,不需要到建筑服务发生地预缴税款 一般纳税人跨市提供建筑服务,选择适用简易计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的征收率计算应预缴税款 小规模纳税人跨市提供建筑服务以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款 纳税人应按照工程项目分别计算应预缴税款,分别预缴

一般纳税人跨县(市、区)提供建筑服务,适用一般计税方法的,以取得的全部价款和价外费用,按照2%的预征率计算应预缴税款 小规模纳税人跨县(市、区)提供建筑服务,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款 纳税人按规定从取得的全部价款和价外费用中扣除支付的分包款,应取得合法有效的凭证,否则不得扣除 纳税人跨县(市、区)提供建筑服务,向建筑服务发生地主管税务机关预缴的税款,可以在当期应纳增值税中抵减,抵减不完的,可以结转下期继续抵减 纳税人应按照工程项目分别计算应预缴税款,分别预缴

小规模纳税人跨县(市)提供建筑服务,应以取得的全部价款和价外费用为销售额,按照3%的征收率计算应纳税额 小规模纳税人跨县(市)提供建筑服务,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的征收率计算应纳税额 小规模纳税人跨县(市)提供建筑服务,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的预征率在建筑服务发生地主管地税机关预缴税款后,向机构所在地主管国税机关进行纳税申报 小规模纳税人跨县(市)提供建筑服务,应以取得的全部价款和价外费用为销售额,按照3%的预征率在建筑服务发生地主管国税机关预缴税款后,向机构所在地主管国税机关进行纳税申报

在同一地级行政区范围内跨县(市、区)提供建筑服务,不适用本办法 小规模纳税人月销售额未超过10万的,当期无需预缴税款 纳税人取得的全部价款和价外费用扣除支付的分包款后的余额为负数的,不可以结转下次预缴税款时继续扣除 提供建筑服务的一般纳税人按规定适用或选择适用简易计税方法计税的,不再实行备案制。

一般纳税人跨县(市)提供建筑服务,适用一般计税方法计税的,应以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的预征率在建筑服务发生地主管国税机关预缴税款后,向机构所在地主管国税机关进行纳税申报 一般纳税人跨县(市)提供建筑服务,适用一般计税方法计税的,应以取得的全部价款和价外费用为销售额,按照2%的预征率在建筑服务发生地主管国税机关预缴税款后,向机构所在地主管国税机关进行纳税申报 一般纳税人跨县(市)提供建筑服务,选择适用简易计税方法计税的,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的预征率在建筑服务发生地主管国税机关预缴税款后,向机构所在地主管国税机关进行纳税申报 一般纳税人跨县(市)提供建筑服务,选择适用简易计税方法计税的,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%预征率在建筑服务发生地主管地税机关预缴税款后,向机构所在地主管国税机关进行纳税申报

试点纳税人中的小规模纳税人跨县(市)提供建筑服务,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的征收率计算应纳税额 小规模纳税人销售其自建的不动产,应以取得的全部价款和价外费用为销售额,按照5%的征收率计算应纳税额 房地产开发企业中的小规模纳税人,销售自行开发的房地产项目,按照3%的征收率计税 小规模纳税人出租其取得的不动产(不含个人出租住房),应按照5%的征收率计算应纳税额

机构所在地 劳务发生地 纳税人居住地 机构所在地或劳务发生地

销售不动产, 纳税人代开增值税发票时, 应在“货物或应税劳务、 服务名称“栏填写房屋产权证书号码(无房屋产权证书的可不填写) , “单位” 栏填写面积单位, 应提供不动产的详细地址 出租不动产, 纳税人代开增值税发票时, 应提供不动产的详细地址 跨县(市、 区) 提供不动产经营租赁服务、 建筑服务的小规模纳税人(不包括其他个人) ,代开增值税发票时, 在发票备注栏中自动打印' ' YD"字样 小规模纳税人跨县(市、 区) 提供建筑服务, 不能自行开具增值税发票的, 可向建筑服务发生地主管税务机关按照其取得的全部价款和价外费用扣除支付的分包款申请代开增值税发票

一般纳税人跨县(市、区)提供建筑服务,适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款 一般纳税人跨县(市、区)提供建筑服务,选择适用简易计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款 小规模纳税人跨县(市、区)提供建筑服务,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款 小规模纳税人跨县(市、区)提供建筑服务,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照5%的征收率计算应预缴税款

一般纳税人跨县(市)提供建筑服务,适用一般计税方法计税的,应以取得的全部价款和价外费用为销售额计算应纳税额 一般纳税人跨县(市)提供建筑服务,选择适用简易计税方法计税的,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的征收率计算应纳税额 一般纳税人跨县(市)提供建筑服务,适用一般计税方法计税的应以取得的全部价款和价外费用为销售额,按照3%的预征率在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报 一般纳税人跨县(市)提供建筑服务,适用一般计税方法计税的应以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报