你可能感兴趣的试题

生产企业出口自产摩托车,因提供了虚假备案单证,应按规定缴纳消费税 生产企业以来料加工贸易方式出口的自产高档化妆品,适用增值税免税政策,同时免征消费税 生产企业购进燃料油生产柴油出口,适用增值税退(免)税政策,其上一环节购进燃料油已征的消费税,予以退还 外贸企业以援助物资贸易方式出口的酒精不属于应税消费品,该视同出口货物只适用增值税退(免)税政策 融资租赁出口货物属于消费税应税消费品的,向融资租赁出租方退还前一环节已征的消费税

消费税是在生产(进口)、流通或消费的某一环节一次征收,而不是在消费品生产、流通或消费的每个环节多次征收,即通常所说的一次课征制 消费税的计税方法比较灵活 消费税属于国家运用税收杠杆对某些消费品或消费行为特殊调节的税种 消费税转嫁性的特征,要较其他商品课税形式更为隐蔽

进口应税消费品,由进口人或代理人向机构所在地申报纳税 对自己不生产应税消费品,而只是购进后再销售应税消费品的工业企业,其销售的化妆品,凡不能构成最终消费品直接进入消费品市场,而需进一步生产加工的,应当征收消费税,但不能扣除外购化妆品的已纳税款 委托加工应税消费品的组价公式中,加工费包括加工费和代垫辅料费等向委托方收取的全部费用,但不含增值税税额 委托加工的应税消费品受托方交货时已代收代缴消费税,委托方收回后出售的,一律不再征收消费税

进口应税消费品,由进口人或代理人向机构所在地海关申报纳税 纳税人自产自用的应税消费品用于连续生产非应税消费品,在移送环节同时缴纳增值税和消费税 委托加工应税消费品的组价公式中,加工费包括加工费和辅料费等向委托方收取的全部费用,但不含增值税税额 委托加工的应税消费品受托方交货时已代收代缴消费税,委托方收回后直接出售的,应征收消费税同时抵扣已被代收代缴的消费税

(A) 生产、委托加工和进口环节 (B) 批发 (C) 零售 (D) 转让

生产应税消费品 委托加工应税消费品 进口应税消费品 零售应税消费品

进口应税消费品,由进口人或代理人向机构所在地申报纳税 对自己不生产应税消费品,而只是购进后再销售应税消费品的工业企业,其销售的化妆品,凡不能构成最终消费品直接进入消费品市场,而需进一步生产加工的,应当征收消费税,且不能扣除外购化妆品的已纳税款 委托加工应税消费品的组价公式中,加工费包括加工费和代垫辅料费等向委托方收取的全部费用,但不含增值税税额 委托加工的应税消费品受托方交货时已代收代缴消费税,委托方收回后出售的,一律不再征收消费税

税率税额的单一性 只对特定的应税消费品征收消费税 仅在应税消费品的生产或进口环节征收,具有征收环节的单一性 税率税额的差别性

进口应税消费品,由进口人或代理人向机构所在地申报纳税 对自己不生产应税消费品,而只是购进后再销售应税消费品的工业企业,其销售的高档化妆品,凡不能构成最终消费品直接进入消费品市场,而需进一步生产加工的,应当征收消费税,但不能扣除外购高档化妆品的已纳税款 委托加工应税消费品的组价公式中,加工费包括加工费和代垫辅料费等向委托方收取的全部费用,但不含增值税税额 委托加工的应税消费品受托方交货时已代收代缴消费税,委托方收回后出售的,一律不再征收消费税

委托加工收回的已税酒精用于连续加工生产白酒,按照生产领用数量计算抵扣委托加工环节已纳的消费税 用委托加工收回的已税消费品连续生产非应税消费品,在移送环节不征收增值税 将委托加工收回的已税消费品,直接销售的征收增值税和消费税 如果委托方未提供原材料成本,由委托方所在地税务机关核定其材料成本

自产自用应税消费品的,为应税消费品的实际使用数量 销售应税消费品的,为应税消费品的销售数量 进口的应税消费品,为海关核定的应税消费品进,征税数量 委托加工应税消费品的,为纳税人领取的应税消费品数量

委托加工的应税消费品,受托方在交货时已代收代缴消费税,委托方收回后直接出售的,不再征收消费税 委托加工的应税消费品,加工环节由受托方在交货时代收代缴消费税,委托方收回后直接出售的,在销售环节委托方再缴纳消费税 委托加工的符合规定的应税消费品,受托方在交货时已代收代缴消费税,委托方收回后用于连续生产应税消费品的,其已纳税款准予按照规定从连续生产的应税消费品应纳消费税税额中抵扣 委托加工的应税消费品,受托方在交货时已代收代缴消费税,委托方收回后用于连续生产应税消费品的,其已纳税款不准从连续生产的应税消费品应纳消费税税额中抵扣

进口应税消费品, 由进口人或代理人向机构所在地申报纳税 对自己不生产应税消费品, 而只是购进后再销售应税消费品的工业企业, 其销售的高档化妆品, 凡不能构成最终消费品直接进入消费品市场, 而需进一步生产加工的, 应当征收消费税,但不能扣除外购高档化妆品的已纳税款 委托加工应税消费品的组价公式中, 加工费包括加工费和代垫辅料费等向委托方收取的全部费用, 但不含增值税税额 委托加工的应税消费品受托方在交货时已代收代缴消费税, 委托方收回后出售的, 一律不再征收消费税

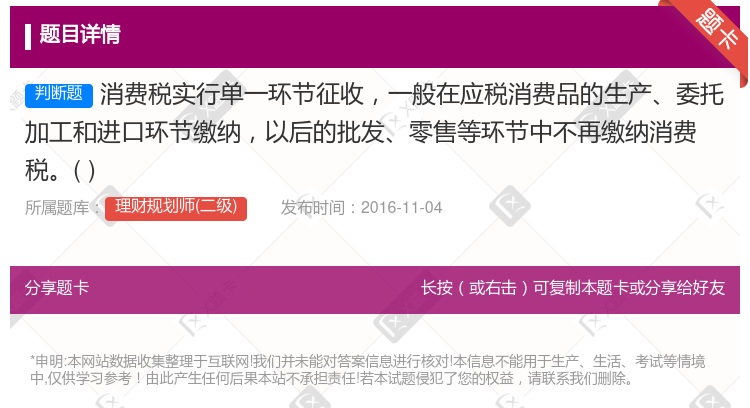

消费税属于价内税,并实行单一环节征收,一般是在应税消费品的生产、委托加工和进口环节缴纳,在以后的批发、零售等环节中,由于价款中已包含消费税,因此不必再缴纳消费税(卷烟除外) 卷烟厂生产出烟丝,再用生产出的烟丝连续生产卷烟对外销售的,用于连续生产卷烟的烟丝和销售的卷烟均征收消费税 从2001年12月20日起,对既有自产卷烟,同时又委托联营企业加工与自产卷烟牌号、规格相同卷烟的工业企业,从联营企业购进后再直接销售的卷烟,对外销售时不论是否加价,均不再征收消费税 对饮食业、商业、娱乐业举办的啤酒屋(啤酒坊)利用啤酒生产设备生产的啤酒,应当征收消费税

消费税属于价内税,并实行单一环节征收,一般是在应税消费品的生产、委托加工和进口环节缴纳,在以后的批发、零售等环节中,由于价款中已包含消费税,因此不必再缴纳消费税(卷烟、金银首饰除外) 卷烟厂生产出烟丝,再用生产出的烟丝连续生产卷烟对外销售的,用于连续生产卷烟的烟丝和销售的卷烟均征收消费税 带料加工的金银首饰,视同自产金银首饰,应由委托方按同类金银首饰的销售价格确认计税依据征收消费税,没有同类金银首饰销售价格的,按照组成计税价格计算纳税 对饮食业、商业、娱乐业举办的啤酒屋(啤酒坊)利用啤酒生产设备生产的啤酒,应当征收消费税