你可能感兴趣的试题

第10行“营业利润” 第13行“利润总额” 第23行“纳税调整后所得” 第25行“应纳税所得额”

城镇土地使用税 印花税 营业税 土地增值税 消费税

所得税申报表主表第1行“营业收入” 所得税申报表主表第23行“纳税调整后所得” 所得税申报表附表一(1)第1行“销售(营业)收入合计” 所得税申报表附表一(1)第2行“营业收入合计”

银行业务收入 保险业务收入 证券业务收入 视同销售收入

预缴企业所得税纳税申报表 年度企业所得税纳税申报表 财务会计报告 税务机关规定应当报送的其他有关资料

按月或按季预缴所得税的, 企业应当自月份或季度终了之日起 30日内,向税务机关 报送预缴企业所得税纳税申报表,预缴税款 企业应当自年度终了之日起 5个月内,向税务机关报送年度企业所得税纳税申报表 企业只有在盈利情况下, 才需要依照规定期限, 向税务机关报送预缴企业所得税纳税申报表 企业在年度中间终止经营活动的, 应当自实际经营终止之日起 60日内,向税务机关 办理当期企业所得税汇算清缴

实行查账征收和实行核定定额征收企业所得税的纳税人均要参加汇算清缴 参加汇算清缴的企业应将上年度最后一次月(季)度预缴申报与申报分开 纳税人参加汇算清缴自行计算全年应纳税额,按税法规定时间报送企业所得税年度纳税申报表并结清税款 参加汇算清缴的纳税人均应在年度终了5个月内向主管税务机关报送企业所得税年度纳税申报表并结清税款

企业所得税按纳税年度计算,分月或者分季预缴 企业应当自月份或者季度终了之日起10日内,向税务机关报送预缴企业所得税纳税申报表,预缴税款 企业应当自年度终了之日起4个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴 企业应当自年度终了之日起5个月内.向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款 企业应当自年度终了之日起6个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款

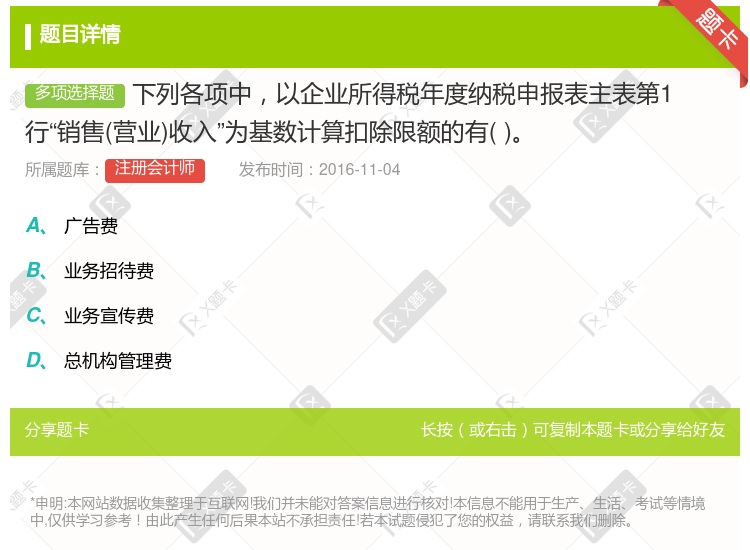

销售(营业)收入 营业外收入 补贴收入 纳税调整增加额

国债利息收入 弥补以前年度亏损 处理债务收入 投资收益

企业按季预缴企业所得税的,应当自季度终了之日起15日内,向税务机关报送预缴企业所得税纳税申报表,预缴税款 企业依法清算的,应当以清算期间作为1个纳税年度 企业在一个纳税年度中间开业,使该纳税年度的实际经营期不足12个月的,应当以其实际经营期为1个纳税年度 企业只有在盈利的情况下,才需要按照规定期限,向税务机关报送预缴企业所得税纳税申报表

企业所得税纳税申报表 企业所得税纳税申报表调整项目表 企业减免项目表 联营企业分利股息收入补税表

自年度终了之日起4个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款 企业在报送企业所得税纳税申报表时,应当按照规定附送财务会计报告和其他有关资料 企业缴纳的企业所得税,所得以人民币以外的货币计算的,应当折合成人民币计算并缴纳税款 企业在纳税年度内无论盈利或者亏损,都应当按规定期限,向税务机关报送预缴企业所得税纳税申报表、年度企业所得税纳税申报表、财务会计报告和税务机关规定应当报送的其他有关资料 企业应当在办理注销登记前,就期清算所得向税务机关申报并依法缴纳企业所得税

企业所得税按纳税年度计算 企业所得税的纳税年度自公历1月1日起至12月31日止 企业应当自年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款 企业所得税分月或者分季预缴

自年度终了之日起4个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款 企业在报送企业所得税纳税申报表时,应当按照规定附送财务会计报告和其他有关资料 企业缴纳的企业所得税,所得以人民币以外的货币计算的,应当折合成人民币计算并缴纳税款 企业应当在办理注销登记前,就期清算所得向税务机关申报并依法缴纳企业所得税 企业在纳税年度内无论盈利或者亏损,都应当按规定期限,向税务机关报送预缴企业所得税纳税申报表、年度企业所得税纳税申报表、财务会计报告和税务机关规定应当报送的其他有关资料

销售(营业)收入 其他收入 营业外收入 纳税调整增加额

自年度终了之日起4个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款 企业在报送企业所得税纳税申报表时,应当按照规定附送财务会计报告和其他有关资料 企业缴纳的企业所得税,所得以人民币以外的货币计算的,应当折合成人民币计算并缴纳税款 企业应当在办理注销登记前,就其清算所得向税务机关申报并依法缴纳企业所得税 企业在纳税年度内无论盈利或者亏损,都应当按规定期限,向税务机关报送预缴企业所得税纳税申报表、年度企业所得税纳税申报表、财务会计报告和税务机关规定应当报送的其他有关资料