你可能感兴趣的试题

纳税人实际缴纳的“三税” 受托方代扣代缴的“三税” 纳税人减免退的“三税” 纳税人计算出的应缴的“三税”

纳税人当期应纳的“三税”税额 纳税人当期实纳的“三税”税额 纳税人被处罚的“三税”罚款 纳税人因“三税”加收的滞纳金

纳税人当期应纳的“三税”税额 纳税人当期实纳的“三税”税额 纳税人被处罚的“三税”罚款 纳税人因“三税”加收的滞纳金

进口产品由海关代征的“增值税、消费税”税额 纳税人因违反“增值税、消费税”有关规定而被加收的滞纳金 纳税人因违反“增值税、消费税”有关规定而被加收的罚款 纳税人因逃避缴纳“增值税、消费税”被查补的税款

城建税的计税依据为纳税人应缴纳的增值税、消费税税额 纳税人因违反增值税有关规定而加收的滞纳金和罚款,应作为城建税的计税依据 纳税人在被查补消费税时,应同时对其城建税进行补税、征收滞纳金和罚款 纳税人在被处以消费税罚款时,应同时对其城建税进行补税、征收滞纳金和罚款

纳税人因“三税”加收的滞纳金 纳税人当期实缴的“三税”税额 纳税人被处罚的“三税”罚款 纳税人当期应缴的“三税”税额

纳税人实际缴纳的“两税”税额 纳税人违反“两税”有关规定而被处以的罚款 纳税人实际缴纳的土地增值税 受托方代收代缴的消费税

纳税人当期应缴的“三税”税额 纳税人当期实缴的“三税”税额 纳税人被处罚的“三税”罚款 纳税人因“三税”加收的滞纳金

外籍个人不属于我国城建税和教育费附加的纳税人 对流动经营等无固定纳税地点的单位和个人,应随同“三税”在经营地按适用税率缴纳城建税和教育费附加 城建税和教育费附加均适用《税收征管法》的规定 纳税人被代收代缴消费税的,其城建税的纳税地点为代收地

纳税人实际缴纳的“三税” 纳税人减免退税的“三税” 纳税人计算出的应缴“三税” 受托方代扣代缴的“三税”

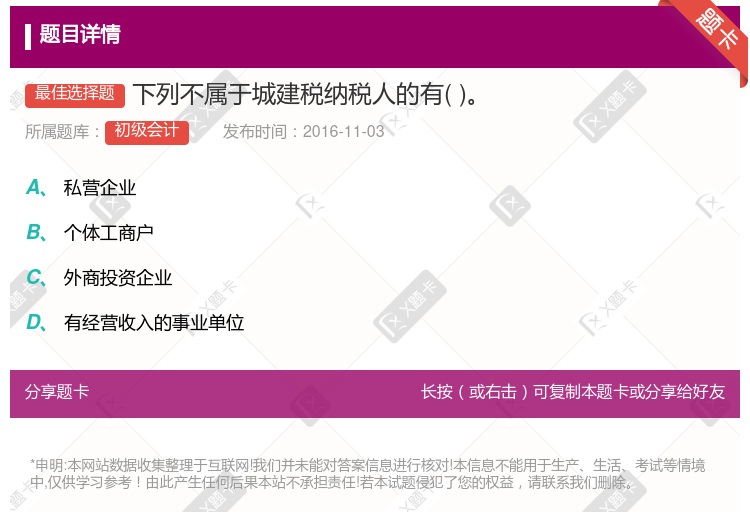

城建税由纳税人在缴纳“三税”的同时缴纳,其纳税期限分别与“三税”的纳税期限一致 城建税不适用于外籍个人 城建税与增值税、消费税、营业税的征收机关完全一致 一般情况下,纳税人缴纳“三税”的地点,就是该纳税人缴纳城建税的地点

纳税人甲地处红旗乡,其缴纳的城建适用5%的税率 纳税人乙地处张镇,其缴纳的城建税适用5%的税率 纳税人丙地处密云县,其代收代缴的城建税适用5%的税率 地处市区的纳税人丁属于无固定纳税地点的流动经营者,其适用的城建税税率为7%

纳税人实际缴纳的"三税"税额 纳税人违反"三税"有关规定而被处以的罚款 纳税人实际缴纳的土地增值税 受托方代收代缴的消费税

纳税人实际缴纳的“两税”税额 纳税人违反“两税”有关规定而被处以的罚款 纳税人实际缴纳的土地增值税 受托方代收代缴的消费税

纳税人缴纳增值税10万元,退税8万元,按2万元计征城建税 纳税人消费税加收了滞纳金,城建税也应加收滞纳金 代征城建税时按纳税人所在地适用税率计征 缴纳“三税”的纳税人都应缴纳城建税