你可能感兴趣的试题

管理费用 应交税费——应交消费税 营业税金及附加 委托加工物资

小规模纳税人购入材料时支付的增值税应计入材料成本 企业委托外单位加工的消费税应税物资(非金银首饰类),收到后直接用于销售的,应将受托方代收代缴的消费税计入委托加工物资的成本 企业购入工程物资时支付的增值税应计入工程物资成本 一般纳税人将自产的商品对外投资时,应视同对外销售计算应交增值税

化妆品生产厂家销售自产的高档化妆品 将委托加工收回的白酒重新贴标对外销售 将外购化妆品直接对外无偿捐赠 将自产的低度粮食白酒用于勾兑高度粮食白酒 金银首饰经营单位进口金银首饰

支付的加工费 支付的收回后以不高于受托方计税价格直接对外销售的委托加工物资的消费税 支付的收回后继续生产应税消费品的委托加工物资的消费税 支付的收回后继续生产非应税消费品的委托加工物资的消费税 支付的按加工费计算的增值税

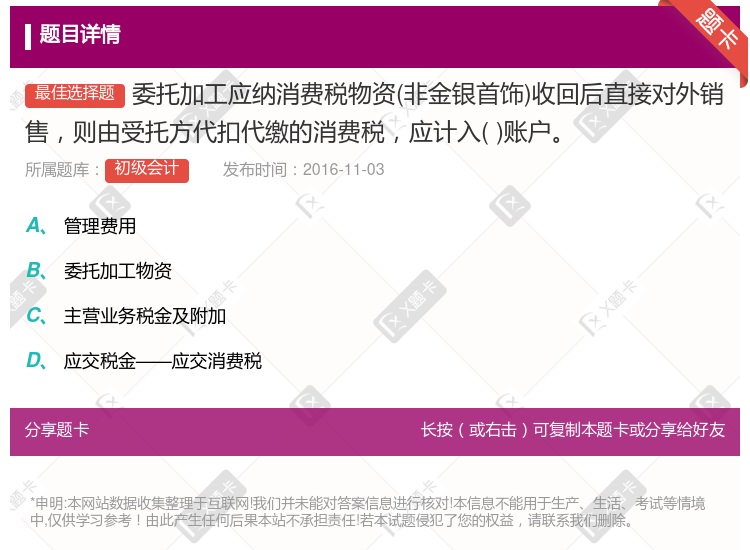

管理费用 委托加工物资 主营业务税金及附加 应交税费一应交消费税

小规模纳税人购入材料时支付的增值税应计入材料成本 企业委托外单位加工的消费税应税物资(非金银首饰类),收同后直接用于销售的,应将受托方代收代缴的消费税计入委托加工物资的成本 企业购入工程物资时支付的增值税应计入工程物资成本 一般纳税人将自产的商品对外投资时,应视同对外销售计算应交增值税

支付的加工费 支付的收回后直接对外销售的委托加工物资的消费税 支付的收回后继续生产应税消费品的委托加工物资的消费税 支付的收回后继续生产非应税消费品的委托加工物资的消费税 支付的按加工费计算的增值税

小规模纳税人购入材料时支付的增值税应计入材料成本 企业委托外单位加工的消费税应税物资(非金银首饰类), 收回后直接用于销售的, 应将受托方代收代缴的消费税计入委托加工物资的成本 企业购入工程物资时支付的增值税应计入工程物资成本 一般纳税人将自产的商品对外投资时, 应视同对外销售计算应交增值税

支付的加工费 支付的收回后以不高于受托方计税价格直接对外销售的委托加工物资的消费税 支付的收回后继续生产应税消费品的委托加工物资的消费税 支付的收回后继续生产非应税消费品的委托加工物资的消费税 支付的按加工费计算的增值税

如果S企业收回的委托加工物资用于继续生产应税消费品,则应借记“应交税费——应交消费税”80000元 如果S企业收回的委托加工物资用于继续生产应税消费品,则应将受托方代收代交的消费税计入委托加工物资的成本 如果甲企业收回的委托加工物资直接用于对外销售,则应借记“应交税费——应交消费税”80000元 如果甲企业收回的委托加工物资直接用于对外销售,则应将受托方代收代交的消费税计入委托加工物资的成本

管理费用 应交税费—应交消费税 营业税金及附加 委托加工物资

管理费用 委托加工物资 营业税金及附加 应交税费一应交消费税

管理费用 委托加工物资 主营业务税金及附加 应交税费—应交消费税

销售费用 委托加物资 营业税金及附加 应交税赞-应交消费税

管理费用 委托加工物资 营业税金及附加 应交税费—应交消费税

管理费用 委托加工物资 主营业务税金及附加 应交税金——应交消费税

管理费用 委托加工物资 主营业务税金及附加 应交税金一应交消费税

消费税属于价内税,并实行单一环节征收,一般是在应税消费品的生产、委托加工和进口环节缴纳,在以后的批发、零售等环节中,由于价款中已包含消费税,因此不必再缴纳消费税(卷烟、金银首饰除外) 卷烟厂生产出烟丝,再用生产出的烟丝连续生产卷烟对外销售的,用于连续生产卷烟的烟丝和销售的卷烟均征收消费税 带料加工的金银首饰,视同自产金银首饰,应由委托方按同类金银首饰的销售价格确认计税依据征收消费税,没有同类金银首饰销售价格的,按照组成计税价格计算纳税 对饮食业、商业、娱乐业举办的啤酒屋(啤酒坊)利用啤酒生产设备生产的啤酒,应当征收消费税

支付的加工费 支付的委托加工物资的运杂费 由受托方代收代交的消费税(用于连续生产应税消费品) 实际耗用的原材料