你可能感兴趣的试题

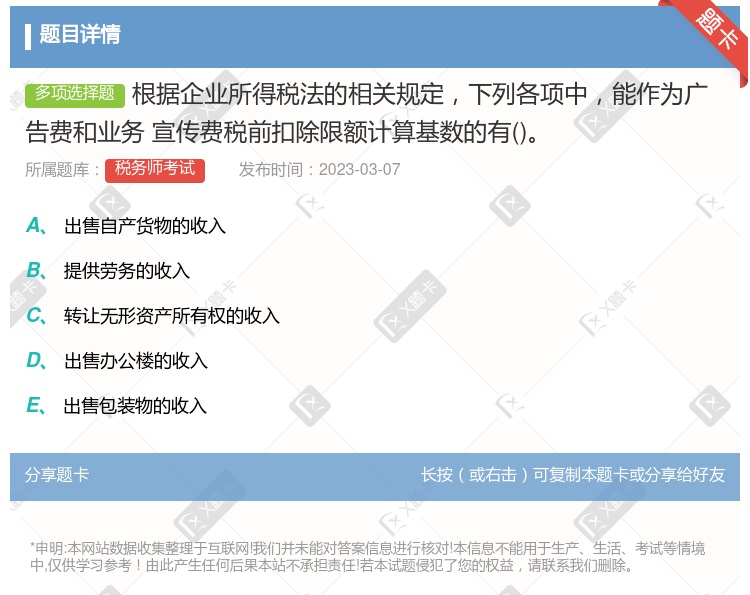

业务招待费用产生的差异 职工福利费用产生的差异 广告费和业务宣传费产生的差异 职工教育费用产生的差异

广告费和业务宣传费支出 工会经费支出 保险企业的手续费及佣金支出 公益性捐赠支出

让渡无形资产使用权的收入 让渡商标权所有权的收入 转让固定资产的收入

企业所得税税款 超过规定标准的捐赠支出 非广告性质的赞助支出 财产保险费

业务招待费用产生的差异 职工福利费用产生的差异 职工工会费用产生的差异 广告费和业务宣传费产生的差异

固定资产的大修理支出 租入固定资产的改建支出 自行开发无形资产,研究过程中的相关支出 已足额提取折旧的固定资产的改建支出 广告费及业务招待费

烟草企业的烟草广告费和业务宣传费支出,一律不得在企业所得税前扣除 酒类制造企业发生的广告费和业务宣传费支出,以当年销售(营业)收入的30%为限额扣除 企业在筹建期间,发生的广告费和业务宣传费支出,可按实际发生额计入企业筹办费,并按有关规定在税前扣除 广告费和业务宣传费的超标准部分可无限期向以后纳税年度结转扣除

工会经费 职工教育经费 广告费和业务宣传费 职工福利费

接受捐赠收入 股息、红利收入 销售货物收入 租金收入

烟草企业的烟草广告费和业务宣传费支出不超过当年销售(营业)收入15%的部分准予扣除 服装企业发生的广告费和业务宣传费支出不超过当年销售(营业)收入30%的部分准予扣除 化妆品企业发生的广告费和业务宣传费支出,一律不得在计算应纳税所得额时扣除 运输企业发生的广告费和业务宣传费支出不超过当年销售(营业)收入30%的部分准予扣除

企业因雇佣临时工的工资薪金支出准予计入企业工资薪金总额的基数 企业在筹建期间,发生的与筹办活动有关的业务招待费支出不可以税前扣除 企业在筹建期间,发生的广告费和业务宣传费,可按实际发生额计入企业筹办费,并按有关规定在税前扣除 企业通过发行债券而发生的合理的费用支出,不符合资本化条件的准予在企业所得税前据实扣除

安置残疾人员所支付的工资 广告费和业务宣传费 研究开发费用 购置环保用设备所支付的价款