你可能感兴趣的试题

重要岗位员工的操作风险识别 操作流程识别 非操作流程识别 全员风险识别

商业银行通常采用定量的方法来评估操作风险 商业银行应当制定明确的操作风险识别、评估、控制和监测的程序及方法,确保风险管理政策能够被严格遵守 定量分析主要基于对内部操作风险损失数据和外部数据进行分析 随时间的变化,商业银行应当根据内部损失的实际结果、相关的外部数据,以及所做的适度调整,对操作风险评估流程和评估结果进行验证 商业银行需要评估所有已经识别出来的操作风险的影响程度和发生概率

商业银行通常借助自我评估法和因果分析模型,对所有业务岗位和流程中的操作风险进行全面且有针对性的识别,并建立操作风险成因和损失事件之间的关系 在操作风险自我评估的过程中,可依据评审对象的不同,采用不同方法 商业银行可根据关键风险指标所反映的风险评估结果进行优先排序 商业银行应当基于操作风险自我评估法和关键风险指标法,定期对主要操作风险进行压力测试和情景分析

历史模拟情景法 自我评估法 极值理论法 假定特殊事件法

商业银行应当建立清晰的操作风险管理组织架构,政策,工具,流程和报告路线 商业银行应当建立与本行的业务性质,规模和产品复杂程度相适应的操作风险管理系统 商业银行应当制定操作风险评估机制,将风险评估整合人业务处理流程,建立操作风险和控制自我评估或其他评估工具,定期评估主要业务条线的操作风险 商业银行应当收集,跟踪和分析与操作风险相关的数据,但不需要具体到各业务条线的操作风险损失金额和损失频率 商业银行应当建立关键风险指标体系,实时监测相关指标,并建立指标突破阈值情况的处理流程,积极开展风险预警管控

商业银行通常借助自我评估法和因果分析模型,对所有业务岗位和流程中的操作风险进行全面且有针对性的识别,并建立操作风险成因和损失事件之间的关系 在操作风险自我评估的过程中,可依据评审对象的不同,采用不同方法 商业银行可根据关键风险指标所反映的风险评估结果进行优先排序 商业银行应当基于操作风险自我评估法和关键风险指标法,定期对主要操作风险进行压力测试和情景分析

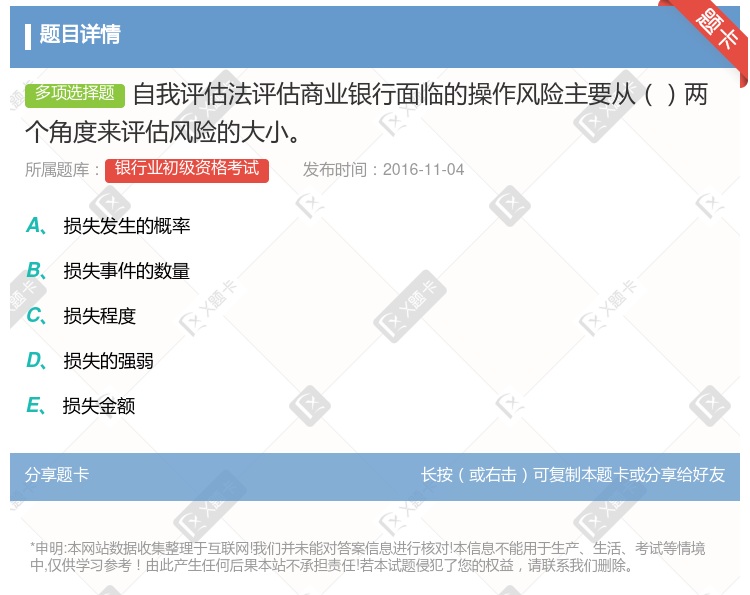

市场风险和信用风险 风险分布和损失发生的概率 损失金额和发生概率 流动性风险和国家风险

外部监管制度 内部控制体系 市场发展前景 风险管理组织

商业银行通常借助自我评估法和因果分析模型,对操作风险进行全面的识别 自我评估的主要目的是加强对操作风险识别,评估,控制和监测流程的有效管理 利用自我评估法能够对风险成因,风险指标和风险损失进行逻辑分析和数据统计 因果分析模型可以识别哪些风险因素与风险损失具有最高的关联度