你可能感兴趣的试题

振华公司应当补缴4万元税款,但不应缴纳滞纳金 振华公司应当补缴税款和滞纳金 振华公司既不应缴纳4万元税款,也不应缴纳滞纳金 税务机关一旦发现纳税人少缴税款,都有权追征,不受追征期限的限制

书面通知A公司开户银行冻结A公司的金额相当于应纳税款的存款 书面通知A公司开户银行从A公司存款中扣缴税款 依照税法的规定行使撤销权 依照税法的规定通知出境管理机关阻止欠缴税款的纳税人出境

责令其提供纳税担保 书面通知开户银行扣缴税款 扣押、拍卖其价值相当于应纳税款的货物抵缴税款 处以罚款

甲公司于2000年1月10日缴纳税款50万元,2004年6月5日发现多缴了10万元税款。该律师认为甲公司应立即向税务机关要求退还多缴的税款,并加算银行同期存款利息,税务机关应当立即退还 乙公司于2000年1月8日缴纳税款 10万元,2002年5月10日税务机关发现乙公司应纳税15万元,经查,乙公司少缴税款的原因是税务机关核定的应纳税额有误,税务机关遂要求乙公司补缴税款5万元,并加收银行同期存款利息。该律师认为乙公司无权拒绝税务机关的要求 丙公司于2000年2月1日缴纳税款 20万元,2004年7月1日税务机关发现丙公司应纳税22万元,经查丙公司少缴税款的原因是丙公司的会计计算错误,税务机关遂要求丙公司补缴税款2万元和滞纳金。该律师认为丙公司有权拒绝税务机关的要求 丁公司于1994年偷税10万元,税务机关于2005年要求丁公司缴纳税款和滞纳金。该律师认为丁公司有权拒绝税务机关的要求

振华公司应当补缴4万元税款,但不应缴纳滞纳金 振华公司应当补缴税款和滞纳金 振华公司既不应缴纳4万元税款,也不应缴纳滞纳金 税务机关一旦发现纳税人少缴税款,都有权追征,不受追征期限的限制

税务机关可以依照合同法的相关规定对该8.5万元行使相应的代位权 税务机关可以依照合同法的相关规定对A公司的免除行为行使撤销权 税务机关行使了代位权或撤销权后,A公司仍负有缴纳剩余未缴税款的义务 税务机关可以同时对A公司处以相应的罚款

限期补缴税款10万元 除限期补缴税款10万元外,还征收万分之五的滞纳金 除限期补缴税款10万元外,还从滞纳税款,按月征收万分之五的滞纳金 除限期补缴税款10万元外,还从滞纳税款,按日加收万分之五的滞纳金

振华公司应当补缴4万元税款,但不应缴纳滞纳金 振华公司应当补缴税款和滞纳金 振华公司既不应缴纳4万元税款,也不应缴纳滞纳金 税务机关一旦发现纳税人少缴税款,都有权追征,不受追征期限的限制

甲公司于2000年1月10日缴纳税款50万元,2004年6月5日发现多缴了10万元税款。该律师认为甲公司应立即向税务机关要求退还多缴的税款,并加算银行同期存款利息,税务机关应当立即退还 乙公司于2000年1月8日缴纳税款 10万元,2002年5月10日税务机关发现乙公司应纳税15万元,经查,乙公司少缴税款的原因是税务机关核定的应纳税额有误,税务机关遂要求乙公司补缴税款5万元,并加收银行同期存款利息。该律师认为乙公司无权拒绝税务机关的要求 丙公司于2000年2月1日缴纳税款 20万元,2004年月1日税务机关发现丙公司应纳税22万元,经查丙公司少缴税款的原因是丙公司的会计计算错误,税务机关遂要求丙公司补缴税款2万元和滞纳金。该律师认为丙公司有权拒绝税务机关的要求 丁公司于1994年偷税10万元,税务机关于2005年要求丁公司缴纳税款和滞纳金。该律师认为丁公司有权拒绝税务机关的要求

振华公司应当补缴4万元税款,但不应缴纳滞纳金 振华公司应当补缴税款和滞纳金 振华公司既不应缴纳4万元税款,也不应缴纳滞纳金 税务机关一旦发现纳税人少缴税款,都有权追征,不受追征期限的限制

隐匿账簿、凭证,少缴应纳税款 进行虚假纳税申报,少缴应纳税款 在账簿上多列支出,少缴应纳税款 隐匿财产,妨碍税务机关追缴欠缴税款

公司欠缴税款1万元,甲某准备出国洽谈生意 税务机关发现该公司有逃税行为,在纳税期前责令其限期缴纳应纳税款,又发现公司有转移应税货物收入的迹象 公司认为税务机关的应纳税数额计算错误,拒绝缴纳税款,并准备申请行政复议 公司逾期缴纳税款15天

限期补缴税款10万元 除限期补缴税款10万元外,还征收0.05%的滞纳金 除限期补缴税款10万元外,还从滞纳税款之日起,按月征收0.05%的滞纳金 除限期补缴税款10万元外,还从滞纳税款之日起,按日加收0.05%的滞纳金

限期补缴税款10万元 除限期补缴税款10万元外,还征收0.05%的滞纳金 除限期补缴税款10万元外,还从滞纳税款之日起,按月征收0.05%的滞纳金 除限期补缴税款10万元外,还从滞纳税款之日起,按日加收0.05%的滞纳金

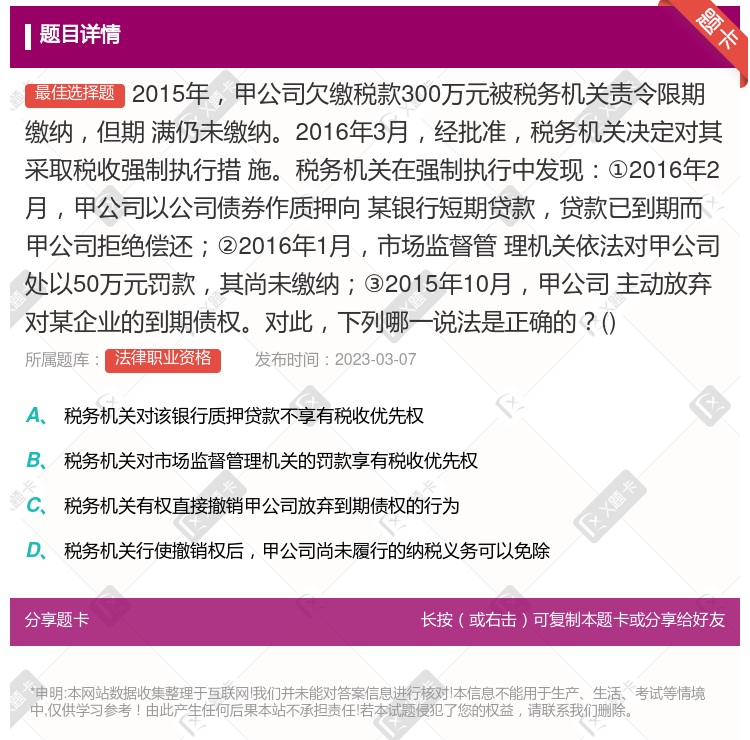

税务机关对该银行质押贷款不享有税收优先权 税务机关对市场监督管理机关的罚款享有税收优先权 税务机关有权直接撤销甲公司放弃到期债权的行为 税务机关行使撤销权后,甲公司尚未履行的纳税义务可以免除

振华公司应当补缴4万元税款,但不应缴纳滞纳金 振华公司应当补缴税款和滞纳金 振华公司既不应缴纳4万元税款,也不应缴纳滞纳金 税务机关一旦发现纳税人少缴税款,都有权追征,不受追征期限的限制

纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款0.3‰的滞纳金 纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款0.5‰的滞纳金 纳税人未按照规定的期限办理纳税申报和报送纳税资料的,或者扣缴义务人未按照规定的期限向税务机关报送代扣代缴、代收代缴税款报告表和有关资料的,由税务机关责令限期改正,可处以2000元以下的罚款 纳税人未按照规定的期限办理纳税申报和报送纳税资料的,或者扣缴义务人未按照规定的期限向税务机关报送代扣代缴、代收代缴税款报告表和有关资料的,由税务机关责令限期改正,情节严重的,可处以2000元以上1万元以下的罚款 纳税人未按照规定的期限办理纳税申报和报送纳税资料的,或者扣缴义务人未按照规定的期限向税务机关报送代扣代缴、代收代缴税款报告表和有关资料的,由税务机关责令限期改正,情节严重的,可处以2000元以上2万元以下的罚款