你可能感兴趣的试题

企业所得税的纳税人不包括事业单位 企业、单位实行租赁经营的,一律以承租人为纳税人 企业所得税的纳税人,必须“实行独立经济核算” 企业所得税的纳税人必须在工商行政管理部门办理工商登记

企业所得税的税率为20% 个人独资企业是企业所得税的纳税人 非居民企业不需要缴纳企业所得税 应纳税所得额中不包括各项扣除

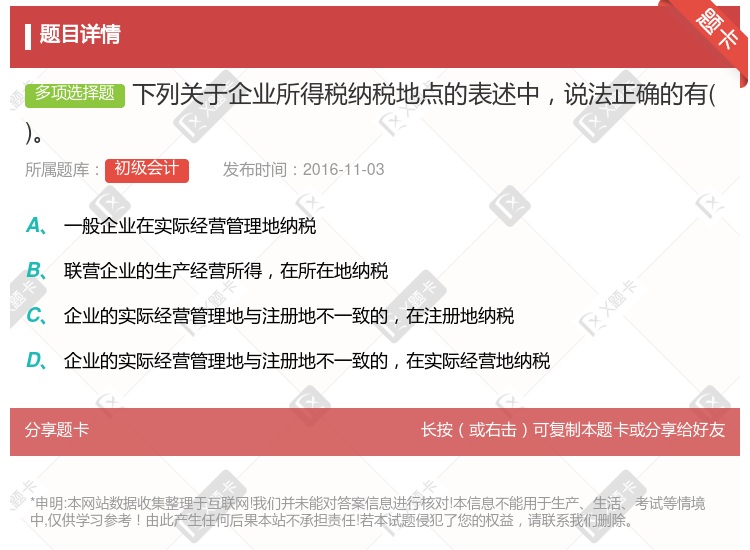

企业一般在实际经营管理地纳税 企业一般在登记注册地纳税 登记注册地在境外的, 以登记注册地纳税 登记注册地在境外的, 以实际管理机构所为纳税地点

除税收法律、行政法规另有规定外,居民纳税人以企业登记注册地为纳税地点 居民企业登记注册地在境外的,以实际管理机构所在地为纳税地点 非居民企业在中国境内设立两个机构、场所的,分别申报缴纳企业所得税 非居民企业在中国境内设立机构、场所但取得的所得与其所设机构、场所没有实际联系的所得,以机构、场所所在地为纳税地点

居民企业以企业登记注册地为纳税地点 登记注册地在境外的, 以实际管理机构所在地为纳税地点 居民企业在中国境内设立不具有法人资格的营业机构, 应当汇总计算并缴纳企业所得税, 纳税地点为总机构注册地 在中国境内未设立场所、 机构而从中国境内取得所得的非居民企业, 以纳税人所在地为纳税地点

企业-般在实际经营管理地纳税 企业-般在登记注册地纳税 登记注册地在境外的,在登记注册地纳税 登记注册地在境外的,在实际管理机构所在地纳税

居民企业以企业登记注册地为纳税地点,但登记注册地在境外的,以实际管理机构所在地为纳税地点 居民企业在中国境内设立不具有法人资格的营业机构,应当汇总计算、缴纳企业所得税 居民企业以工商登记注册地为纳税地点,但登记注册地在境外的,以实际业务所在地为纳税地点 企业所得税按会计年度计算,纳税年度自公历6月1日起至次年5月31日止 企业所得税按纳税年度计算,纳税年度自公历1月1日起至12月31日止

企业一般在实际经营管理地纳税 企业一般在登记注册地纳税 登记注册地在境外的,以登记注册地纳税 登记注册地在境外的,以实际管理机构所在地为纳税地点

居民企业以企业登记注册地为纳税地点 按月或按季预缴的,企业应当自月份或季度终了之日起30日内,向税务机关报送预缴企业所得税纳税申报表,预缴税款 企业应当自年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表 企业只有在盈利情况下,才需要依照规定期限,向税务机关报送预缴企业所得税纳税申报表

汇总计算并缴纳企业所得税 单独核算并缴纳企业所得税 免予缴纳企业所得税 暂不征收企业所得税

企业所得税按年预缴 企业所得税实行按月计算 企业所得税的纳税人包括个人独资企业和合伙企业 企业所得税的计税依据是应纳税所得额

企业一般在实际经营管理地纳税 企业一般在登记注册地纳税 登记注册地在境外的,以登记注册地纳税 登记注册地在境外的,以实际管理机构所在地纳税

企业投资者买卖基金份额获得的差价收入,应并入企业的应纳税所得额,征收企业所得税 企业投资者从基金分配中获得的收入,暂不征收企业所得税 企业投资者买卖基金份额获得的差价收入,不应并入企业的应纳税所得额,不征收企业所得税 企业投资者从基金分配中获得的收入,征收企业所得税

企业所得税的税率为20% 个人独资企业是企业所得税的纳税人 非居民企业不需要缴纳企业所得税 应纳税所得额中不包括各项扣除

企业所得税按纳税年度计算 企业所得税的纳税年度自公历1月1日起至12月31日止 企业应当自年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款 企业所得税分月或者分季预缴

企业一般在实际经营管理地纳税 企业一般在登记注册地纳税 登记注册地在境外的,以登记注册地纳税 登记注册地在境外的,以实际管理机构所在地纳税 除国务院另有规定外,企业之间不得合并缴纳企业所得税

企业所得税的纳税人不包括事业单位 企业、单位实行租赁经营的,一律以承租入为纳税人 企业所得税的纳税人必须“实行独立经济核算” 企业所得税的纳税人必须在工商行政管理部门办理工商登记

居民纳税人一般以企业登记注册地为纳税地点 居民企业登记注册地在境外的,以实际管理机构所在地为纳税地点 非居民企业在中国境内设立两个机构、场所的,分别申报缴纳企业所得税 非居民企业在中国未设立机构、场所的,以扣缴义务人所在地为纳税地点

企业所得税的计税依据是纳税人每一年度的收入总额 实行独立经济核算的中国境内企业和合伙企业均须缴纳企业所得税 企业所得税的税率是25% 个人独资企业必须同时交纳个人所得税和企业所得税

居民企业以实际管理机构所在地为纳税地点 企业所得税按年计征,分月或者分季预缴,年终汇算清缴 企业之间需合并缴纳企业所得税 企业应当在办理注销登记前,就其清算所得向税务机关申报并依法缴纳企业所得税 企业在年度中间终止经营活动的,应当自实际经营终止之日起60日内,向税务机关办理当期企业所得税汇算清缴