你可能感兴趣的试题

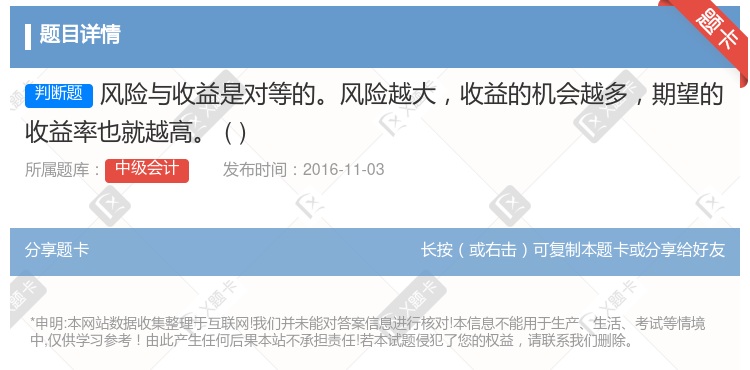

资产的收益与其风险存在正相关关系 资产的风险越大,收益越大 资产的系统风险越大,投资者要求的收益率越高 资产具有的系统风险不是市场固有的,可以要求获得额外的风险报酬 资产的风险越大,即收益率的方差越大,其期望收益率一般也越大

某项目的投资报酬率=无风险报酬率+风险报酬系数×经营收益期望值÷标准差 一般情况下,实际的经营收益率与经营期望收益率的偏离程度越大,风险越大 经营收益率的标准离差率越大,风险越大 某项目的投资报酬率=无风险报酬率+风险报酬系数×标准离差率 一般投资者冒的风险越大,投资的实际收益率就越高

具有相同的收益率方差和不同的期望收益率,投资者选择期望收益率低的组合 具有相同的收益率方差和不同的期望收益率,投资者选择期望收益率高的组合 具有相同的期望收益率和不同的收益率方差,投资者选择方差较小的组合 人们在投资决策时希望期望收益率越大越好,风险越小越好

风险收益率大,则要求的收益越大 风险收益率是β系数与方差的乘积 风险收益率是必要收益率与无风险收益率之差 风险收益率是β系数与市场风险溢酬的乘积

市场均衡状态下,证券或组合的期望收益率完全由它所承担的因素风险决定 承担相同因素风险的证券或证券组合都应该具有相同期望收益率 期望收益率跟因素风险的关系可由期望收益率的因素敏感性的线性函数所反映 当市场上存在套利机会时,投资者会不断进行套利交易,直到套利机会消失为止

某项目的投资报酬率=无风险报酬率+风险报酬系数×经营收益期望值÷标准差 一般情况下,实际的经营收益率与经营期望收益率的偏离程度越大,风险越大 经营收益率的标准离差率越大,风险越大 某项目的投资报酬率=无风险报酬率+风险报酬系数×标准离差率 一般投资者冒的风险越大,投资的实际收益率就越高

市场均衡状态下,证券或组合的期望收益率完全由它所担当的因素风险确定 担当相同因素风险的证券或证券组合都应当具有相同期望收益率 当市场上存在套利机会时,投资者会不断进行套利交易,直到套利机会消逝为止 期望收益率与因素风险的关系,可由期望收益率的因素敏感性的线性函数所反映

某项目的投资报酬率=无风险报酬率+风险报酬系数×经营收益期望值÷标准差 一般情况下,实际的经营收益率与经营期望收益率的偏离程度越大,风险越大 经营收益率的标准离差率越大,风险越大 某项目的投资报酬率=无风险报酬率+风险报酬系数×标准离差率 一般投资者冒的风险越大,投资的实际收益率就越高

资产的风险大小可以用资产收益率的离散程度来衡量 在收益率的期望值相同的方案中,收益率的标准离差越大,风险越大 在各方案收益率的期望值不同的情况下,收益率的标准离差率越大,方案的风险越大 收益率的标准离差乘以风险价值系数就是方案的风险收益率

资产的收益与其风险存在正相关关系 资产的风险越大,收益越大 资产的系统风险越大,投资者要求的收益率越高 资产具有的系统风险不是市场固有的,可以要求获得额外的风险报酬 资产的风险越大,即收益率的方差越大,其期望收益率一般也越大

风险越大,收益率越小 风险越大,收益率越大 风险与收益率无关 风险与收益率呈反向变化关系

市场均衡状态下,证券或组合的期望收益率完全由它所承担的因素风险决定 承担相同因素风险的证券或证券组合都应该具有相同期望收益率 期望收益率与因素风险的关系,可由期望收益率的因素敏感性的线性函数所反映 当市场上存在套利机会时,投资者会不断进行套利交易,直到套利机会消失为止

市场均衡状态下,证券或组合的期望收益率完全由它所承担的因素风险决定 承担相同因素风险的证券或证券组合应该具有相同的期望收益率 期望收益率跟因素风险的关系,可由期望收益率的因素敏感性的线性函数所反映 当市场上存在套利机会时,投资者会不断进行套利交易,直到套利机会消失为止