你可能感兴趣的试题

不需要投资者增加任何投资 套利组合中各种证券的权数加总为零 套利组合的预期收益率必须为正数 套利组合因素灵敏度系数为1

组合与分解技术是无套利均衡原理的具体应用 组合与分解技术的复制组合与被复制组合可以完全实现对冲 组合与分解技术又被称为“复制技术” 组合与分解技术必须紧紧围绕“无套利均衡”这个中心

套利指令有市价指令和限价指令等 套利指令中需要标明各个期货合约的具体价格 买入和卖出指令同时下达 限价指令不能保证立刻成交

该组合中各种证券的权数满足ω1,+ω2+…+ωn=0 该组合因素灵敏度系数为1,即ω1b1,+ω2b2+…+ωnbn=1 该组合具有正的期望收益率,即χ1Er1+χ2Er2+…+χnErn>0 如果市场上不存在(即找不到)套利组合,那么市场就不存在套利机会

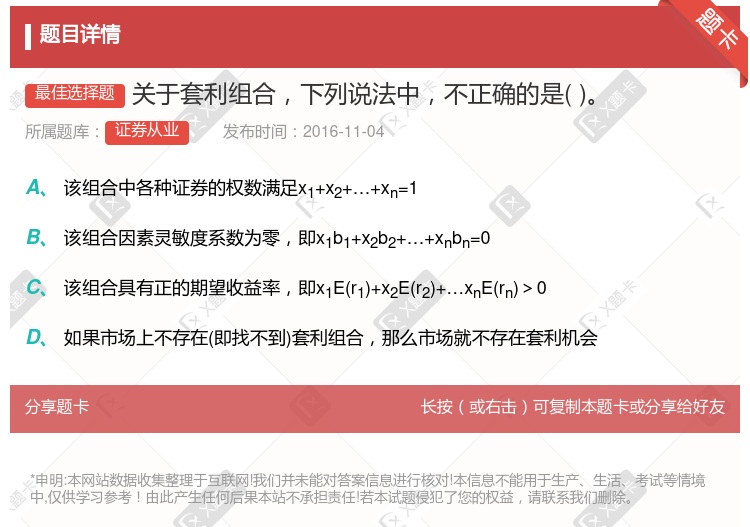

该组合中各种证券的权数满足x1+x2+…+xn=1 该组合因素灵敏度系数为零,即xlbl+x2b2+…+xn6n=0 该组合具有正的期望收益率,即xlE(rl)+x2E(r2)+…xnE(rn)》0 如果市场上不存在(即找不到)套利组合,那么市场就不存在套利机会

利用期货市场上不同合约之问的价差进行的套利行为称为价差交易 套利与投机是不同的交易方式 套利交易者关心的是合约之间的价差变化 套利者在一段时间内只做买或卖

套利定价理论增大了理论的适用性 在套利定价理论中,证券的风险由多个因素共同来解释 套利定价理论和资本资产定价模型都假定了投资者对待风险的类型 在资本资产定价模型中, 证券的风险用该证券相对于市场组合的 β系数来解释。 它只能解释风险的大小,但无法解释风险来源

若两个不同资产组合的未来收益相同,但构造成本不同,则不存在无风险套利机会 若两个不同资产组合的未来收益相同,但构造成本不同,则存在无风险套利机会 若存在构造成本为零,但在所有可能状态下损益都不小于零的组合,且至少存在一种状态使该组合损益大于零,则不存在无风险套利机会 以上说法均不正确

看涨股票,买入认购期权 强烈看涨,合成期货多头 温和看涨,垂直套利 温和看涨,买入蝶式期权

现代证券组合理论认为收益分为两部分:一部分是系统风险产生的收益;另一部分是Alpha 在Alpha套利策略中,希望持有的股票(组合)没有非系统风险,即Alpha为0 Alpha套利策略依靠对股票(组合)或大盘的趋势判断来获得超额收益 Alpha策略可以借助股票分红,利用金融模型分析事件的影响方向及力度,寻找套利机会

套利是与投机不同的交易方式 套利交易者关心的是合约之间的价差变化 利用期货市场上不同合约之间的价差进行的套利行为称为价差交易 套利者在一段时间内只做买或卖

利用基础性的金融工程工具来组装具有特定流动性及收益、风险特征的金融产品 是无套利均衡原理的具体应用 被称为复制技术 复制组合与被复制组合可以完全实现有条件的对冲

一般看跌,买入认沽期权 强烈看跌,合成期货空头 温和看跌,垂直套利 强烈看跌,买入蝶式期权

该组合中各种证券的权数满足W1+W2+…+WN=0 该组合因素灵敏度系数为零,即W1b1+W2b2+…+WNBN=1 该组合具有正的期望收益率,即x1Er1+x2Er2+…+xNErN>0

蝶式套利由共享居中交割月份的跨期套利组成 蝶式套利需同时下达三个指令,并同时对冲 蝶式套利理论上比普通的跨期套利风险和利润都大 蝶式套利所涉及居中合约数量等于近期合约和远期合约之和

套利的经济学原理是“一价定律” 套利是期货投机的特殊方式 期货套利属于单向投机 套利获得利润的关键就是价差的变化

马科维茨提出了确定最佳资产组合的基本模型 斯蒂芬·罗斯提出了可以对协方差矩阵加以简化估计的单因素模型 马科维茨提出了资本资产定价模型 威廉·夏普提出了套利定价理论模型 马科维茨发表的《资产组合选择一投资的有效分散化》,是现代证券组合管理理论的开端

该组合中各种证券的权数满意x1+x2+…+Xn=1 该组合因素灵敏度系数为零,即x1b1+x2b2+…+xnbn=0 该组合具有正的期望收益率,即x1E(r1)+x2E(r2)+…XnE(rn)>0 假如市场上不存在(即找不到)套利组合,那么市场就不存在套利机会