你可能感兴趣的试题

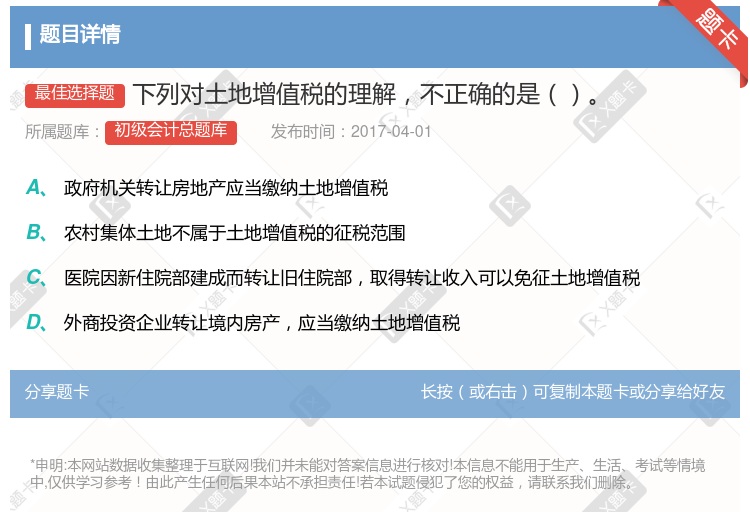

国有土地使用权转让,转让方应交土地增值税 房屋买卖,双方不交土地增值税 国有土地使用权出让,出让方应交土地增值税 单位之间交换房地产,双方不交土地增值税

增值税税率是比例税率 个人工资、薪金采用的税率是累进税率 资源税的税率是定额税率 土地增值税的税率是比例税率

土地增值税实行定额税率 土地增值税实行单一定率税率 土地增值税实行超率累进税率 普通商品住宅出售计征土地增值税时,扣除项中允许扣除相当于合理利润的部分 土地增值税的征税范围包括国有及集体土地、地上建筑物及其他附着物

土地增值税属价内税 土地增值税属特定目的税类 土地增值税属资源税类 土地增值税计税依据为房地产转让的增值额

王某应当缴纳土地增值税和契税 李某应当缴纳土地增值税和契税 王某缴纳土地增值税,李某缴纳契税 王某缴纳契税,李某缴纳土地增值税

土地增值税属价内税 土地增值税属特定目的税类 土地增值税属资源税类 土地增值税计税依据为房地产转让的增值额

最低税率为30%,最高税率为45% 土地增值税采用四级超额累进税率 土地增值税的计税依据,是纳税人转让房地产所取得的增值额 土地增值税是对有偿转让国有土地使用权及地上建筑物和其他附着物产权并取得增值性收入的单位和个人征收的一种税

政府出让土地的行为及取得的收入要交土地增值税 土地增值税既对转让国有土地使用权的行为征税,也对转让地上建筑物及其他附着物产权的行为征税 继承、赠与等无偿转让的房地产,要依法征收土地增值税 合作建房自用的要征收土地增值税

国有土地使用权出让,出让方应交土地增值税 国有土地使用权转让,转让方应交土地增值税 房屋买卖,双方不交土地增值税 单位之间交换房地产,双方不交土地增值税

企业转让旧房作为改造安置住房房源的,免征土地增值税 因国家建设需要而被政府征收、收回的房地产,免征土地增值税 对个人销售住房暂免征收土地增值税 企业销售其开发的普通标准住宅,增值额未超过扣除项目金额20%,免征土地增值税

工业企业将土地(房地产)作价入股进行投资,将房地产转让到其他工业企业中时,暂免征收土地增值税 以房地产抵债而发生房地产权属转让的,征收土地增值税 房地产的重新评估的增值,应该纳入土地增值税的征收范围 房地产的继承不属于土地增值税的征税范围

纳税人建造普通标准住宅出售,增值额占扣除项目金额20%的,免征土地增值税。 因国家建设需要依法征用、收回的房地产,免征土地增值税。 因城市实施规划、国家建设的需要而搬迁,由纳税人自行转让原房地产的,免征土地增值税。 个人因工作调动或改善居住条件而转让原自用住房,经向税务机关申报核准,凡居住满3年或3年以上的,免予征收土地增值税

土地增值税的课税对象是有偿转让房地产所取得的土地增值额 土地增值税的课税对象是无偿转让房地产所取得的土地增值额 土地增值税以纳税人转让房地产所取得的土地增值额为汁税依据 纳税人转让房地产所取得的收人,具体包括货币收入、实物收人和其他收入

以房地产抵债而发生房地产权属转让的,征收土地增值税 房地产的继承不属于土地增值税的征税范围 工业企业将土地(房地产)作价入股进行投资,将房地产转让到其他工业企业中时,暂免征收土地增值税 房地产重新评估的增值,应该纳入土地增值税的征收范围

国有土地使用权出让,出让方应缴土地增值税 国有土地使用权转让,转让方应缴土地增值税 房屋买卖,双方不缴土地增值税 单位之间交换房地产,双方不缴土地增值税

土地增值税实行定额税率 土地增值税实行单一定率税率 土地增值税实行超额累进税率 土地增值税的征税范围包括国有及集体土地、地上建筑物及其他附着物 普通商品住宅出售计征土地增值税时,扣除项中允许扣除相当于合理利润的部分

土地增值税属价内税 土地增值税属特定目的税类 土地增值税属资源税类 土地增值税计税依据为房地产转让的增值额

对纳税人既建普通标准住宅,又进行其他房地产开发的,应分别核算增值额;不分别核算增值额或不能准确核算增值额的,其建造的普通标准住宅不适用免税规定 因国家建设需要而被政府征用、收回的房地产,免征土地增值税 个人之间交换自有居住用房地产的,经当地政府核实,可以免征土地增值税 土地增值税的纳税义务人包括外商投资企业

自2008年11月1日起,对居民个人转让住房一律免征土地增值税 企事业单位、社会团体以及其他组织转让旧房作为廉租住房、经济适用住房房源的,免征土地增值税 因国家建设需要依法征用、收回的房地产,免征土地增值税 纳税人建造普通标准住宅出售,增值额未超过扣除项目金额20%的,予以免税;超过20%的,应按全部增值额缴纳土地增值税