你可能感兴趣的试题

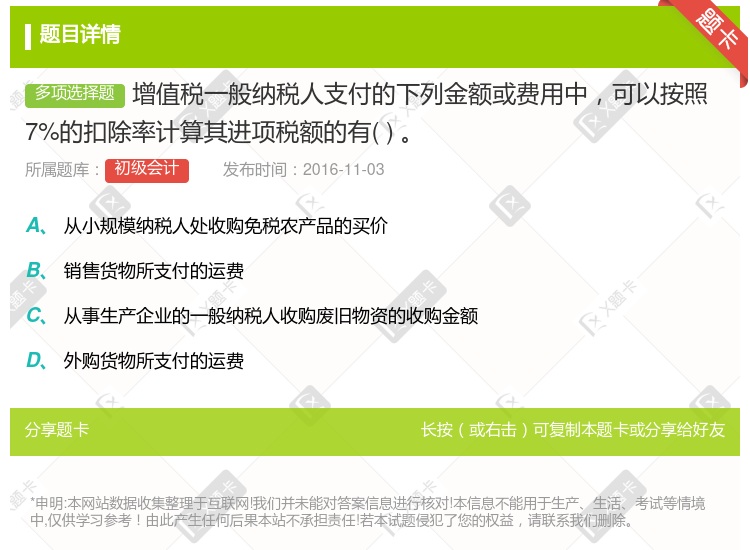

从小规模纳税人处收购免税农产品的买价 销售货物所支付的运费 从事生产的一般纳税人收购废旧物资的收购金额 外购货物所支付的运费

对从事热力、电力、燃气、自来水等公用事业的增值税纳税人收取的一次性费用,一律征收增值税 一般纳税人购买或销售免税货物所发生的运输费用,可以根据运输部门开具的运费结算单据所列运费金额,依照7%的扣除率计算进项税额抵扣 纳税人提供的矿产资源开采、挖掘、切割等劳务,应当缴纳增值税 有出口卷烟权的生产企业出口的卷烟免征增值税和消费税

纳税人购进免征增值税的农产品按买价和10%的扣除率计算进项税额,准予抵扣 一般纳税人外购固定资产所支付的运输费用,按10%扣除率计算进项税额,准予抵扣 纳税人出口货物的增值税税率为零 小规模纳税人按销售额乘6%或4%的征收率计算应纳税额

一般纳税人以清包工方式提供的建筑服务,可以选择适用简易计税方法计税 一般纳税人为建筑工程老项目提供的建筑服务,可以选择适用简易计税方法计税 一般纳税人跨县(市、区)提供建筑服务,适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款。 一般纳税人跨市提供建筑服务,选择适用简易计税方法计税的,应以取得的全部价款和价外费用按照5%的征收率计算应纳税额 纳税人取得的全部价款和价外费用扣除支付的分包款后的余额为负数的,可结转下次预缴税款时继续扣除

一般纳税人跨县(市、区)提供建筑服务,向建筑服务发生地主管税务机关预缴的增值税税款,可以在当期增值税应纳税额中抵减,抵减不完的,结转下期继续抵减 一般纳税人跨县(市、区)提供建筑服务,选择适用简易计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款 小规模纳税人跨县(市、区)提供建筑服务以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款 纳税人应按照工程项目分别计算应预缴税款,分别预缴

生产企业增值税一般纳税人购进的废旧物资按7%计算进项税额予以抵扣 增值税一般纳税人从国有粮食购销企业购进的免税粮食,按10%的扣除率计算抵扣进项税额 增值税一般纳税人从废旧物品收购站购进废旧物资,按取得增值税专用发票上注明金额的17%扣除率计算进项税额 专门从事废旧物资收购业务的增值税一般纳税人,按照其收购金额的10%扣除率计算抵扣进项税额

生产企业增值税一般纳税人购进的废旧物资按7%计算进项税额予以抵扣 增值税一般纳税人从国有粮食购销企业购进的免税粮食,按10%的扣除率计算抵扣进项税额 增值税一般纳税人从废旧物品收购站购进废旧物资,按取得普通发票上注明金额的 10%扣除率计算进项税额 专门从事废旧物资收购业务的增值税一般纳税人,按照其收购金额的10%扣除率计算抵扣进项税额

收购免税农产品的买价 销售货物所支付的运费(普通发票载明) 收购废旧物资的收购金额 外购货物所支付的运费(普通发票载明)

一般纳税人跨县(市、区)提供建筑服务,适用一般计税方法的,以取得的全部价款和价外费用,按照2%的预征率计算应预缴税款 小规模纳税人跨县(市、区)提供建筑服务,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款 纳税人按规定从取得的全部价款和价外费用中扣除支付的分包款,应取得合法有效的凭证,否则不得扣除 纳税人跨县(市、区)提供建筑服务,向建筑服务发生地主管税务机关预缴的税款,可以在当期应纳增值税中抵减,抵减不完的,可以结转下期继续抵减 纳税人应按照工程项目分别计算应预缴税款,分别预缴

从海关取得的完税凭证上注明的增值税额可以抵扣 从销售方取得的增值税专用发票上注明的增值税额可以抵扣 支付的运输费用可以根据一般纳税人开具的增值税专用发票上注明的运费金额乘以17%的税率抵扣 购进免税农产品可按买价和13%的扣除率计算进项税额抵扣

按照从提供方取得的增值税专用发票上注明的税额抵扣 按照从提供方取得的增值税专用发票上注明的金额和7%的扣除率计算进项税额抵扣 按照从提供方取得的增值税专用发票上注明的价税合计金额和7%的扣除率计算进项税额抵扣 按照从提供方取得的增值税专用发票上注明的价税合计金额和11%的扣除率计算进项税额抵扣

购进货物取得的增值税专用发票上注明的增值税税额 从海关取得的海关进口增值税专用缴款书上注明的增值税额 购进免税农产品,按照农产品收购凭证或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额 购进在建工程所用材料发生的运费,按照增值税小规模纳税人运输公司开具的增值税专用发票上注明的运输费用金额和3%的扣除率计算进项税额 购进或者销售货物以及在生产经营过程中支付运输费用的,按照增值税一般纳税人运输公司开具的增值税专用发票上注明的运输费用金额和11%的扣除率计算的进项税额

对从事热力、电力、燃气、自来水等公用事业的增值税纳税人收取的一次性费用,一律征收增值税 一般纳税人购买或销售免税货物所发生的运输费用,可以根据运输部门开具的运费结算单据所列运费金额,依照7%的扣除率计算进项税额抵扣 除邮政部门外的其他单位和个人发行报刊征收增值税 有出口卷烟权的生产企业出口的卷烟一律免征增值税和消费税

生产企业增值税一般纳税人从废旧物资经营单位购进的废旧物资可以按有关规定计算进项税额 增值税一般纳税人从小规模纳税人购买的农产品,准予按照买价和13%的扣除计算进项税额 生产企业增值税一般纳税人从废旧物品收购站购进废旧物资,按取得普通发票上注明金额的7%扣除率计算进项税额 专门从事废旧物资收购业务的增值税一般纳税人,按照其收购金额的10%扣除率计算抵扣进项税额

生产企业增值税一般纳税人购进的废旧物资按7%计算进项税额予以抵扣 增值税一般纳税人从国有粮食购销企业购进的免税粮食,按10%的扣除率计算抵扣进项税额 增值税一般纳税人从海关取得的海关进口增值税专用缴款书上注明的增值税额,准予从销项税额中抵扣。 专门从事废旧物资收购业务的增值税一般纳税人,按照其收购金额的10%扣除率计算抵扣进项税额

接受试点地区的一般纳税人提供的货物运输服务,取得其开具的货物运输业增值税专用发票,按照该发票上注明的增值税额,从销项税额中抵扣 接受试点地区的小规模纳税人提供的货物运输服务,取得其委托税务机关代开货物运输业增值税专用发票,按照发票上注明的不含税价款和3%的扣除率计算进项税额,从销项税额中抵扣 接受非试点地区的单位和个人提供的交通运输劳务,取得开具的运输费用结算单据,按照该运输费用结算单据上注明的运输费用金额和7%的扣除率计算的进项税额,从销项税额中抵扣 从试点地区取得的试点实施之后取得的运输费用结算单据,一律可以作为增值税扣税凭证