你可能感兴趣的试题

属于增值税的混合销售行为,应就其全部收入1000万元计算缴纳增值税 属于营业税的混合销售行为,应就其全部收入1000万元计算缴纳营业税 应就其销售货物的销售额300万元计算缴纳增值税,提供劳务的营业额700万元计算缴纳营业税 甲建筑公司应缴纳增值税8.74万元

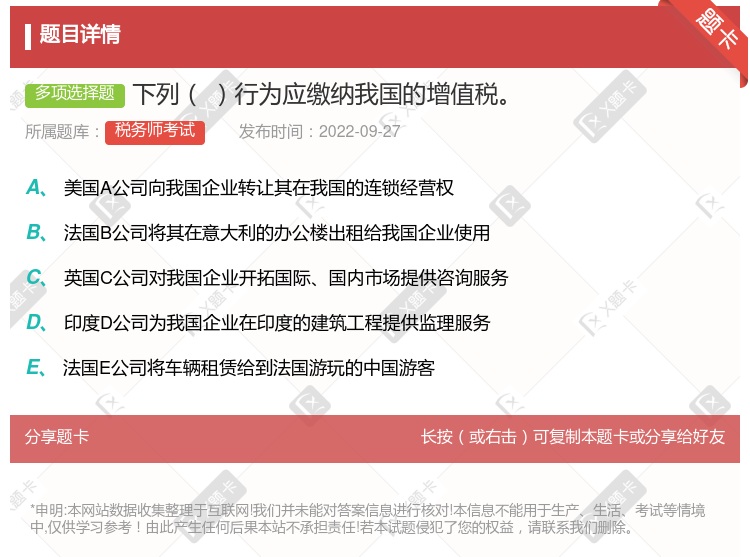

美国A公司向我国企业转让其在我国的连锁经营权 法国B公司将其在意大利的办公楼出租给我国企业使用 英国C公司对我国企业开拓国际、国内市场提供咨询服务 印度D公司为我国企业在印度的建筑工程提供监理服务

属于一般兼营行为,应分别核算,分别纳增值税和营业税 属于特殊兼营行为,由税务机关核定增值税的销售额和营业税的营业额 属于混合销售行,一并缴纳增值税 属于混合销售行,一并缴纳营业税

不需要缴纳增值税 应缴纳增值税29350.43元 增值税销项税为2000元 适用增值税先征后退优惠政策

该企业应缴纳城市维护建设税30.31万元 该企业应缴纳教育费附加12万元 对增值税实行先征后返、先征后退、即征即退办法的,除另有规定外,不予退还增值税附征的城建税 假设A企业属于实行增值税期末留抵退税的纳税人,其退还的增值税期末留抵税额应在计税依据中扣除

免缴土地增值税 应缴纳土地增值税75万元 应缴纳土地增值税62.50万元 应缴纳土地增值税37.50万元

应缴纳增值税600元 应缴纳增值税2200元 应缴纳增值税1981.98元 无需缴纳增值税

缴纳增值税的混合销售行为 缴纳增值税的兼营行为 缴纳营业税的混合销售行为 缴纳营业税的兼营行为

该业务应缴纳的消费税为12500元 该业务应缴纳的消费税为13000元 该业务应缴纳的增值税为21250元 该业务应缴纳的增值税为22100元

房地产的代建房行为 公司与公司之间互换房产 双方合作建房后按比例分房自用 房地产的出租行为

缴纳增值税的混合销售行为 缴纳增值税的兼营行为 缴纳营业税的混合销售行为 缴纳营业税的兼营行为

就其增值额超过20%部分计算缴纳土地增值税 就其全部增值额计算缴纳土地增值税 就其扣除项目金额计算缴纳土地增值税 就其取得的收入计算缴纳土地增值税

纳税人被查补的增值税税额 纳税人应缴纳的增值税税额 缴纳的进口产品增值税税额 纳税人违反增值税有关规定而加收的滞纳金 纳税人实际缴纳的增值税税额

计算增值税销项税17528.89元 计算缴纳增值税2320元 计算缴纳增值税4640元 免税

应缴纳增值税税额480元 应缴纳增值税税额230.77元 应缴纳增值税税额240元 应缴纳增值税税额461.54元

企业缴纳当月应缴的增值税,借记“应交税费——应交增值税(已交税金)”科目 企业缴纳以前期间未缴的增值税,借记“应交税费——未交增值税”科目 企业预缴增值税时,借记“应交税费——应交增值税(销项税额)”科目 对于当期直接减免的增值税,借记“应交税费——应交增值税(减免税款)”科目

应缴纳关税120元 应缴纳增值税109.20元 应缴纳增值税156元 应缴纳城建税8.4元

按照外卖服务缴纳增值税 按照餐饮服务缴纳增值税 按照交通运输服务缴纳增值税 按照人力资源服务缴纳增值税

美容院销售美容产品的同时提供美容服务,应按照兼营行为缴纳增值税 商场销售货物并提供餐饮服务,应按照兼营行为缴纳增值税 建材商店销售木地板的同时提供铺装服务,应按照13%的税率缴纳增值税 装修公司包工包料提供装修服务,应按照9%的税率缴纳增值税