你可能感兴趣的试题

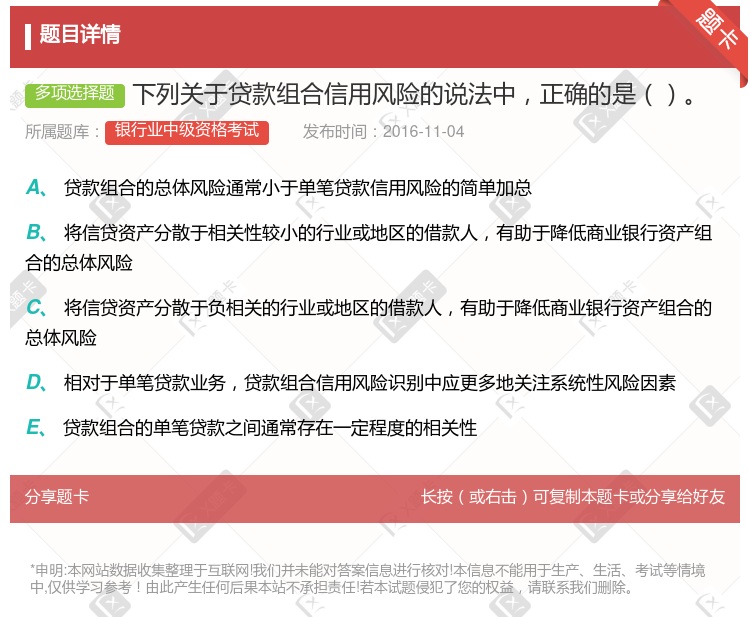

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多地关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多的关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

是指信用风险损失分布的数学期望 代表大量贷款或交易组合在整个经济周期内的平均损失 是商业银行没有预计到的损失 代表大量贷款或交易组合过去一段时期的平均损失 预期损失率=预期损失/资产风险敞口

是指信用风险损失分布的数学期望 代表大量贷款或交易组合在整个经济周期内的平均损失 是商业银行没有预计到的损失 代表大量贷款或交易组合过去一段时期的平均损失 预期损失率=预期损失/资产风险敞口

对大多数银行来说,贷款是最大、最明显的信用风险来源 信用风险只存在于传统的贷款、债券投资等表内业务中 衍生产品的潜在风险不容忽视 从投资组合角度出发,交易对手的信用级别下降可能会给投资组合带来损失

对大多数银行来说,存款是最大、最明显的信用风险来源 信用风险只存在于传统的贷款、债券投资等表内业务中,不存在于信用担保、贷款承诺等表外业务中 衍生产品由于信用风险造成的损失不大,潜在风险可以忽略不计 从投资组合角度出发,交易对手的信用级别下降可能会给投资组合带来损失

是指信用风险损失分布的数学期望 代表大量贷款或交易组合在整个经济周期内的平均损失 是商业银行没有预计到的损失 代表大量贷款或交易组合过去一段时期的平均损失 预期损失率=预期损失/资产风险敞口

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多的关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

贷款组合内的单笔贷款之间一般没有相关性 贷款组合的总体风险通常小于单笔贷款信用风险的简单相加 风险分散化有助于降低商业银行资产组合的整体风险 贷款资产可以过于集中 商业银行在识别和分析贷款组合信用风险时,应当更多地关注系统性风险因素可能造成的影响

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多地关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

投资组合仅因为交易对手的直接违约造成损失 对商业银行来说,贷款是唯一的信用风险来源 结算风险是一种特殊的信用风险 交易对手信用评级的下降不属于信用风险 信用风险是商业银行面临的最重要的风险种类

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多地关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

对大多数银行业说,贷款是最大、最明显的信用风险来源 信用风险只存在于传统的贷款、债券投资等表内业务中,不存在于信用担保、贷款承诺等表外业务中 衍生产品由于信用风险造成的损失一般小于其名义价值,但由于衍生产品的名义价值通常十分大,因此,潜在的风险不容忽视 从投资组合角度出发,交易对手的信用级别下降可能会给投资组合带来损失

Ⅰ、Ⅳ、Ⅴ Ⅱ、Ⅲ、Ⅳ、Ⅴ Ⅰ、Ⅱ、Ⅲ、Ⅳ Ⅰ、Ⅱ、Ⅲ、Ⅴ