你可能感兴趣的试题

企业从事林木的培育和种植取得的所得,可以享受减半征收企业所得税的优惠 非居民企业转让技术所有权所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税 创业投资企业从事国家需要重点扶持和鼓励的创业投资,可以按投资额的70%在股权持有满2年的当年抵扣应纳税所得额 企业同时从事适用不同企业所得税待遇的项目的,其优惠项目应当单独计算所得,并合理分摊企业的期间费用;没有单独计算的,不得享受企业所得税优惠

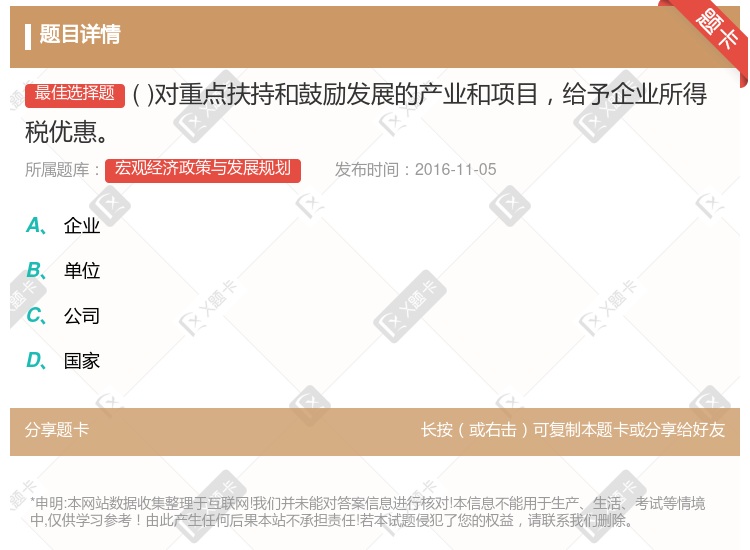

国家对鼓励发展的产业和项目给予企业所得税优惠 国家对需要重点扶持的高新技术企业可以适当提高其企业所得税税率 企业从事农、林、牧、渔业项目的所得可以免征、减征企业所得税 企业安置残疾人员所支付的工资可以在计算应纳税所得额时加计扣除

国家对鼓励发展的产业和项目给予企业所得税优惠 国家对需要重点扶持的高新技术企业可以适当提高其企业所得税税率 企业从事农、林、牧、渔业项目的所得可以免征、减征企业所得税 企业安置残疾人员所支付的工资可以在计算应纳税所得额时加计扣除

居民企业的企业所得税法定税率是25% 国家需要重点扶持的高新技术企业的企业所得税税率是15% 西部地区鼓励类产业企业的企业所得税税率是15% 小型微利企业的企业所得税税率是10% 小型微利企业免征企业所得税

从事远洋捕捞、海水养殖的所得减半征收企业所得税 国家重点扶持的公共基础设施项目, 自获利年度起享受三免三减半 国家需要重点扶持的高新技术企业减按15%的所得税税率征收企业所得税 加速折旧优惠中可采用缩短年限、采取双倍余额递减法或者年数总和法 居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税

软件生产企业实行增值税即征即退政策所退还的税款,由企业用于研究开发软件产品和扩大再生产,不予征收企业所得税 境内新办软件生产企业经认定后,自获利年度起,第一年和第五年免征企业所得税,第六年至第十年减半征收企业所得税 软件生产企业的职工培训费用,可按实际发生额在计算应纳税所得额时扣除 国家规划布局内的重点软件生产企业,当年未享受免税优惠的,减按10%的税率征收企业所得税

蔬菜、豆类养殖的所得,免征企业所得税 国家重点扶持的公共基础设施项目,自获利年度起享受三免三减半 企业承包经营国家重点扶持的公共基础设施项目,不得享受减免税优惠 国家规划布局内的重点软件生产企业,当年未享受免税优惠的,减按10%的税率征收企业所得税

国家需要重点扶持的高新技术企业,减按20%的税率征收企业所得税 企业综合利用资源,生产符合国家产业政策规定的产品所取得的收入余额补扣 创业投资企业从事国家需要重点扶持和鼓励的创业投资,可以按投资额的一定比例抵扣应纳税所得额 企业从事国家重点扶持的公共基础设施项目投资经营的所得,自开始生产经营所属纳税年度起,第一年至第三年免征企业所得税,第四年至第六年减半征收企业所得税

从事远洋捕捞、海水养殖的所得减半征收企业所得税 国家重点扶持的公共基础设施项目,自获利年度起享受三免三减半 国家需要重点扶持的高新技术企业减按15%的所得税税率征收企业所得税 加速折旧优惠中可采用缩短年限、采取双倍余额递减法或者年数总和法 加计扣除的只有研发费和残疾人员工资两种

国家对鼓励发展的产业和项目给予企业所得税优惠 国家对需要重点扶持的高新技术企业可以适当提高其企业所得税税率 企业从事农、林、牧、渔业项目的所得可以免征、减征企业所得税 企业安置残疾人员所支付的工资可以在计算应纳税所得额时加计扣除