你可能感兴趣的试题

对同一纳税人,国家税务局、地方税务局应分别办理登记,分别设置税务登记代码。 对同一纳税人,国家税务局、地方税务局的税务登记应当采用同一代码,信息共享 从事生产经营的纳税人,应当自纳税义务发生之日起,30日内向税务机关申报办理税务登记 个人所得税的纳税人办理税务登记的办法由国家税务总局制定。

纳税人应当在恢复生产经营之前,向税务机关申报办理复业登记 纳税人税务登记表的内容发生变更,但税务登记证中的内容未发生变化的,税务机关应重新换发税务登记证 纳税人在办理注销税务登记前,需要向税务机关结算应纳税款、滞纳金等 从事生产经营的纳税人发生解散,依法终止纳税义务,首先可向工商行政管理机关办理注销登记,随后办理注销税务登记

新办税务登记是指纳税人税务登记内容发生变化,向税务机关申报办理的税务登记手续。 纳税人应该在领取营业执照、设立或者迁入15日内向当前所在地税务机关申报办理税务登记 从事生产、经营的纳税人,应当在工商行政管理机构申请办理注销登记后,持有关证件,向税务机关申报办理注销税务登记手续 从事生产、经营的纳税人,应当在工商行政管理机构申请办理注销登记前,持有关证件,向税务机关申报办理注销税务登记手续

对同一纳税人,国家税务局、地方税务局应分别办理税务登记,分别设置税务登记代码 对同一纳税人,国家税务局、地方税务局的税务登记应当采用同一代码,信息共享 从事生产经营的纳税人,应当自纳税义务发生之日起,30日内向税务机关申报办理税务登记 个人所得税的纳税人办理税务登记的办法由国家税务总局制定。

个体工商户需要停业的,均可在停业前向税务机关申报办理停业登记 按规定办理停业的纳税人的停业期限不得超过1年 从事生产经营的纳税人外出经营,自其在同一县(市)实际经营或提供劳务之日起,在连续的12个月内累计超过180天的,应当自期满之日起30日内,向生产、经营所在地税务机关申报办理税务登记 纳税人停业期满应当及时恢复生产经营,期满不能及时恢复生产经营的,应当在停业期满后向税务机关提出延长停业登记申请 纳税人因住所、经营地点变动,涉及改变税务登记机关的,应当在住所、经营地点变动后15日内,持有关证件和资料,向原税务登记机关申报办理注销税务登记,并自注销税务登记之日起30日内向迁达地税务机关申报办理税务登记

从事生产经营的纳税人解散、 撤销 从事生产经营的纳税人住所、 经营地点变动, 涉及改变税务登记机关的 纳税人被工商行政管理机关吊销营业执照 从事生产经营的纳税人破产

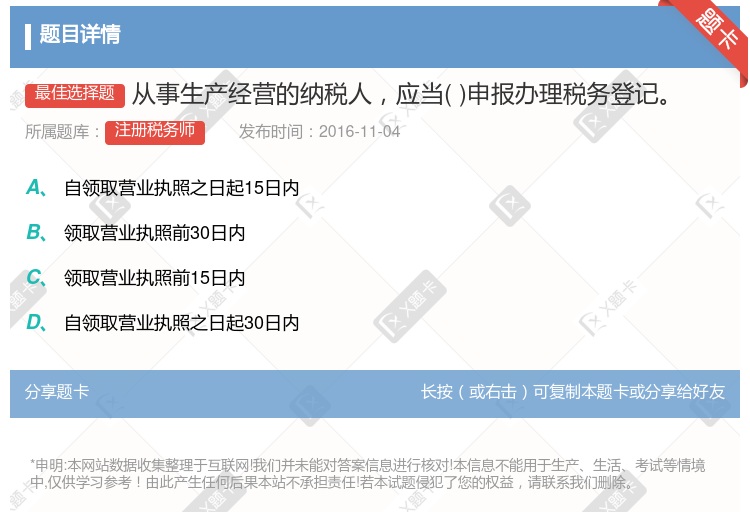

境外企业在中国境内承包建筑、安装、装配、勘探工程和提供劳务的,应当自项目合同或协议签订之日起30日内,向项目所在地税务机关申报办理税务登记,税务机关核发临时税务登记证及副本 从事生产、经营的纳税人领取临时工商营业执照的,应当自领取工商营业执照之日起30日内申报办理税务登记,税务机关核发临时税务登记证及副本 从事生产、经营的纳税人未办理工商营业执照但经有关部门批准设立的,应当自有关部门批准设立之日起30日内申报办理税务登记,税务机关核发税务登记证及副本 有独立的生产经营权、在财务上独立核算并定期向发包人或者出租人上交承包费或租金的承包承租人,应当自承包承租合同签订之日起15日内,向其承包承租业务发生地税务机关申报办理税务登记,税务机关核发税务登记证及副本 从事生产、经营的纳税人领取工商营业执照的,应当自领取工商营业执照之日起15日内申报办理税务登记,税务机关核发税务登记证及副本

从事生产经营的纳税人领取工商营业执照的,自领取工商营业执照之日起30日内,向生产经营所在地税务机关申报办理税务登记 有独立的生产经营权、在财务上独立核算并定期向发包人或者出租人上交承包费或租金的承包承租人,自承包承租合同签订之日起30日内,向承包承租业务发生地税务机关申报办理税务登记 从事生产经营的纳税人未办理工商营业执照但经有关部门批准设立的,自批准设立之日起15日内,向生产经营所在地税务机关申报办理税务登记 境外企业在中国境内承包建筑、安装、装配、勘探工程和提供劳务的,应当自工程或劳务开始之日起30日内,向项目所在地税务机关申报办理税务登记 从事生产、经营的纳税人外出经营,自其在同一县(市)实际经营或提供劳务之日起,在连续的12个月内累计超过180天的,应当自期满之日起30日内,向生产、经营所在地税务机关申报办理税务登记

境外企业在中国境内承包建筑工程的, 应当自项目合同 (协议)签订之日起30 日内办理税务登记 非从事生产经营但依照规定负有纳税义务的单位和个人,应当自纳税义务发生之日起30日内办理税务登记 从事生产、经营的纳税人未办理工商营业执照,但经有关部门批准设立的,应当自有关部门批准设立之日起 30 日内申报办理税务登记 从事生产、经营的纳税人外出经营,应当实际经营开始之日起 30 日内办理税务登记

境外企业在中国境内承包建筑、安装、装配、勘探工程和提供劳务的,应当自项目合同或协议签订之日起30日内,向项目所在地税务机关申报办理税务登记,税务机关核发临时税务登记证及副本 无照户纳税人应当自纳税义务发生之日起30日内申报办理税务登记 从事生产、经营的纳税人未办理工商营业执照但经有关部门批准设立的,应当自有关部门批准设立之日起30日内申报办理税务登记,税务机关核发税务登记证及副本 有独立的生产经营权、在财务上独立核算并定期向发包人或者出租人上交承包费或租金的承包承租人,应当自承包承租合同签订之日起15日内,向其承包承租业务发生地税务机关申报办理税务登记,税务机关核发税务登记证及副本 从事生产、经营的纳税人领取工商营业执照的,应当自领取工商营业执照之日起15日内申报办理税务登记,税务机关核发税务登记证及副本

纳税人应当在恢复生产经营之前,向税务机关申报办理复业登记 纳税人税务登记表的内容发生变更,但税务登记证中的内容未发生变化的,税务机关应重新换发税务登记证 纳税人在办理注销税务登记前,需要向税务机关结算应纳税款、滞纳金等 从事生产经营的纳税人发生解散,依法终止纳税义务,首先可向工商行政管理机关办理注销登记,随后办理注销税务登记

从事生产经营的纳税人应自领取工商执照之日起30日内,设置代扭代缴、代收代缴税款账簿 纳税人在免税期不用进行纳税申报 纳税人应在向工商行政管理部门办理注销登记之后,持有关证件向主管税务机关申报办理注销税务登记 对负有代扣代缴、代收代缴义务的单位和个人,应当于履行扣缴义务之日起30日内,向所在地税务机关申报办理扣缴税款登记 从事生产经营的纳税人自领取营业执照之日起30日内,持有关证件,向税务机关申报办理税务登记