你可能感兴趣的试题

自2009年1月1日起,纳税人按规定扣除有关项目,取得的凭证不符合有关规定的,由税务机关核定税前扣除标准 消费者持服务单位销售或赠与的固定面值消费卡进行消费时,对该服务单位应照章征收营业税 铁路关联收入,包括运输加价收入、自备车管理费等 中国网络通信集团及其分公司开展以业务销售附带赠送电信服务业务的过程中,其附带赠送的电信服务,不征收营业税

纳税人有兼营行为但未分别核算的,由主管税务机关核定其应税营业额 搬家劳务收入,按交通运输业税目征收营业税 企业和个人的营业税起征点为:按期纳税的每月营业额5000~20000元;按次纳税的每次(日)营业额300元 某生产型企业销售货物并负责运输,属于混合销售行为,其提供的运输劳务征增值税不征营业税

保险业的营业税纳税期限为一个月 典当业的营业税纳税期限为一个季度 非金融企业从事金融业务的营业税纳税期限为一个月 营业税纳税人不能按照固定期限纳税的可以按次纳税

主管部门将资金提供给所属单位收取的资金占用费不征收营业税 将土地使用权转让给农业生产者用于生产的免征营业税 纳税人营业额达到起征点的,应按营业税全额计算应纳税额 营业税实行比例税率 纳税人兼有不同税目应税行为,应分别核算不同税目的营业额,未分别核算营业额的,从高适用税率

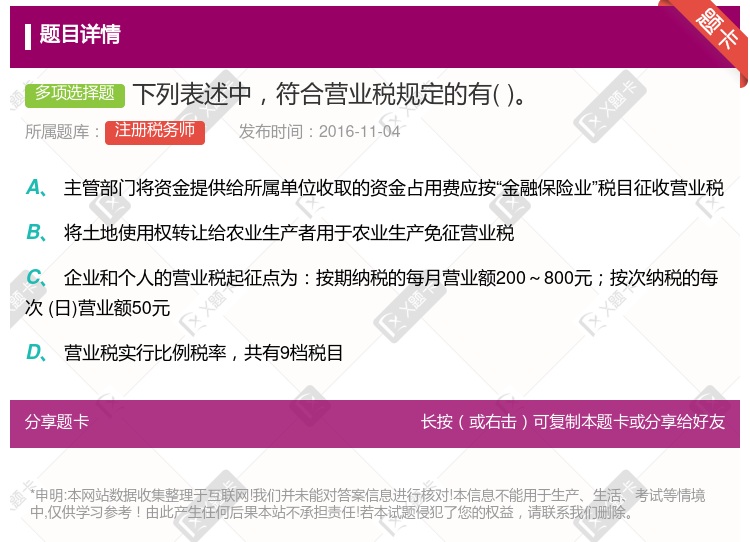

企业集团或集团内的核心企业委托企业集团所属财务公司代理统借统还贷款业务,从财务公司取得的用于归还金融机构的利息不征营业税 提供无所有权的技术,也按无形资产转让征收营业税 企业和个人的营业税起征点为:按期纳税的每月营业额200~800元;按次纳税的每次(日)营业额50元 营业税实行比例税率 从事运输业务的单位和个人,发生销售货物并负责运输所售货物的混合销售行为,征增值税不征营业税

出售、转让股权不征收营业税 出售、转让股权应全额征收营业税 出售、转让债权或将其债权转为股权不征收营业税 出售、转让债权或将其债权转为股权应征收营业税

企业集团或集团内的核心企业委托企业集团所属财务公司代理统借统还贷款业务,从财务公司取得的用于归还金融机构的利息不征营业税 政府举办的大学,从事会计师培训取得收入全部归学校的,不征收营业税 企业和个人的营业税起征点为:按期纳税的每月营业额1000~5000元;按次纳税的每次(日)营业额100元 对提供无所有权技术的行为,不按转让无形资产税目征税,而应视为一般性的技术服务 公路管理和养护活动、航道的养护和疏浚活动,此项活动应归为“交通运输业”

转让自建建筑物,以取得的销售收入减除建筑成本金额后的余额为营业额 娱乐业的营业额为经营娱乐业向顾客收取的各项费用 银行贷款业务,以收取利息减除支付利息后的余额为营业额 单位提供垃圾处置劳务按"服务业"税目征收营业税

企业集团或集团内的核心企业委托企业集团所属财务公司代理统借统还贷款业务,从财务公司取得的用于归还金融机构的利息不征营业税 提供无所有权的技术,也按无形资产转让征收营业税 企业和个人的营业税起征点为:按期纳税的每月营业额5000~20000元;按次纳税的每次(日)营业额200元 保险业的纳税期限为1个月 保险企业的摊回分保费用不征收营业税

主管部门将资金提供给所属单位收取的资金占用费不征收营业税 将土地使用权转让给农业生产者用于生产的免征营业税 纳税人营业额达到起征点的,应按营业额全额计算应纳税款 营业税实行比例税率 纳税人兼有不同税目应税行为的,应分别核算不同税目的营业额,未分别核算营业额的,从高适用税率

文化企业在境外演出,从境外取得的收入免征营业税 自2005年6月1日起,对公路经营企业收取的高速公路车辆通行费收入统一减按3%的税率征收营业税 对合格境外机构投资者(QFⅡ)委托境内公司在我国从事证券买卖业务取得的差价收入,免征营业税 对住房公积金管理中心按规定发放住房贷款取得的利息收入,免征营业税

主管部门将资金提供给所属单位收取的资金占用费不征收营业税 将土地使用权转让给农业生产者用于生产的免征营业税 纳税人营业额达到起征点的,应按营业税全额计算应纳税额 营业税实行比例税率 纳税人兼有不同税目应税行为,应分别核算不同税目的营业额,未分别核算营业额的,从高适用税率

自2009年1月1日起,纳税人按规定扣除有关项目,取得的凭证不符合有关规定的,由税务机关核定税前扣除标准 依法不需要办理税务登记的内设机构不是营业税的纳税人 铁路关联收入,包括运输加价收入,自备车管理费等 中国网络通信集团及其分公司开展以业务销售附带赠送电信服务业务的过程中,其附带赠送的电信服务,不征收营业税

保险业的营业税纳税期限为1个月 典当业的营业税纳税期限为1个季度 非金融企业从事金融业务的营业税纳税期限为1个月 营业税纳税人不能按照固定期限纳税的可以按次纳税

保险业的营业税纳税期限为一个月 典当业的营业税纳税期限为一个季度 非金融企业从事金融业务的营业税纳税期限为一个月 营业税纳税人不能按照固定期限纳税的可以按次纳税

邮政电信单位与其他单位合作,共同为用户提供邮政电信业务及其他服务并由邮政电信单位统一收取价款的,以全部收入减去支付给合作方价款后的余额为营业额 政府举办的大学从事会计师培训取得收入,双方分成取得的收入不征收营业税 企业和个人的营业税起征点为:按期纳税的每月营业额5000~20000元;按次纳税的每次(日)营业额300~500元 纳税人自建住房销售给本单位职工,属于销售不动产行为,应照章征收营业税 公路管理和养护活动、航道的养护和疏浚活动,此项活动应归为“交通运输业”

主管部门将资金提供给所属单位收取的资金占用费应按“金融保险业”税目征收营业税 书画院举办文化活动销售第一道门票的收入免征营业税 企业和个人的营业税起征点为:按期纳税的每月营业额1000-5000元;按次纳税的每次(日)营业额100元 出口货物保险和出口信用保险免征营业税

纳税人有兼营行为但未分别核算的,由主管税务机关核定其应税营业额 铁路运输服务,按交通运输业税目征收营业税 自2014年10月1日起,对营业税纳税人中月营业额不超过3万元的企业或非企业性单位,暂免征收营业税 在境内提供培训服务并收取价款的单位和个人为营业税纳税义务人

企业集团或集团内的核心企业委托企业集团所属财务公司代理统借统还贷款业务,从财务公司取得的用于归还金融机构的利息不征营业税 政府举办的大学,从事会计师培训取得收入,不征收营业税 企业和个人的营业税起征点为:按期纳税的每月营业额200~800元;按次纳税的每次(日)营业额50元 对提供无所有权技术的行为,不按转让无形资产税目征税,而应视为一般性的技术服务 公路管理和养护活动、航道的养护和疏浚活动,此项活动应归为“交通运输业”