你可能感兴趣的试题

纳税人兼营不同税目营业税应税行为的,应从高适用税率计算应纳税额 纳税人兼营不同税目营业税应税行为的,未分别核算不同税目营业额的,应从高适用税率计算应纳税额 纳税人兼营营业税应税行为和货物,如未分别核算应税行为的营业额以及货物的销售额,应统一缴纳营业税 纳税人兼营营业税应税行为和货物,其应税行为营业额缴纳营业税,货物的销售额缴纳增值税

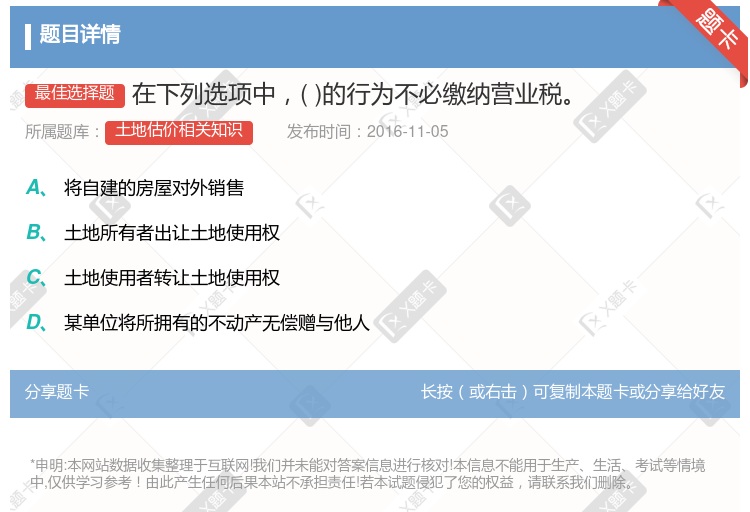

自建自用的房屋应按建筑业缴纳营业税 对外销售自建房屋只按销售不动产缴纳营业税 总承包单位应按分包工程营业额缴纳营业税 转让土地使用权应按全部收入减去受让原价后的余额缴纳营业税

纳税人享受的营业税减免税 纳税人偷逃增值税被处的罚款 纳税人偷逃消费税被查补的税款 纳税人滞纳营业税而加收的滞纳金 纳税人享受减免税后实际缴纳的营业税

缴纳增值税的混合销售行为 缴纳增值税的兼营行为 缴纳营业税的混合销售行为 缴纳营业税的兼营行为

不缴纳营业税 应缴纳营业税5万元 应缴纳营业税15万元 应缴纳营业税25万元

应计算缴纳营业税100000元 应计算缴纳增值税290598.29元 应计算缴纳增值税340000元 不用计算缴纳增值税和营业税

不缴纳营业税 仅按“建筑业”税目缴纳营业税 仅按“销售不动产”税目缴纳营业税 自建行为按“建筑业”缴纳营业税;销售行为按“销售不动产”缴纳营业税

纳税人兼营增值税货物销售和营业税文化培训行为,凡分别核算销售额和营业额的,其文化培训收入缴纳营业税,货物销售额不缴纳营业税 纳税人兼营增值税货物销售和营业税文化培训行为,如果纳税人是以缴纳营业税为主的企业,全部收入都缴纳营业税 纳税人兼营增值税货物销售和营业税文化培训行为,凡未分别核算销售额和营业额的,全部收入均缴纳营业税 纳税人兼营增值税货物销售和营业税文化培训行为,凡未分别核算销售额和营业额的,由主管税务机关核定其培训行为的营业额

缴纳增值税的混合销售行为 缴纳增值税的兼营行为 缴纳营业税的混合销售行为 缴纳营业税的兼营行为

企业自建房屋对外销售的,其自建行为应按建筑业缴纳营业税,再按销售不动产缴纳营业税 从事建筑、修缮、装饰工程作业的包工不包料时,营业额不包括工程所用原材料及其他物资和动力的价格 一并征收增值税而不征收营业税 一并征收营业税而不征收增值税

境内单位销售其在境外的房产,以销售收入全额计算缴纳营业税 纳税人销售自建的房产,分别按照建筑业和销售不动产计算缴纳营业税 单位销售购进的房产,以销售收入全额缴纳营业税 对经营公租房所取得的租金收入,按“服务业”计算缴纳营业税

对经营公租房所取得的租金收入应该缴纳营业税 境外单位向境内单位提供国际通信服务不征收营业税 转让土地使用权取得的收入应该缴纳营业税 融资性售后回租业务中的承租方出售固定资产的行为应该缴纳营业税

纳税人的营业额计算缴纳营业税后因发生退款减除营业额的,应当退还已缴纳营业税税款或者从纳税人以后的应缴纳营业税税额中减除 纳税人发生应税行为,如果将价款与折扣额在同一张发票上注明的,以折扣后的价款为营业额 单位和个人提供应税劳务、转让无形资产和销售不动产时,因受让方违约而从受让方取得的赔偿金收入,应并入营业额中征收营业税 单位和个人因财务会计核算办法改变,将已缴纳过营业税的预收性质的价款逐期转为营业收入时,不允许从营业额中减除

营业税纳税人购置税控收款机,当期应纳税额不足抵免的,未抵免部分不得结转下期继续抵免 纳税人发生应税行为,将折扣额另开发票的,折扣额准予从营业额中扣除 纳税人因财务会计核算办法改变将已缴纳过营业税的预收性质的价款逐期转为营业收入时,允许从当期营业额中减除 纳税人的营业额计算缴纳营业税后因发生退款减除营业额的,应当退还已缴纳营业税税款或者从纳税人以后的应缴纳营业税税额中减除

某游泳明星参加体育比赛,应以取得的奖金计算缴纳营业税 物业管理公司应以收取和代收的全部收入额计算缴纳营业税 施工企业向建设单位收取的抢工费,应计入营业额计算缴纳营业税 保险公司应以储金业务的保费收入计算缴纳营业税

个人转让不动产缴纳的营业税税额 企业进口小汽车缴纳的进口环节的消费税税额和增值税税额 外商投资企业为境外提供劳务缴纳的营业税税额 生产企业缴纳的增值税税额