你可能感兴趣的试题

威廉·夏普的资本资产定价模型CAPM 马柯维茨的证券组合理论 欧式期权定价理论 泰勒展式

分散化投资可以大幅度降低系统风险 分散化投资可以降低非系统风险 分散化投资可以使系统风险趋于市场平均水平 分散化投资降低风险的效果随投资项目数量的增加而逐渐减弱

相关系数越小,证券组合的风险分散化效果越好 相关系数越小,证券组合的风险分散化效果越差 相关系数与证券组合的风险分散化效果没有关系 相关系数为1,证券组合的风险分散化效果越好

如果资产之问的风险不存在相关性,那么分散化策略将不会有风险分散的效果 如果资产之间的相关性为-1,风险分散化效果最好 如果资产之间的相关性为+1,分散化策略将不能分散风险 如果资产之间的相关性为正,那么风险分散化效果较差 如果资产之间的相关性为负,那么风险分散化效果较好

分散化投资为投资者提供了一种有效的风险管理手段 分散化投资可以在给定收益的情况下降低风险水平 分散化投资包括种类分散化、行业分散化、国际分散化等 建立资产组合分散投资可以消除所有的投资风险

系统风险,可分散化的风险 系统风险,不可分散化的风险 个别风险,不可分散化的风险 个别风险,可分散化的风险

如果资产之间的风险不存在相关性,那么分散化策略将不会有风险分散的效果 如果资产之间的相关性为-1,风险分散化效果最好 如果资产之间的相关性为+1,分散化策略将不能分散风险 如果资产之间的相关性为正,那么风险分散化效果较差 如果资产之间的相关性为负,那么风险分散化效果较好

分散化投资使系统风险减少 分散化投资使因素风险减少 分散化投资使非系统风险减少 分散化投资既降低风险又提高收益

不同类别的资产组合可以降低投资组合的风险 投资组合的风险分散化效果与资产数量成反比 资产收益之间的相关性影响投资组合的分散化效果 不同地区或者国家的资产组合后风险分散化的潜力会更大

分散化投资使系统风险减少 分散化投资使因素风险减少 分散化投资使非系统风险减少 分散化投资既降低风险又提高收益 分散化投资将使非系统风险发生变化

适当的分散化可以分散和降低甚至消除非系统风险 分散化减少资产组合的期望收益,因为它减少了资产组合的总体风险 当把越来越多的证券加入到资产组合当中时,总体风险会以递增的速率下降 除非资产组合包含了至少30只以上的个股,否则分散化降低风险的好处不会充分地发挥出来 当所有投资者的资产组合都充分分散化时,组合的期望收益由组合的市场风险解释

如果资产之间的风险不存在相关性,那么分散化策略将不会有风险分散的效果 如果资产之间的相关性为-1,风险分散化效果较差 如果资产之间的相关性为+1,风险分散化效果较好 如果资产之间的相关性为正,那么风险分散化效果较好 如果资产之间的相关性为负,那么风险分散化效果较好

只要不完全正相关分散化效应就会存在 在股票市场上通过风险分散化可以把风险降到零 在风险分散化后,组合的风险一定会小于成分证券的风险 债券投资不适合用风险分散化原理

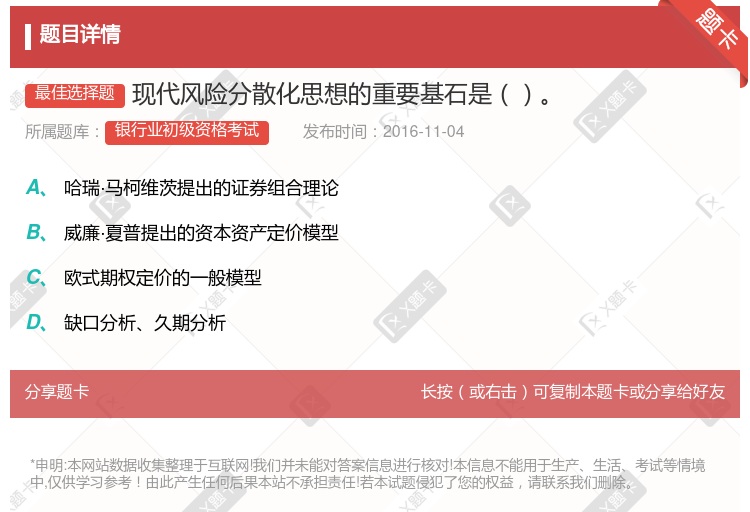

哈瑞·马柯维茨提出的证券组合理论 威廉·夏普提出的资本资产定价模型 欧式期权定价的一般模型 缺口分析、久期分析

在风险分散化后,组合的风险一定会小于成分证券的风险 平均持有20只以上的股票基本上实现了分散化效应 只要不完全正相关,分散化效应就会存在 股票构成的投资组合,其风险一般无法分散到零