你可能感兴趣的试题

税后的权益回报率 根据税后权益回报率和税后债务回报率计算的加权平均资本成本 税前的权益回报率 根据税前权益回报率和税前债务回报率计算的加权平均资本成本

按实际市场价值加权计量的资本结构 按平均市场价值计量的目标资本结构 按照账面价值加权计量的资本结构 按目标市场价值计量的目标资本结构

经济利润=净利润―股权资本成本 经济利润=税后净营业利润―股权资本成本 经济利润=投入资本× (投入资本回报率―加权平均资本成本率) 经济利润=税后净营业利润―投入资本×加权平均资本成本率

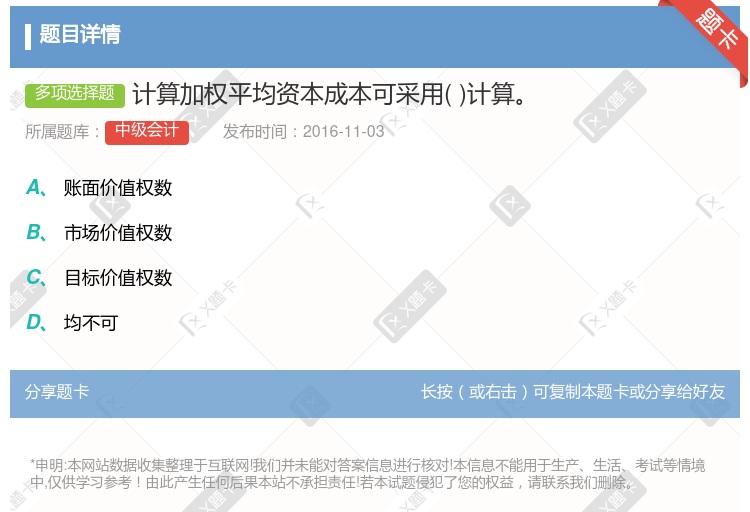

采用账面价值权数计算的加权平均资本成本,不适合评价现时的资本结构 采用市场价值权数计算的加权平均资本成本,能够反映现时的资本成本水平 目标价值权数是用未来的市场价值确定的 计算边际资本成本时应使用目标价值权数

采用账面价值权数计算的加权平均资本成本,不适合评价现时的资本结构 采用市场价值权数计算的加权平均资本成本,能够反映现时的资本成本水平 目标价值权数是用未来的市场价值确定的 计算边际资本成本时应使用目标价值权数

计算加权平均资本成本时,理想的做法是按照以市场价值计量的目标资本结构的比例计量每种资本要素的权重 计算加权平均资本成本时,每种资本要素的相关成本是未来增量资金的机会成本,而非已经筹集资金的历史成本 计算加权平均资本成本时,需要考虑发行费用的债券应与不需要考虑发行费用的债务分开,分别计量资本成本和权重 计算加权平均资本成本时,如果筹资企业处于财务困境,需将债务的承诺收益率而非期望收益率作为债务成本

个别资本成本 算术平均资本成本 加权平均资本成本 边际资本成本

个别资本成本 加权平均资本成本 边际资本成本 整体资本成本

采用账面价值权数计算的加权平均资本成本,不适合评价现时的资本结构 采用市场价值权数计算的加权平均资本成本,能够反映现时的资本成本水平 目标价值权数是用未来的市场价值确定的 计算边际资本成本时应使用目标价值权数

计算加权平均资本成本时,理想的做法是按照以市场价值计量的目标资本结构的比例计量每种资本要素的权重 计算加权平均资本成本时,每种资本要素的相关成本是未来增量资金的机会成本,而非已经筹集资金的历史成本 计算加权务本成本时,需要考虑发行费用的债务应与不需要考虑发行费用的债务分开,分别计量资本成本和权重 计算加权平均资本成本时,如果筹资企业处于财务困境,需将债务的承诺收益率而非期望收益率作为债务成本

个别资本成本 边际资本成本 几何平均资本成本 加权平均资本成本

计算加权平均资本成本时,如果考虑发行费用,则新发行的普通股资本成本比留存收益成本高一些 计算加权平均资本成本时,理想的做法是按照以市场价值计量的目标资本结构的比例计量每种资本要素的权重 计算加权平均资本成本时,需要考虑发行费用的债务应与不需要考虑发行费用的债务分开,分别计量资本成本和权重 计算加权平均资本成本时,公司先后发行的同一种股票的资本成本可能不相等,应分别计量资本成本和权重

资本成本的本质是企业为筹集和使用资金而实际付出的代价 企业的加权平均资本成本由资本市场和企业经营者共同决定 资本成本的计算主要以年度的相对比率为计量单位 资本成本可以视为项目投资或使用资金的机会成本

计算加权平均资本成本时,理想的做法是按照以市场价值计量的目标资本结构的比例计量每种资本要素的权重 计算加权平均资本成本时,每种资本要素的相关成本是未来增量资金的机会成本,而非已经筹集资金的历史成本 计算加权平均资本成本时,需要考虑发行费用的债务应与不需要考虑发行费用的债务分开,分别计量资本成本和权重 计算加权平均资本成本时,如果筹资企业处于财务困境,需将债务的承诺收益率而非期望收益率作为债务成本

加权平均资本成本是公司全部长期资本的平均成本 计算企业的加权平均资本成本时可以选择实际市场价值权重和目标资本结构权重 按实际市场价值计量的实际资本结构,可以回避证券市场价格的频繁变动 按实际市场价值计量的实际资本结构,可以适用于公司评价未来的资本结构 加权平均资本成本是公司未来全部资本的加权平均成本,而不是过去所有资本的平均成本

计算加权平均资本成本时,理想的做法是按照以市场价值计量的目标资本结构的比例计量每种资本要素的权重 计算加权平均资本成本时,每种资本要素的相关成本是未来增量资金的机会成本,而非已经筹集资金的历史成本 计算加权平均资本成本时,需要考虑发行费用的债务应与不需要考虑发行费用的债务分开,分别计量资本成本和权重 计算加权平均资本成本时,如果筹资企业处于财务困境,需将债务的承诺收益率而非期望收益率作为债务成本