你可能感兴趣的试题

Ⅱ、Ⅲ、Ⅳ Ⅰ、Ⅲ、Ⅳ Ⅰ、Ⅱ、Ⅲ Ⅰ、Ⅱ、Ⅲ、Ⅳ

在相同的市场条件下,风险溢价越高,风险资产的期望收益率越高 风险溢价是指证券风险高于正常风险的部分 风险溢价可以是正数也可以是负数 风险资产期望收益率等于风险溢价

所有投资者将按照包括所有可交易资产的市场资产组合(M)来按比例复制自己的风险资产组合 市场资产组合的风险溢价与市场风险和个人投资者的风险厌恶程度是不成比例的 市场资产组合不仅在有限边界上,而且资产组合也相切于最优资本配置线上的资产组合 个人资产的风险溢价与市场资产组合M的风险溢价是成比例的,与相关市场资产组合的β系数也成比例

预期收益率=无风险利率一某证券的β值×市场风险溢价 无风险利率=预期收益率+某证券的β值×市场风险溢价 市场风险溢价=无风险利率+某证券的β值×预期收益率 预期收益率=无风险利率+某证券的β值×市场风险溢价

所有投资者将按照包括所有可交易资产的市场资产组合(M)来按比例复制自己的风险资产组合 市场资产组合的风险溢价与市场风险和个人投资者的风险厌恶程度是不成比例的 市场资产组合不仅在有限边界上,而且资产组合也相切于最优资本配置线上的资产组合 个人资产的风险溢价与市场资产组合M的风险溢价是成比例的,与相关市场资产组合的B系数也成比例

风险溢价是指证券风险高于正常风险的部分 在相同的市场条件下,风险溢价越高,风险资产的期望收益率越高 风险资产期望收益率等于风险溢价 风险溢价可以是正数也可以是负数

Ⅰ、Ⅱ、Ⅲ、Ⅳ Ⅰ、Ⅲ、Ⅳ Ⅰ、Ⅱ、Ⅳ Ⅱ、Ⅲ、Ⅳ

市场风险溢价=无风险利率+某证券的β值X预期收益率 无风险利率=预期收益率+某证券的β值X市场风险溢价 预期收益率=无风险利率+某证券的β值X市场风险溢价 预期收益率=无风险利率一某证券的β值X市场风险溢价

Ⅰ.Ⅱ.Ⅲ.Ⅳ Ⅰ.Ⅲ.Ⅳ Ⅰ.Ⅱ.Ⅳ Ⅱ.Ⅲ.Ⅳ

预期收益率=无风险利率﹣某证券的β值市场风险溢价 无风险利率=预期收益率﹢某证券的β值市场风险溢价 市场风险溢价=无风险利率﹢某证券的β值预期收益率 预期收益率=无风险利率﹢某证券的β值市场风险溢价

以证券市场线为基准 指数值等于证券组合的风险溢价除以方差 夏普指数是连接证券组合与无风险资产的直线的斜率 将它与市场组合的夏普指数比较,一个高的夏普指数表明该管理者比市场经营得好

在相同的市场条件下,风险溢价越高,风险资产的期望收益率越高 风险溢价是为风险喜爱的投资者购买风险资产而向他们提供的一种额外的期望收益率 风险较高的权益类证券、风险较高的公司对应着一个较低的风险溢价 风险资产期望收益率等于风险溢价

所有投资者将按照包括所有可交易资产的市场资产组合(M)来按比例复制自己的风险资产组合 市场资产组合的风险溢价与市场风险和个人投资者的风险厌恶程度是不成比例的 市场资产组合不仅在有限边界上,而且资产组合也相切于最优资本配置线上的资产组合 个人资产的风险溢价与市场资产组合M的风险溢价是成比例的,与相关市场资产组合的β系数也成比例

市场风险溢价是当前资本市场中权益市场平均收益率与无风险资产平均收益率之差 几何平均法得出的预期风险溢价,一般情况下比算术平均法要高一些 计算市场风险溢价的时候,应该选择较长期间的数据进行估计 就特定股票而言,由于权益市场平均收益率是一定的,所以选择不同的方法计算出来的风险溢价差距并不大

市场风险溢价是当前资本市场中权益市场平均收益率与无风险资产平均收益率之差 几何平均法得出的预期风险溢价,一般情况下比算术平均法要高一些 计算市场风险溢价的时候,应该选择较长期间的数据进行估计 就特定股票而言,由于权益市场平均收益率是一定的,所以选择不同的方法计算出来的风险溢价差距并不大

市场风险溢价是当前资本市场中权益市场平均收益率与无风险资产平均收益率之差 几何平均法得出的预期风险溢价,一般情况下比算术平均法要高一些 计算市场风险溢价的时候,应该选择较长期间的数据进行估计 就特定股票而言,由于权益市场平均收益率是一定的,所以选择不同的方法计算出来的风险溢价差距并不大

I、II、Ⅲ、IV I、II、IV Ⅰ、Ⅱ、Ⅲ Ⅱ、Ⅲ、Ⅳ

是1975年由特雷诺提出的 用获利机会来评价绩效 用每单位风险获取的风险溢价来计算 连接证券组合与无风险组合的直线 以上说法都正确

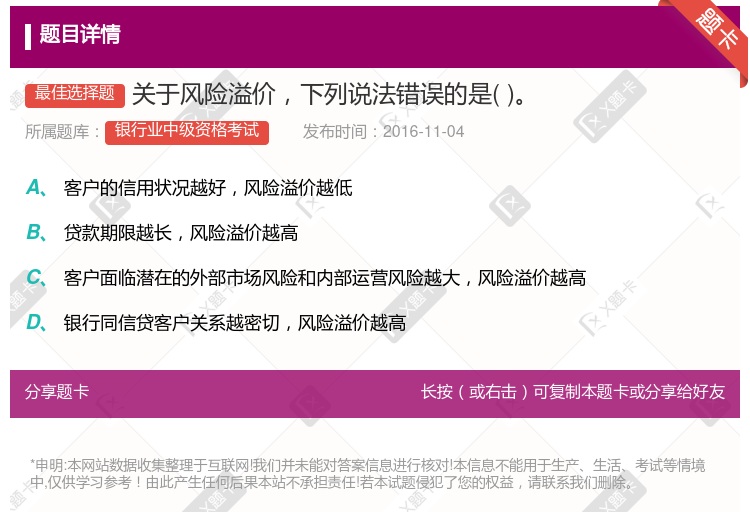

客户的信用状况越好,风险溢价越低 贷款期限越长,风险溢价越高 客户面临潜在的外部市场风险和内部运营风险越大,风险溢价越高 银行同信贷客户关系越密切,风险溢价越高

任何金融产品是风险和收益的组合 高收益往往代表着高风险,低风险往往代表着低收益 投资是以风险换收益 承担较高风险的投资应该获得相对较高风险而项目预期收益率更高的风险溢价