你可能感兴趣的试题

风险分散化的效果与资产组合中资产数量是正相关的,这意味着投资组合的收益风险会随着资产树龄的增加而逐渐降到零 分散化投资可以降低风险的一个直观逻辑是投资者有可能“失之东隅,收之桑榆” 当投资组合的资产数量变得很大时,投资组合的总风险趋近于其系统性风险 风险分散化也可在不同资产类别之间起作用,因此在投资组合中融入不同类别的资产也能够降低投资组合的风险

系统管理 资产负债风险管理 资产组合分散风险 投资组合

系统性风险可以通过投资组合不同程度地得到分散 一般情况下,随着更多的证券加入到投资组合中,整体风险降低的速度会越来越慢 持有多种彼此不完全相关的证券可以降低风险 当投资极度分散时,证券组合风险可降低为零

不同类别的资产组合可以降低投资组合的风险 投资组合的风险分散化效果与资产数量成反比 资产收益之间的相关性影响投资组合的分散化效果 不同地区或者国家的资产组合后风险分散化的潜力会更大

通过投资组合方式,分散股票的系统性风险 通过股指期货套期保值,规避股票组合的系统性风险 通过投资组合方式,分散股票的非系统性风险 通过股指期货套期保值,规避股票组合的非系统性风险

证券组合的风险不仅与组合中每个证券的报酬率标准差有关,还与各证券之间报酬率的协方差有关 当投资极度分散时.证券组合风险可降低为零 持有多种彼此不完全相关的证券可以降低风险 一般情况下,随着更多的证券加入到投资组合中,整体风险降低的速度会越来越慢 系统性风险可以通过投资组合不同程度地得到分散

资产配置是指依据所要达到的理财目标,按资产的风险最低与报酬最佳的原则,将资金有效分配在不同类型的资产上,构建达到增强投资组合报酬与控制风险的资产投资组合 资产配置之所以能对投资组合的风险与报酬产生一定的影响力,在于其可以利用各种资产类别,各自不同的报酬率及风险特性,以及彼此价格波动的相关性,来降低投资组合的整体投资风险 通过资产配置投资,除了可以降低投资组合的下跌风险,更可稳健地增强投资组合的报酬率 维持最佳资产投资组合,必须经过完整缜密的资产配置流程 只有依照资产配置流程简历投资循环,才能有效率地建立及维持资产配置最适化,进而达成中长期投资理财目标

为各种不同类型的投资者提供在收益率一定的情况下,风险最小的证券组合 通过分散化投资,投资者可以获得与自己风险承受能力相当的证券组合 在一定程度上克服投资管理过程中的随意性和不确定性 实现风险管理和控制

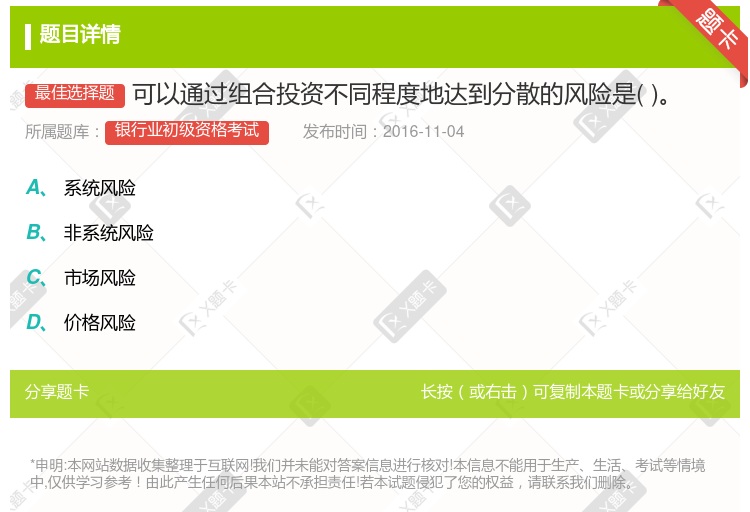

非系统性风险往往是由某个或者少数特别因素导致的 非系统性风险可以通过组合化投资进行分散 系统性风险是指在一定程度上无法通过一定范围内的分散化投资来降低的风险 系统性风险可以通过组合化投资进行分散

证券组合的风险不仅与组合中每个证券的报酬率标准差有关,还与各证券之间报酬率的协方差有关 当投资极度分散时,证券组合风险可降低为零 持有多种彼此不完全相关的证券可以降低风险 一般情况下,随着更多的证券加入到投资组合中,整体风险降低的速度会越来越慢 系统性风险可以通过投资组合不同程度地得到分散

通过投资组合方式,分散非系统性风险 通过股指期货套期保值,规避非系统性风险 通过股指期货套期保值,规避系统性风险 通过投资组合方式,分散系统性风险