你可能感兴趣的试题

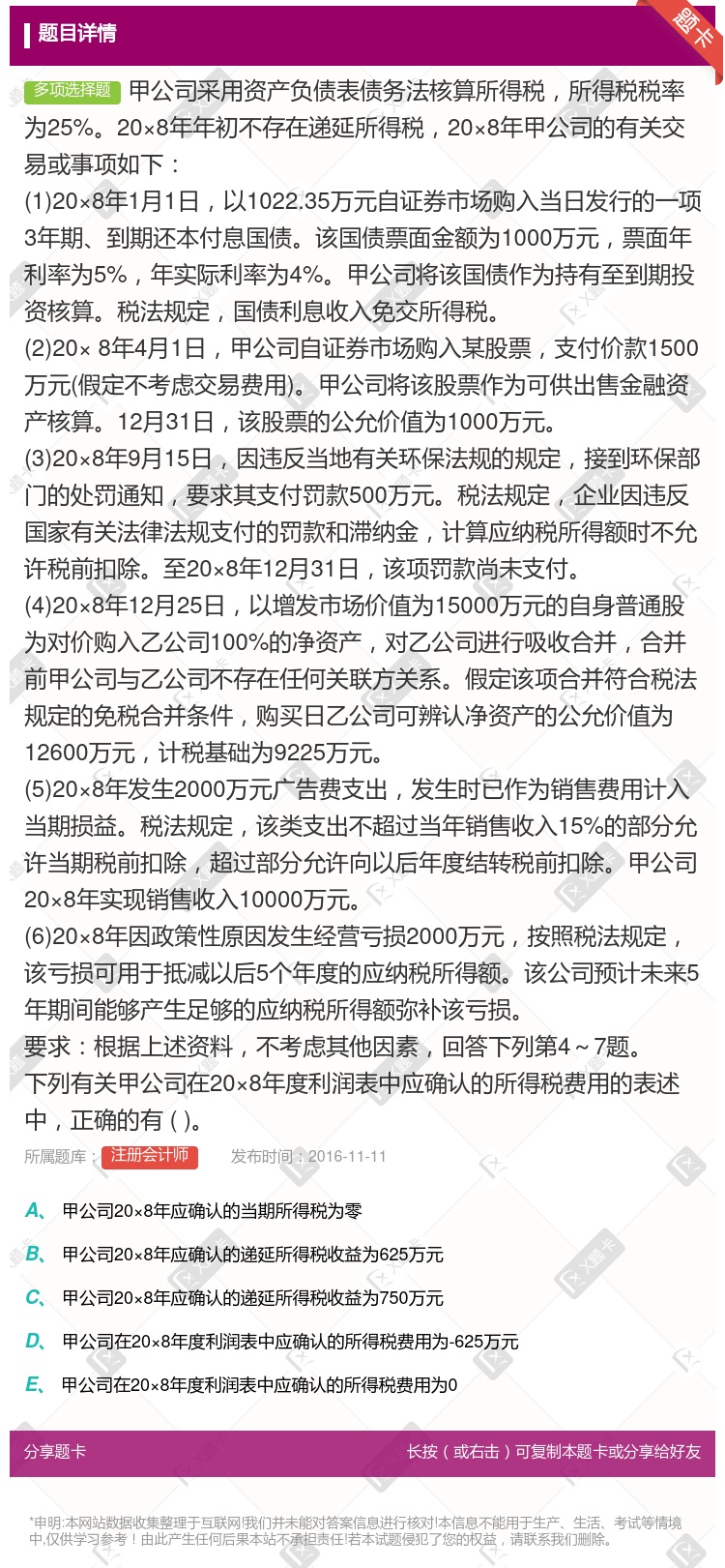

本期由于税率变动或开征新税调减的递延所得税资产或调增的递延所得税负债 本期转回的前期确认的递延所得税资产 本期由于税率变动或开征新税调增的递延所得税资产或调减的递延所得税负债 本期转回的前期确认的递延所得税负债 因可供出售金融资产公允价值下降确认的递延所得税资产

贷方1530 借方1638 借方1110 贷方4500

递延所得税负债 递延所得税资产 所得税费用 应缴所得税

资产负债表债务法注重资产负债表,要求确认的递延所得税负债和递延所得税资产更符合负债和资产的定义 在资产负债表债务法下,期末“递延所得税资产”的账面余额等于期末可抵扣暂时性差异与转回期间所得税率的乘积 在资产负债表债务法下,只有预计能在未来转回的时间内产生足够的应税所得,本期可抵扣暂时性差异才能确认为一项递延所得税资产 备抵法下计提的坏账损失会产生可抵扣暂时性差异 某一资产负债表日资产的计税基础=税法认定的资产成本-以前期间已税前列支的金额

资产负债表债务法是从利润表出发来确定暂时性差异,进而确认相关的递延所得税资产或递延所得税负债 资产负债表债务法下,企业一般应于每一资产负债表日进行所得税核算 资产负债表债务法下,企业应按企业会计准则的规定确定资产或负债的账面价值,同时按税法规定确定资产或负债的计税基础 执行企业会计准则的企业应该采用资产负债表债务法核算所得税

企业采用资产负债表债务法核算所得税 企业应该对所有的资产和负债计算账面价值 企业应该对所有的资产和负债计算计税基础 企业利润表中的所得税费用仅包括应交所得税的金额

2(贷方) 12(借方) 12(贷方) 2(借方)

贷方1530 借方1638 借方1110 贷方4500

补提坏账准备300万元 确认递延所得税资产,调减2018年所得税费用75万元 调减“净利润”项目225万元 调减资产负债表中“未分配利润”202.5万元,“盈余公积”22.5万元

300.00 249.52 273.28 260.08

纳税影响会计法 利润表债务法 利润表债务法 资产负债表债务法