你可能感兴趣的试题

收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定 被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定 收购企业取得股权的计税基础,以公允价值为基础确定 收购企业、被收购企业的原有各项资产和负债的计税基础和其他相关所得税事项保持不变

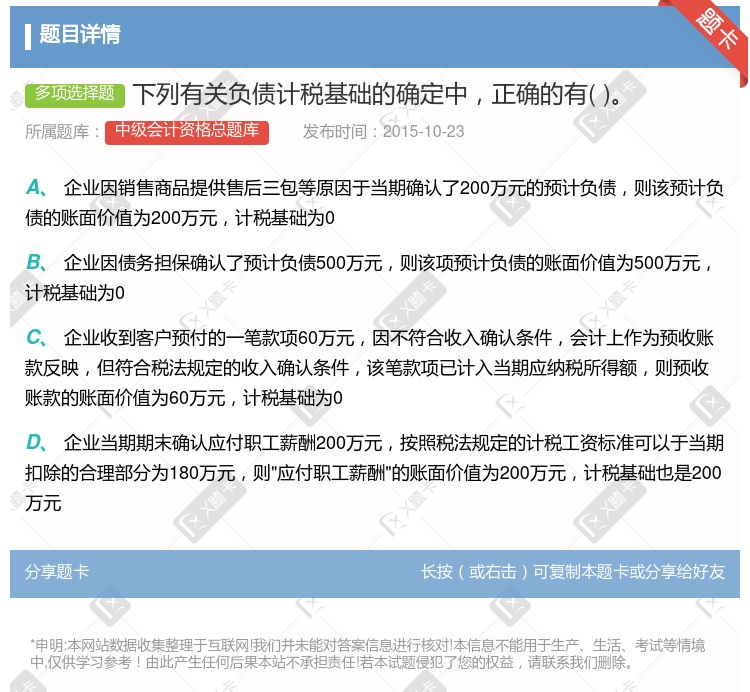

企业因销售商品提供售后三包服务于当期确认预计负债100万元,则该预计负债的账面价值为100万元,计税基础为0 企业因债务担保确认预计负债200万元,则该项预计负债的账面价值为200万元,计税基础为200万元 企业收到客户的一笔款项100万元,因不符合收入确认条件,会计上作为合同负债反映,但符合税法规定的收入确认条件,计入当期应纳税所得额,则合同负债的账面价值为100万元,计税基础为100万元 企业当期期末确认应付职工薪酬100万元,按照税法规定可以于当期全部扣除,则“应付职工薪酬”的账面价值为100万元,计税基础为100万元

合同负债项目的账面价值与计税基础相等,不产生暂时性差异 税法对于合理的职工薪酬基本允许税前扣除,相关应付职工薪酬负债的账面价值等于计税基础 罚款和滞纳金税法规定不允许税前扣除,其账面价值与计税基础相等 提供债务担保确认的预计负债的计税基础为0,其账面价值与计税基础的差异产生可抵扣暂时性差异 因产品质量保证确认的预计负债,其实际发生时允许税前扣除,则计税基础为0

某一资产负债表日资产的计税基础=资产的成本-以前期间已税前列支的金额 某一资产负债表日资产的计税基础=资产的账面价值-以前期间已税前列支的金额 某一资产负债表日负债的计税基础=账面价值-未来可税前列支的金额 某一资产负债表日负债的计税基础=账面价值-以前期间已税前列支的金额

资产的计税基础是指账面价值减去在未来期间计税时按照税法规定可以税前扣除的金额 负债的计税基础是指在未来期间计税时按照税法规定可以税前扣除的金额 如果负债的确认不涉及损益就不会导致账面价值与计税基础之间产生差异 资产在初始确认时通常不会导致其账面价值与计税基础之间产生差异 资产的账面价值与计税基础之间的差异主要产生于后续计量

当负债的账面价值大于其计税基础时,对应的是可抵扣暂时性差异 税收滞纳金形成“其他应付款”年末余额100万元,则“其他应付款”的计税基础为0 预计负债的计税基础应为0 当资产的账面价值大于计税基础时,对应的是可抵扣暂时性差异 当资产的账面价值大于计税基础时,对应的是应纳税暂时性差异

按照会计准则确定资产负债表中除递延所得税资产和递延所得税负债以外的其他资产和负债项目的账面价值 按照会计准则中对于资产和负债计税基础的确定方法,以适用的税收法规为基础,确定资产负债表中有关资产、负债项目的计税基础 比较资产的账面价值和计税基础,确定应纳税暂时性差异或可抵扣暂时性差异 根据适用的税率计算递延所得税负债或递延所得税资产

某一资产负债表日资产的计税基础=资产的成本一以前期间已税前列支的金额 某一资产负债表日资产的计税基础=资产的账面价值一以前期间已税前列支的金额 某一资产负债表日负债的计税基础=账面价值一未来可税前列支的金额 某一资产负债表日负债的计税基础=账面价值一以前期间已税前列支的金额

企业因销售商品提供售后三包等原因于当期确认了100万元的预计负债。则该预计负债的账面价值为100万元,计税基础为0 企业因关联方债务担保确认了预计负债200万元,则该项预计负债的账面价值为200万元,计税基础是0 企业收到客户的一笔款项100万元,因不符合收入确认条件,会计上作为预收账款反映,但符合税法规定的收入确认条件,该笔款项已计入当期应纳税所得额,则预收账款的账面价值为100万元,计税基础为0 企业期末确认应付职工薪酬100万元,按照税法规定以后实际发生可以税前扣除。则“应付职工薪酬”的账面价值为100万元,计税基础也是100万元

企业因销售商品提供售后三包等原因于当期确认了100万元的预计负债,则其账面价值为100万元,计税基础为0 企业应交的罚款和滞纳金确认其他应付款150万元,其计税基础为150万元 企业收到客户的一笔款项100万元,因不符合收入确认条件,会计上作为预收账款反映,但符合税法规定的收入确认条件,该笔款项已计入当期应纳税所得额,则预收账款的账面价值为100万元,计税基础为100万元 从银行取得短期借款2000万元,计税基础为2000万元

收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定 收购企业原有各项资产和负债的计税基础和其他相关所得税事项保持不变 被收购企业原有各项资产和负债的计税基础和其他相关所得税事项保持不变 被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定

企业因销售商品提供售后三包等原因于当期确认了100万元的预计负债。则该预计负债的账面价值为100万元,计税基础为0 企业因债务担保确认了预计负债200万元,则该项预计负债的账面价值为200万元,计税基础是0 企业收到客户的一笔款项100万元,因不符合收入确认条件,会计上作为预收账款反映,但符合税法规定的收入确认条件,该笔款项已计入当期应纳税所得额,则预收账款的账面价值为100万元,计税基础为100万元 企业当期末确认应付职工薪酬100万元。按照税法规定可以于当期全部扣除。则“应付职工薪酬”的账面价值为100万元,计税基础也是100万元 企业应交的罚款和滞纳企确认其他应付款150万元,其计税基础为150万元

企业因销售商品提供售后三包等原因于当期确认了100万元的预计负债。则该预计负债的账面价值为100万元,计税基础为0 企业因债务担保确认了预计负债200万元。则该项预计负债的账面价值为200万元,计税基础为0 企业收到客户的一笔款项100万元,因不符合收入确认条件,会计上作为预收账款反映,但符合税法规定的收入确认条件,该笔款项已计入当期应纳税所得额,则预收账款的账面价值为100万元,计税基础为0 企业期末确认应付职工薪酬100万元,按照税法规定可以于当期全部扣除.则“应付职工薪酬”的账面价值为100万元,计税基础为100万元 企业应交的罚款和滞纳金确认其他应付款150万元,其计税基础为150万元

资产的计税基础是指账面价值减去在未来期间计税时按照税法规定可以税前扣除的金额 负债的计税基础是指在未来期间计税时按照税法规定可以税前扣除的金额 如果负债的确认不涉及损益就不会导致账面价值与计税基础之间产生差异 资产在初始确认时通常不会导致其账面价值与计税基础之间产生差异 资产的账面价值与计税基础之间的差异主要产生于后续计量

企业因销售商品提供售后三包等原因于当期确认了100万元的预计负债。则该预计负债的账面价值为100万元,计税基础为0 企业因债务担保确认了预计负债200万元,则该项预计负债的账面价值为200万元,计税基础是0 企业收到客户的一笔款项100万元,因不符合收入确认条件,会计上作为预收账款反映,但符合税法规定的收入确认条件,该笔款项已计入当期应纳税所得额,则预收账款的账面价值为100万元,计税基础为0 企业期末确认应付职工薪酬100万元,按照税法规定可以于当期全部扣除。则“应付职工薪酬”的账面价值为100万元,计税基础也是100万元

资产的计税基础是指账面价值减去在未来期问计税时按照税法规定可以税前扣除的金额 负债的计税基础是指在未来期间计税时按照税法规定可以税前扣除的金额 如果负债的确认不涉及损益就不会导致账面价值与计税基础之间产生差异 资产的账面价值与计税基础之间的差异主要产生于后续计量 资产在初始确认时有可能会出现其账面价值与计税基础部同

资产的计税基础是指企业收回资产账面价值的过程中,按照税法规定计算应纳税所得额时可以自应税经济利益中抵扣的金额 资产的计税基础等于资产的账面价值减去未来可税前列支的金额 通常情况下,资产在取得时其账面价值与计税基础是相同的 短期借款、应付账款、预计负债等负债的确认和偿还,不会对当期损益和应纳税所得额产生影响,因此其计税基础等于其账面价值 负债的计税基础是指负债的账面价值减去未来期间按照税法规定计算应纳税所得额时可予抵扣的金额

资产在初始确认时通常不会导致其账面价值与计税基础之间产生差异 如果负债的确认不涉及损益就不会导致账面价值与计税基础之间产生差异 购买的国债作为持有至到期投资核算,其账面价值不等于计税基础 企业提供债务担保确认的预计负债,账面价值不等于计税基础

企业因销售商品提供售后三包等原因于当期确认了100万元的预计负债,则其账面价值为100万元,计税基础为0 企业因债务担保确认了预计负债200万元,则其账面价值为200万元,计税基础是0 企业收到客户的一笔款项100万元,因不符合收入确认条件,会计上作为预收账款反映,但符合税法规定的收入确认条件,该笔款项已计入当期应纳税所得额,则预收账款的账面价值为100万元,计税基础为100万元 企业应交的罚款和滞纳金确认其他应付款150万元,其计税基础为150万元 企业当期期未确认应付职工薪酬100万元,按照税法规定可以于当期全部扣除。则应付职工薪酬的账面价值与计税基础均为100万元

资产的计税基础是指某一项资产在未来期间计税时按照税法规定可以税前扣除的金额 资产的计税基础是指资产的账面价值减去未来期间计算应纳税所得额时按照税法规定可予抵扣的金额 负债的计税基础是指某一项负债在未来期间计税时按照税法规定可以税前扣除的金额 负债的计税基础是指负债的账面价值减去未来期间计算应纳税所得额时按照税法规定可予抵扣的金额 应付账款的确认与偿还一般情况下不会影响企业的损益,也不会影响其应纳税所得额