你可能感兴趣的试题

免税单位无偿使用纳税单位的土地,应当缴纳城镇土地使用税 纳税单位无偿使用免税单位的土地,免征城镇土地使用税 开发商在商品住房项目中配套建造经济适用住房的,应该按照全部土地面积缴纳城镇土地使用税 纳税单位无偿使用免税单位的土地,应当照章缴纳城镇土地使用税

外商投资企业不适用城镇土地使用税,但外国企业同样适用城镇土地使用税 个人所有的经营房屋免征城镇土地使用税 房地产公司经批准开发建没的经济适用房可减免城镇土地使用税 如存在土地使用权权属纠纷未解决的,由原拥有土地使用权的单位纳税

经省、自治区、直辖市人民政府批准,经济落后地区的城镇土地使用税适用税额标准可以适当降低,但降低额不得超过规定的最低税额的30% 城镇土地使用税按年计算,分期缴纳 企业厂区以外的公共绿化用地应征收城镇土地使用税 直接从事饲养的专业用地免征城镇土地使用税 负责城镇土地使用税减免税审批的税务机关为县级以上地方税务机关

zōng jiāo 寺庙自用的土地 国家机关的办公用地 直接用于农业的生产用地 广场绿化地带公共用地

对行使国家行政管理职能的中国人民银行总行(不含国家外汇管理局)所属分支机构自用的土地,免征城镇土地使用税 对企业的铁路专用线、公路等用地,在厂区以外、与社会公用地段未加隔离的,暂免城镇土地使用税 自2000年起,对医疗机构自用的土地免征免城镇土地使用税3年 纳税单位无偿使用免税单位的土地,不征收城镇土地使用税

城镇土地使用税有开征区域的限定 城镇土地使用税是对占用资源或行为的课税,属于准财产税 城镇土地使用税从企业管理费用中开支 外商投资企业和外国企业在华机构用地不征收城镇土地使用税 城镇土地使用税实行差别幅度税额

免税单位无偿使用纳税单位的土地,应当缴纳城镇土地使用税 纳税单位无偿使用免税单位的土地,免征城镇土地使用税 非营利性医疗机构、疾病控制机构和妇幼保健机构等卫生机构自用的土地,免征城镇土地使用税 名胜古迹内的参观游览用地和管理办公用地,免征城镇土地使用税

改造安置住房建设用地免征城镇土地使用税 民航机场的场外道路用地免征城镇土地使用税 核电站基建期内的应税土地免征城镇土地使用税 水利设施的水库库区和泵站用地,减半征收城镇土地使用税 供电部门的输电线路用地免征城镇土地使用税

企业的绿化用地免征城镇土地使用税 港口的码头用地免征城镇土地使用税 事业单位的业务用地免征城镇土地使用税 农业生产单位的办公用地免征城镇土地使用税

外商投资企业不适用城镇土地使用税,但外国企业同样适用城镇土地使用税 个人所有的经营房屋免征城镇土地使用税 房地产公司经批准开发建设经济适用房的用地可减免城镇土地使用税 如存在土地使用权权属纠纷未解决的,由原拥有土地使用权的单位纳税

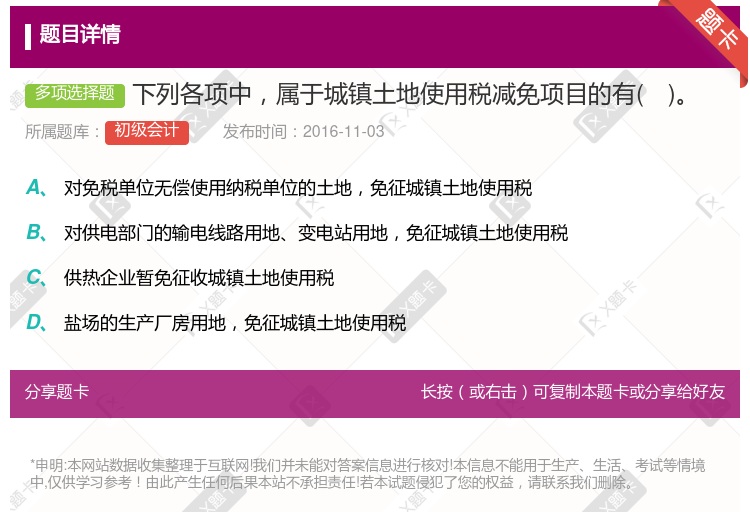

对免税单位无偿使用纳税单位的土地,免征城镇土地使用税 对供电部门的输电线路用地,变电站用地,免征城镇土地使用税 供热企业暂免征收城镇土地使用税 盐场的生产厂房用地,免征城镇土地使用税

个人所有的小超市占地 zōng jiāo 寺庙自用的土地 已使用12年的经改造的废弃土地 个人独资企业内设的托儿所用地

纳税人在首次申报城镇土地使用税和房产税时, 应进行城镇土地使用税税源明细采集和房产税税源明细采集 城镇土地使用税税源明细采集和房产税税源明细采集, 应通过金税三期核心征管系统【房产税城镇土地使用税税源信息采集) 】 模块办理 城镇土地使用税和房产税有减免税情况的, 应通过金税三期核心征管系统【房产税城镇土地使用税税源信息采集】 模块采集减免信息 城镇土地使用税和房产税申报, 应通过金税三期核心征管系统【房产税城镇土地使用税税源信息采集】 模块办理

土地使用权未确定或权属纠纷未解决的,暂不缴纳城镇土地使用税 纳税单位无偿使用免税单位的土地,应由纳税单位缴纳城镇土地使用税 免税单位无偿使用纳税单位的土地,免征城镇土地使用税 城镇土地使用税的征税范围,不包括城市郊区的土地

城镇土地使用税属于资源税类 城镇土地使用税在主营业务税金及附加中 城镇土地使用税在土地所在地纳税 城镇土地使用税从管理费用中开支

企业的绿化用地免征城镇土地使用税 港口的码头用地免征城镇土地使用税 事业单位的出租的土地免征城镇土地使用税 农业生产单位的办公用地免征城镇土地使用税

农副加工属于农业范围,所以其用地可以免征土地使用税 免税单位有偿使用纳税单位的土地,可以免征土地使用税 对企业的铁路专用线、公路等用地,在厂区以外、与社会公用地段未加隔离的,不能免征城镇土地使用税。 对营利性医疗机构自用的土地,不能免征土地使用税

对免税单位无偿使用纳税单位的土地 公园内自用的土地 直接用于林业的生产用地 盐场的生活区用地

个人所有的小超市占地 zōng jiāo 寺庙自用的土地 已使用12年的经改造的废弃土地 在城镇土地使用税征收范围内经营采摘、观光农业的单位和个人,其直接用于采摘、观光的种植、养殖、饲养的土地