你可能感兴趣的试题

纳税人进口应税消费晶在纳税人机构所在地缴纳消费税 纳税人自产自用应税消费品在纳税人核算地缴纳消费税 纳税人委托加工应税消费品一般回委托方所在地缴纳消费税 纳税人到外县销售自产应税消费品应回核算地或所在地缴纳消费税

纳税人进口应税消费品在纳税人机构所在地缴纳消费税 纳税人自产自用应税消费品在纳税人核算地缴纳消费税 纳税人委托加工应税消费品一般回委托方所在地缴纳消费税 纳税人到外县销售自产应税消费品应回核算地或所在地缴纳消费税

凡缴纳增值税、消费税、营业税的企业都应缴纳城市维护建设税 因减免税而需进行“三税”退库的,可同时退还城市维护建设税 代征代扣“三税”的单位和个人,其城建税的纳税地点在代征代扣地 海关对进口产品代征的增值税、消费税,不征收城市维护建设税

城建税的纳税地点为纳税人缴纳增值税、消费税的地点 流动经营无固定纳税地点的单位,为单位注册地 流动经营无固定纳税地点的个人,为居住所在地 代扣代征增值税、消费税的单位和个人,为代扣代征地

凡缴纳增值税、消费税、营业税的企业都应缴纳城市维护建设税 因减免税而需要进行“三税”退库的,可同时退还城市维护建设税 代征代扣“三税”的单位和个人,其城建税的纳税地点在代征代扣地 海关对进口产品代征的增值税、消费税,不征收城市维护建设税

外购烟丝时缴纳的消费税允许从用该烟丝生产的卷烟应纳消费税中扣除 消费税的计征有从量定额、从价定率和复合计征三种 酒类生产企业销售白酒产品而收取的包装物押金,一律视同白酒产品销售额计征消费税 纳税人将不同税率的应税消费品成套销售的,一律从高适用税率计征消费税

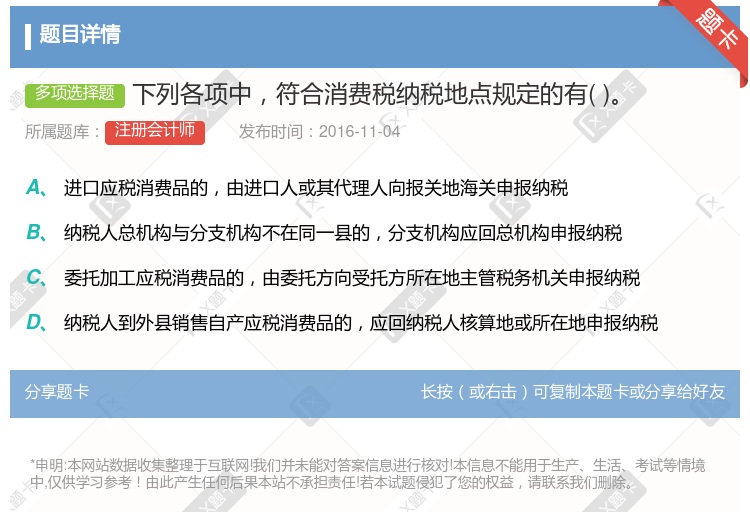

委托加工的应税消费品,由委托方向所在地税务机关申报缴纳 进口的应税消费品,由进口人或其代理人向报关地海关申报缴纳 纳税人的总机构与分支机构不在同一县(市)的,分支机构应回总机构申报缴纳 纳税人到外县(市)销售自产应税消费品的,应回纳税人核算地或所在地申报缴销

纳税人跨地区提供建筑服务,应在建筑服务发生地预缴城市维护建设税 流动经营无固定纳税地点的单位.城建税纳税地点为单位注册地 纳税人转让土地使用权,城建税纳税地点为其机构所在地 代扣代缴、代收代缴增值税、消费税的单位.城建税纳税地点为代收代扣地

城市维护建设税的纳税环节分别与增值税、消费税、营业税的纳税环节相同 城市维护建设税的纳税期限分别与增值税、消费税、营业税的纳税期限一致 代征代扣“三税”的单位和个人,其城市维护建设税的纳税地点在代征代扣地 跨省开采的油田,下属生产单位与核算单位不在一个省内的,其生产的原油,在油井所在地缴纳增值税和城市维护建设税

外购烟丝时缴纳的消费税允许从用该烟丝生产的卷烟应纳消费税中扣除 消费税的计征有从量定额、从价定率和复合计征三种 酒类生产企业销售白酒产品而收取的包装物押金,一律视同白酒产品销售额计征消费税 纳税人将不同税率的应税消费品成套销售的,一律从高适用税率计征消费税 本题考核消费税法律的相关规定。以上四项均符合规定。

一般情况下,纳税人缴纳增值税、消费税的地点,就是该纳税人缴纳城建税的地点 免征或者减征增值税、消费税,不能同时免征或者减征城建税 海关对进口产品代征的增值税、消费税,不征收城市维护建设税 纳税人因延迟缴纳而补缴增值税、消费税的,城建税应同时补缴

纳税人到外县(市)销售应税消费品的,应向销售地税务机关申报缴纳消费税 进口应税消费品,由进口人或者其代理人向报关地海关申报纳税 委托加工应税消费品的,由受托方向其所在地主管税务机关解缴消费税税款 纳税人直接销售应税消费品的,应当向纳税人核算地主管税务机关申报纳税

凡缴纳增值税、消费税、营业税的企业都应缴纳城市维护建设税 因减免税而需进行“三税”退库的,可同时退还城市维护建设税 代征代扣“三税”的单位和个人,其城建税的纳税地点在代征代扣地 海关对进口产品代征的增值税、消费税,不征收城巾维护建设税

城建税是以纳税人缴纳的增值税、消费税和营业税为计税依据,不管纳税人在城市还是农村 纳税人在缴纳城建税时,按其机构所在地的适用税率计算纳税 城建税按减免后的实际缴纳的“三税”税额计征,随“三税”的减免而减免 纳税人缴纳“三税”的地点,就是该纳税人缴纳城建税的纳税地点

城建税的纳税地点为纳税人缴纳增值税、消费税的地点 流动经营无固定纳税地点的单位,为单位注册地 流动经营无固定纳税地点的个人,为居住所在地 代扣代征增值税、消费税的单位和个人,为代扣代征地

委托加工的应税消费品,由委托方向所在地税务机关申报缴纳 进口的应税消费品,由进口人或其代理人向报关地海关申报缴纳 纳税人的总机构与分支机构不在同一县 (市)的,分支机构应回总机构申报缴纳 纳税人到外县(市)销售自产应税消费品的,应纳纳税人核算地或所在地申报缴销

纳税人进口应税消费品在纳税人机构所在地缴纳消费税 纳税人自产自用应税消费品在纳税人核算地缴纳消费税 纳税人委托加工应税消费品一般回委托方所在地缴纳消费税 纳税人到外县销售自产应税消费品应回核算地或所在地缴纳消费税

纳税人跨地区提供建筑服务,应在建筑服务发生地预缴城市维护建设税 流动经营无固定纳税地点的单位.城建税纳税地点为单位注册地 纳税人转让土地使用权,城建税纳税地点为其机构所在地 代扣代缴、代收代缴增值税、消费税的单位.城建税纳税地点为代收代扣地

委托加工的应税消费品,由委托方向所在地税务机关申报缴纳 进口的应税消费品,由进口人或其代理人向报关地海关申报缴纳 纳税人的总机构与分支机构不在同一县(市)的,分支机构应回总机构申报缴纳 纳税人到外县(市)销售自产应税消费品的,应回纳税人核算地或所在地申报缴纳

城市维护建设税的计税依据是纳税人在国内流转环节以及进口环节实际缴纳的增值税、消费税税额 因减免税而发生增值税、消费税退库的,城市维护建设税也同时退库 纳税人因偷漏增值税、消费税应该补税的,也要补缴城市维护建设税 纳税人因偷漏增值税、消费税而被加收的滞纳金、罚款,一并计入城市维护建设税的计税依据