你可能感兴趣的试题

个人独资企业和合伙企业实行核定征收的,不能享受个人所得税的优惠政策 个人以独资企业和合伙企业的形式开办两个或两个以上的企业,应分别按每个企业的应纳税所得额计算缴纳各自的所得税税额 个人独资企业的投资者以企业资本金为本人、家庭成员支付与企业生产经营无关的消费性支出,依照利息、股息、红利所得项目征税 实行查账征税方式的个人独资企业和合伙企业改为核定征收以后,在原征税方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补 投资者的工资不得在税前扣除

投资者的工资不得在税前直接扣除 投资者及其家庭发生的生活费用允许在税前扣除 个人独资企业向其从业人员实际支付的合理的工资、薪金支出,允许在税前据实扣除 投资者兴办两个或两个以上个人独资企业的,其费用扣除标准由投资者选择在其中一个企业的生产经营所得中扣除

投资者的工资 投资者及投资者家庭发生的生活费用 企业计提的各种准备金 企业从业人员计税标准内的工资支出

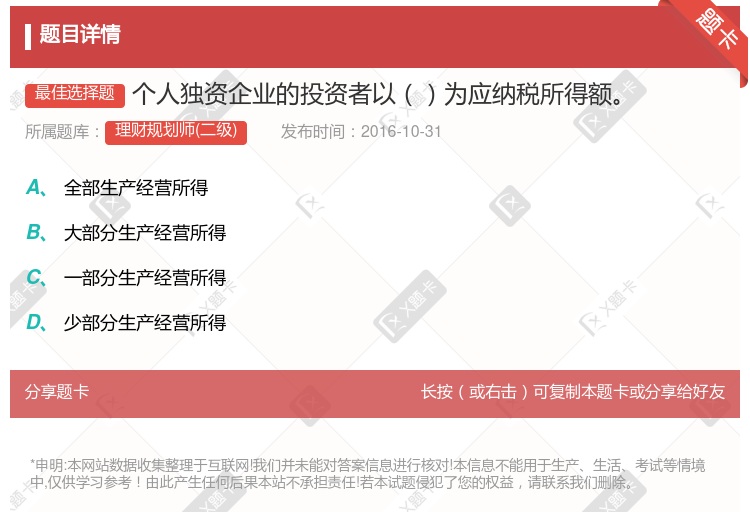

个人独资企业的投资者以全部生产经营所得为应纳税所得额 合伙企业的投资者按照合伙企业的全部生产、经营所得和合伙协议约定的分配比例确定应纳税所得额 合伙协议没有约定分配比例的,以股东会议确定的分配比例为应纳税所得额 生产经营所得,不包括企业分配给投资者个人的所得

个人独资企业和合伙企业实行核定征收的,不能享受个人所得税的优惠政策 个人以独资企业和合伙企业的形式开办两个或两个以上的企业,应分别按每个企业的应纳税所得额计算缴纳各自的所得税税额 个人独资企业的投资者以企业资本金为本人、家庭成员支付与企业生产经营无关的消费性支出,依照利息、股息、红利所得项目征税 实行查账征税方式的个人独资企业和合伙企业改为核定征收以后,在原征税方式下认定的年度经营亏损米弥补完的部分,不得再继续弥补 投资者的工资不得在税前扣除

投资者的工资 投资者及其家庭发生的生活费用 企业计提的坏账准备及存货跌价准备 投资者的生计费 为投资者购买小汽车的支出

个人独资企业以投资者为纳税义务人,合伙企业以每一个合伙人为纳税义务人 个人以独资企业和合伙企业的形式开办两个或两个以上的企业,应分别按每个企业的应纳税所得额计算缴纳各自的所得税税额 个人独资企业的投资者以企业资金为本人、家庭成员支付与企业生产经营无关的消费性支出,依照利息、股息、红利所得项目征税 实行查账征税方式的个人独资企业和合伙企业改为核定征收以后,在原征税方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补 个人独资企业的投资者及其家庭发生的生活费用与企业生产经营费用混合在一起,并且难以划分的,全部视为投资者个人及其家庭发生的生活费用,不允许在税前扣除

投资者个人工资支出 财产保险支出 向其从业人员实际支付的合理的工资,薪金支出 不超过应税所得额30%的公益性捐赠

个体工商户的生产经营所得,以每一纳税年度的收入总额,减除成本、费用以及损失后的余额,为应纳税所得额 个人独资企业的投资者以全部生产经营所得减除合理的费用后的余额为应纳税所得额 合伙企业的投资者按照合伙企业的全部生产经营所得和合伙协议约定的分配比例确定应纳税所得额,合伙协议没有约定分配比例的,以全部生产经营所得和合伙人数量平均计算每个投资者的应纳税额 对企事业单位的承包经营、承租经营所得,以每一纳税年度的收入总额,减除必要的费用后的余额,为应纳税所得额 自2008年3月1日起,工资薪金所得,以每月收入额减除费用800元后的余额,为应纳税所得额

在中国境内的外商投资企业中工作的外籍人员,其每月的工资额为应纳税所得额 个体工商户业主每月可扣除3000元 个人独资企业的个人投资者每月可扣除4000元 合伙企业的个人投资者每月可扣除5000元的生计费用 个人通过非营利的社会团体向公益性青少年活动场所的捐赠,准予在缴纳个人所得税前全额扣除

投资者个人工资支出 财产保险支出 向其从业人员实际支付的合理的工资、薪金支出 不超过应税所得额30%的公益性捐赠

个人独资企业的投资者以全部生产经营所得为应纳税所得额 合伙协议没有约定分配比例的,以全部生产经营所得和合伙人数量平均计算每个投资者的应纳税所得额 合伙协议没有约定分配比例的,以股东会议确定的分配比例为应纳税所得额 生产经营所得,不包括企业分配给投资者个人的所得

白2000年1月1日起,个人独资企业和合伙企业投资者征收个人所得税 个人独资企业的投资者以全部生产经营所得为应纳税所得额 合伙企业的投资者按照合伙企业的全部生产经营所得和合伙协议约定的分配比例确定应纳税所得额 合伙协议没有约定分配比例的,以全部生产经营所得作为应纳税所得额

投资者从独资企业取得的工资 个人独资企业对外投资分回的股息 当年生产经营所得 投资者从独资企业取得的奖金 投资者以企业资金为自己购买汽车的支出

全部生产经营所得 大部分生产经营所得 一部分生产经营所得 少部分生产经营所得

个人独资企业对外投资,取得股息作为独资企业生产经营所得项目计税 个人以独资企业和合伙企业的形式开办两个或两个以上的企业,应分别按每个企业的应纳税所得额计算缴纳各自的所得税税额 个人独资企业的投资者以企业资金为本人、家庭成员支付与企业生产经营无关的消费性支出,依照利息、股息、红利所得项目征税 实行查账征税方式的个人独资企业和合伙企业改为核定征收以后,在原征税方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补

个人独资企业以投资者为纳税义务人,合伙企业以每一个合伙人为纳税义务人 个人以独资企业和合伙企业的形式开办两个或两个以上的企业,应分别按每个企业的应纳税所得额计算缴纳各自的所得税税额 个人独资企业的投资者以企业资本金为本人、家庭成员支付与企业生产经营无关的消费性支出,依照利息、股息、红利所得项目征税 实行查账征税方式的个人独资企业和合伙企业改为核定征收以后,在原征税方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补 投资者的工资不得在税前扣除

投资者的工资 投资者及其家庭发生的生活费用 企业计提的坏账准备及存货跌价准备 投资者的生计费 为投资者购买小汽车酌支出