你可能感兴趣的试题

对于一方出地,一方出资金,双方合作建房,建成后按比例分房自用的,暂免征收土地增值税,建成后转让的,不征收土地增值税 房地产评估增值,需要缴纳土地增值税 对于房地产抵押行为,需要缴纳土地增值税 个人之间互换自有居住用房地产的,经当地税务机关核实,可以免征土地增值税

一项销售行为既涉及服务又涉及货物的为混合销售 从事货物生产的个体工商户的混合销售行为按销售货物缴纳增值税 纳税人兼营减免税项目未分别核算的,不得享受减免税 从事货物批发的单位的混合销售行为按销售服务缴纳增值税 从事零售的单位的混合销售行为按销售服务缴纳增值税

将货物交予他人代销 销售代销货物 从事货物生产、批发或零售为主,并兼营非应税劳务的增值税缴纳人,发生的混合销售行为 除从事货物生产、批发或零售为主,并兼营应税劳务的增值税缴纳人以外的其他单位和个人的混合销售行为 兼营非应税劳务行为

销售行为免征增值税 销售行为适用9%的增值税税率 销售行为适用13%的增值税税率 销售行为适用3%征收率减按2%税率 销售行为按简易征收办法计税

不需要缴纳增值税 应缴纳增值税29350.43元 增值税销项税为2000元 适用增值税先征后退优惠政策

有根据认为某歌手有逃避缴纳个人所得税的行为 有根据认为某个体工商户有逃避缴纳增值税的行为 有根据认为某企业有逃避缴纳企业所得税的行为 有根据认为某企业有虚开增值税发票的行为

缴纳增值税的混合销售行为 缴纳增值税的兼营行为 缴纳营业税的混合销售行为 缴纳营业税的兼营行为

增值税应税项目与非应税项目的兼营,能划清收入的,按各收入对应的税种、税率计算纳税 增值税应税项目与非应税项目的兼营,不能划清收入的,一并缴纳增值税 一般情况下,交纳增值税为主的企业的混合销售交增值税 销售自产货物并同时提供建筑业劳务的行为一并缴纳增值税 销售自产货物并同时提供建筑业劳务的行为一并缴纳营业税

从事货物的生产、批发或者零售的企业、企业性单位和个体工商户的混合销售行为,视为销售货物,应当缴纳增值税 其他单位和个人的混合销售行为,视为销售非增值税应税劳务,不缴纳增值税 应分别核算销售货物和非增值税应税劳务的销售额,分别征收增值税和营业税 建筑业外的混合销售行为,AB都正确

纳税人兼营增值税货物销售和营业税文化培训行为,凡分别核算销售额和营业额的,其文化培训收入缴纳营业税,货物销售额不缴纳营业税 纳税人兼营增值税货物销售和营业税文化培训行为,如果纳税人是以缴纳营业税为主的企业,全部收入都缴纳营业税 纳税人兼营增值税货物销售和营业税文化培训行为,凡未分别核算销售额和营业额的,全部收入均缴纳营业税 纳税人兼营增值税货物销售和营业税文化培训行为,凡未分别核算销售额和营业额的,由主管税务机关核定其培训行为的营业额

缴纳增值税的混合销售行为 缴纳增值税的兼营行为 缴纳营业税的混合销售行为 缴纳营业税的兼营行为

对于一方出地,一方出资金,双方合作建房,建成后按比例分房自用的,暂免征收土地增值税,建成后转让的,不征收土地增值税 转让集体所有土地使用权,需要缴纳土地增值税 对于房地产抵押行为,需要缴纳土地增值税 个人之间互换自有居住用房地产的,经当地税务机关核实,可以免征土地增值税

股权转让不征收增值税 融资性售后回租业务中,承租方出售资产的行为应当缴纳增值税 货物期货应当征收增值税 各燃油电厂从政府财政专户取得的发电补贴,不征收增值税 由于电梯属于不动产,因此2019年8月电梯厂销售电梯应该按照9%征收增值税

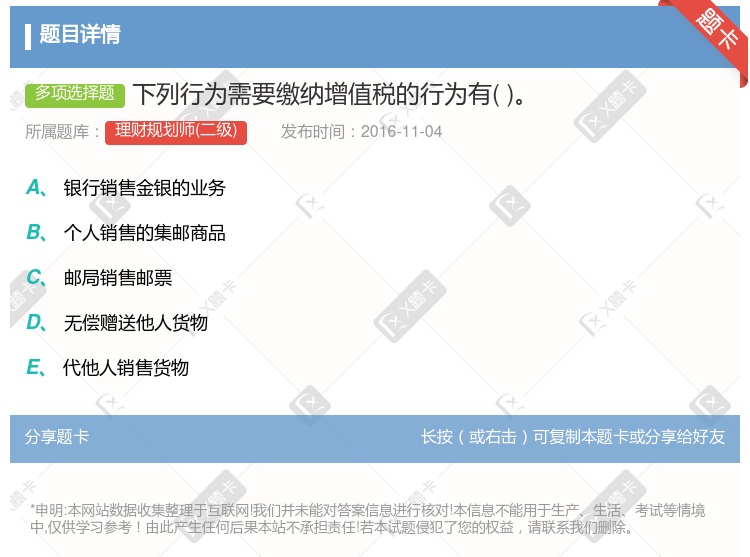

销售代销商品 将货物交付其他单位代销 自产的货物用于交际应酬 无偿为灾区运输救灾物资 将委托加工收回的货物赠送给客户

将外购的货物用于个人消费 将外购的货物用于集体福利 将外购的货物用于无偿赠送他人 将外购的货物用于增值税非应税项目

美容院销售美容产品的同时提供美容服务,应按照兼营行为缴纳增值税 商场销售货物并提供餐饮服务,应按照兼营行为缴纳增值税 建材商店销售木地板的同时提供铺装服务,应按照13%的税率缴纳增值税 装修公司包工包料提供装修服务,应按照9%的税率缴纳增值税

该经济行为属于兼营行为,应当分别核算销售产品应纳的增值税和运输行为应纳的营业税。 该经济行为属于混合销售行为,应当全部视为销售货物,只缴纳增值税。 该经济行为属于兼营行为,且运输货物与销售货物有从属关系,故只缴纳增值税。 该经济行为属于混合销售行为,应当分别核算销售产品应纳增值税和运输行为应纳营业税。