你可能感兴趣的试题

纳税人兼营不同税率的应税消费品,应当分别核算不同税率应税消费品的销售额,销售数量 纳税人兼营不同税率的应税消费品,未分别核算销售额,销售数量的,由主管税务机关核定征收消费税 纳税人将不同税率的应税消费品组成成套消费品销售的,从高适用税率 纳税人将不同税率的应税消费品组成成套消费品销售的,要分别核算不同税率应税消费品的销售额,按照适用的税率计算缴纳消费税;未分别核算销售额的,不缴纳消费税

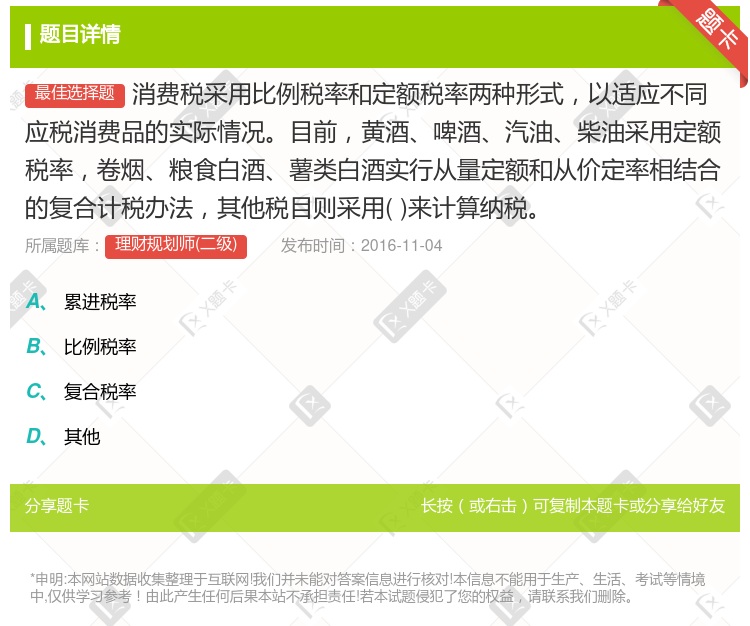

消费税采用比例税率和定额税率两种形式,以适应不同应税消费品的实际情况 卷烟在批发环节加征一道从价税,税率为10% 对饮食业、商业、娱乐业举办的啤酒屋利用啤酒生产设备生产的啤酒,按照250元/吨的税额计算消费税 比例税率中,最高的税率为56%,最低税率为1%

消费税的税率有比例税率和定额税率两种形式 以外购的不同品种的白酒勾兑的白酒,一律按照粮食白酒的税率征税 外购两种以上酒精生产的白酒,一律从高确定税率征税 高档手表是指销售价格每只在5000元以上的各类手表 实行从价定率办法征税的应税消费品,计税依据为应税消费品的销售额

消费税采列举征税办法 在我国境内生产、委托加工和进口应税消费品的单位和个人,是消费税的纳税义务人 消费税率有比例税率和定额税率 我国征收消费税的消费品中,不含木制一次性筷子

纳税人兼营不同税率的应当缴纳消费税的消费品,应当分别核算不同税率应税消费品的销售额、销售数量,未分别核算销售额、销售数量的,从高适用税率 纳税人兼营不同税率的应当缴纳消费税的消费品,应当分别核算不同税率应税消费品的销售额、销售数量,未分别核算销售额、销售数量的,由主管税务机关核定不同税率应税消费品的销售额、销售数量,并按照各自的适用税率征税 纳税人将不同税率的应税消费品组成成套消费品销售的,从高适用税率 纳税人将不同税率的应税消费品组成成套消费品销售的,应当分别核算不同税率应税消费品的销售额、销售数量,未分别核算销售额、销售数量的,从高适用税率 纳税人将不同税率的应税消费品组成成套消费品销售的,按平均税率计算

消费税采取列举征税办法 在我国境内生产、委托加工和进口应税消费品的单位和个人,是消费税的纳税义务人 消费税率有比例税率和定额税率 我国征收消费税的消费品中,不含木制一次性筷子

未分别核算不同税率应税消费品的,从高适用税率计算应退消费税 未分别核算不同税率应税消费品的,从低适用税率计算应退消费税 将不同税率消费品组成套装销售,分别核算各自销售额,分别计算应纳税额 将不同税率消费品组成套装销售,从高适用税率计算应退消费税

(材料成本 +加工费)÷( 1—消费税比例税率) (材料成本 +加工费)÷( 1—消费税比例税率) +委托加工数量×消费税定额税率 (材料成本 +加工费 +委托加工数量×消费定额税率)÷( 1—消费税比例税率) (材料成本 +加工费 +委托加工数量×消费税定额税率)÷( 1+消费税比例税率)

消费税采用比例税率和定额税率两种形式,以适应不同应税消费品的实际情况 卷烟在批发环节加征一道复合税,税率为5%加0.005元/支 高档化妆品的税率是15% 纳税人将不同税率的应税消费品组成成套消费品销售的,从高适用税率

应税消费品销售额,是纳税人销售应税消费品向购买方收取的全部价款和价外费用 自产自用应税消费品的,其计算纳税的数量为应税消费品的移送使用数量 复合计征消费税的应纳税额等于应税销售数量乘以定额税率再加上应税销售额乘以比例税率 将外购应税消费品和委托加工收回的应税消费品继续生产应税消费品销售的,可以将外购应税消费品和委托加工收回应税消费品已缴纳的消费税给予扣除

出口应税消费品的到岸价×消费税税率 出口应税消费品的离岸价×消费税税率 出口应税消费品的出口数量×单位税额 出口应税消费品的收购数量×单位税额