你可能感兴趣的试题

软件生产企业实行增值税即征即退政策所退还的税款,由企业专项用于研究开发软件产品和扩大再生产并单独进行核算,不予征收企业所得税 境内新办软件生产企业经认定后,自获利年度起,第一年和第五年免征企业所得税,第六年至第十年减半征收企业所得税 软件生产企业的职工培训费用,可按实际发生额在计算应纳税所得额时扣除 国家规划布局内符合条件的软件生产企业,当年未享受免税优惠的,减按10%的税率征收企业所得税

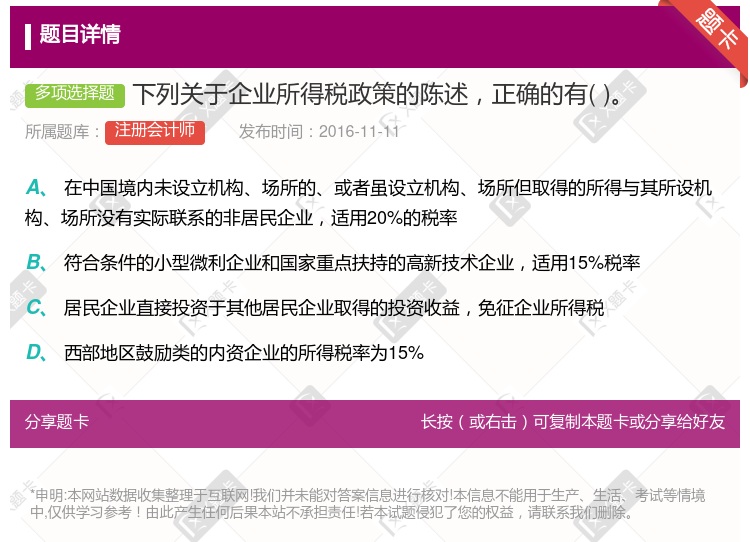

在中国境内未设立机构、场所的、或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的非居民企业,实际适用10%的税率 符合条件的小型微利企业和国家重点扶持的高新技术企业,适用15%税率 居民企业直接投资于其他居民企业取得的投资收益,免征所得税 西部地区鼓励类产业的内资企业的所得税率为15%

企业所得税费用即为当期应缴纳的企业所得税 递延所得税一定影响当期所得税费用 企业所得税费用等于当期会计利润乘以所得税税率 所得税费用科目余额应结转至利润分配

企业取得的国债利息收入,应以国债发行时约定应付利息的日期,确认利息收入的实现 企业转让国债,应在国债转让收入确认时确认利息收入的实现 企业从发行者直接投资购买的国债持有至到期,其从发行者取得的国债利息收入,全额免征企业所得税 企业到期前转让国债、或者从非发行者投资购买的国债,其按税法规定计算的国债利息收入,征收企业所得税

企业所得税不易进行税负转嫁 企业所得税容易发生税负转嫁 企业所得税属于间接税 企业所得税属于直接税

小微企业所得减半政策适用主体包括采取查账征收和核定征收方式的小微企业 小型微利企业享受优惠政策需要审批 小微企业本年度采取按实际利润额预缴企业所得税款,预缴时累计实际利润额不超过10万元的,可以享受小型微利企业所得税优惠政策;超过10万元的,停止享受其中的减半征税政策 符合条件的小型微利企业,在年度中间可以自行享受优惠政策

核定征收方式缴纳企业所得税的企业不得享受该项优惠政策 小型微利企业所得税统一实行按季度预缴 预缴企业所得税时, 小型微利企业的资产总额、 从业人数、 年度应纳税所得额指标, 暂按当年度截至本期申报所属期未的情况进行判断 小型微利企业在预缴和汇算清缴企业所得税时, 通过填报《企业所得税优惠事项备案表》 ,即可享受小型微利企业所得税减免政策

国家需要重点扶持的高新技术企业减按15%的税率征收企业所得税 增值税一般纳税人购进固定资产发生的进项税额可从其销项税额中抵扣 小型微利企业减按20%的税率征收企业所得税 企业在汇总计算缴纳企业所得税时,其境外营业机构的亏损可以抵减境内营业机构的盈利

企业所得税按年预缴 企业所得税实行按月计算 企业所得税的纳税人包括个人独资企业和合伙企业 企业所得税的计税依据是应纳税所得额

在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的非居民企业,实际适用10%的税率 符合条件的小型微利企业和国家重点扶持的高新技术企业,适用15%的税率 居民企业直接投资于其他居民企业取得的投资收益,免征所得税 西部地区鼓励类产业的内资企业的所得税税率为15%

软件生产企业实行增值税即征即退政策所退还的税款,由企业用于研究开发软件产品和扩大再生产,不予征收企业所得税 境内新办软件生产企业经认定后,自获利年度起,第一年和第五年免征企业所得税,第六年至第十年减半征收企业所得税 软件生产企业的职工培训费用,可按实际发生额在计算应纳税所得额时扣除 国家规划布局内的重点软件生产企业,当年未享受免税优惠的,减按10%的税率征收企业所得税

企业取得的国债利息收入,应以国债发行时约定应付利息的日期,确认利息收入的实现 企业转让国债,应在国债转让收入确认时确认利息收入的实现 企业从发行者直接投资购买的国债持有至到期,其从发行者取得的国债利息收入,全额免征企业所得税 企业到期前转让国债、或者从非发行者投资购买的国债,其按税法规定计算的国债利息收入,征收企业所得税

采用应税所得率方式核定征收企业所得税 应税所得率统一按照5%确定 符合小型微利企业优惠政策条件的,可享受小型微利企业所得税优惠政策 取得符合规定的免税收入的,不得重复享受免税收入优惠政策

投资方取得的永续债利息收入属于股息、红利性质,按照现行企业所得税政策相关规定进行处理 发行方和投资方均为居民企业的,永续债利息收入可以适用企业所得税法规定的居民企业之间的股息、红利等权益性投资收益免征企业所得税规定 发行方和投资方均为居民企业的,发行方支付的永续债利息支出可以在企业所得税税前扣除 企业发行符合规定条件的永续债,也可以按照债券利息适用企业所得税政策

投资方取得的永续债利息收入属于股息、红利性质,按照现行企业所得税政策相关规定进行处理 发行方和投资方均为居民企业的,永续债利息收入可以适用企业所得税法规定的居民企业之间的股息、红利等权益性投资收益免征企业所得税规定 发行方和投资方均为居民企业的,发行方支付的永续债利息支出可以在企业所得税税前扣除 企业发行符合规定条件的永续债,也可以按照债券利息适用企业所得税政策

小型微利企业采取核定征收方式,不享受小型微利企业所得税优惠政策 跨境电子商务综合试验区内实行核定征收的跨境电商企业符合小型微利企业优惠政策条件的,不可享受小型微利企业所得税优惠政策 仅就来源于我国所得负有纳税义务的非居民企业,符合小型微利企业优惠政策条件的,可享受小型微利企业所得税优惠政策 小型微利企业所得税统一实行按季度预缴

企业发行永续债,适用股息、红利企业所得税政策的,支付的永续债利息支出,可以在企业所得税前扣除 企业投资永续债,适用股息、红利企业所得税政策的,取得的永续债利息收入,符合条件的,可以享受免税优惠 发行永续债的企业对各永续债产品的税收处理方法应保持一致,不得选择不同的处理方法 企业发行永续债,按照债券利息适用企业所得税政策的,支付的永续债利息支出,可以在企业所得税前扣除 企业投资永续债,按照债券利息适用企业所得税政策的,取得的永续债利息收入,应当依法纳税

软件生产企业实行增值税即征即退政策所退还的税款,由企业专项用于研究开发软件产品和扩大再生产并单独进行核算,不予征收企业所得税 境内新办软件生产企业经认定后,自获利年度起,第一年至第五年免征企业所得税,第六年至第十年减半征收企业所得税 软件生产企业的职工培训费用,可按实际发生额在计算应纳税所得额时扣除 国家规划布局内符合条件的软件生产企业,当年未享受免税优惠的,减按10%的税率征收企业所得税

小型微利企业所得税可以选择按月预缴或按季预缴税款 小型微利企业的从业人数包括接受的劳务派遣用工 汇总纳税的小型微利企业的资产总额包括分支机构 核定征收企业所得税的小型微利企业可享受所得税优惠政策 负有我国纳税义务的非居民企业不适用小型微利企业优惠政策