你可能感兴趣的试题

纳税人预缴增值税余额大于本次预缴增值税的,不再预缴税款,可直接发售专用发票 纳税人预缴增值税余额大于本次预缴增值税的,也应预缴税款方可直接发售专用发票 纳税人本次预缴增值税大于预缴增值税余额的,应按差额部分预缴后再发售专用发票 纳税人本次预缴增值税小于预缴增值税余额的,应按差额部分预缴后再发售专用发票 主管税务机关应在纳税人辅导期结束后的第一个月内,一次性退还纳税人因增购增值税发票发生的预缴增值税余额

新办小型商贸企业在认定为一般纳税人之前一律按照小规模纳税人管理 一年内销售额达到80万元以后,经税务机关审核评估,可按辅导期一般纳税人管理 辅导期结束后,经主管税务机关审核同意,可转为正式一般纳税人 对注册资金在500万元以上,人员在50人以上的新办大中型商贸企业,也必须实行辅导期一般纳税人管理 对设有固定经营场所和拥有货物实物的新办商贸零售企业在进行税务登记时,即提出一般纳税人资格认定申请的,可以认定一般纳税人,不实行辅导期一般纳税人管理

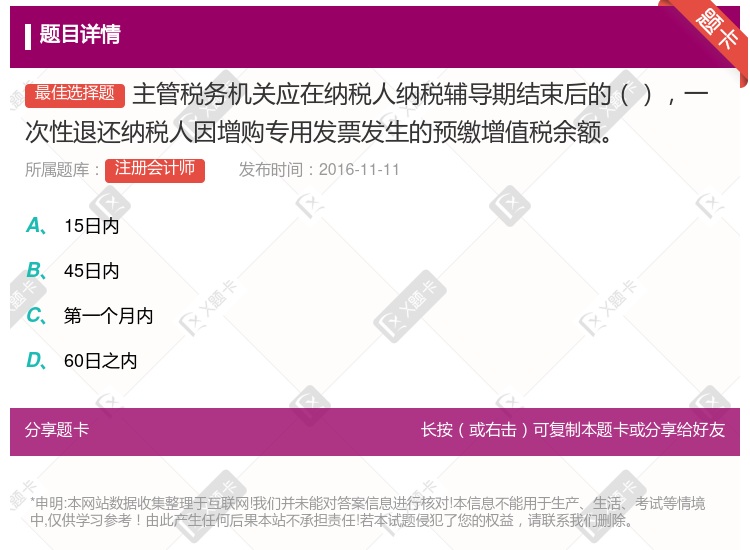

纳税人在辅导期内增购专用发票,继续实行预缴增值税的办法,预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的一次退还 辅导期纳税人专用发票实行按次限量控制,主管税务机关每次发售发票数量不超过25份 主管税务机关应在纳税人辅导期结束后的第一个月内,一次性退还纳税人因增购专用发票发生的预缴增值税余额 实行纳税辅导期管理的小型商贸企业,领购专用发票的最高开票限额不得超过10万元

辅导期纳税人按规定预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的一次性退还 辅导期纳税人专用发票实行按次限量控制,主管税务机关每次发售发票数量不超过20份 主管税务机关应在纳税人辅导期结束后的第一个月内,一次性退还纳税人因增购专用发票发生的预缴增值税余额 实行纳税辅导期管理的小型商贸企业,领购专用发票的最高开票限额不得超过10万元 辅导期纳税人领购的专用发票未使用完而再次领购的,主管税务机关发售专用发票的份数不得超过核定的每次领购专用发票份数与未使用完的专用发票份数的差额

备案材料存在错误的,应当告知并允许纳税人更正 备案材料不齐全或者不符合规定形式的,应当场一次性告知纳税人补正 备案材料齐全、符合规定形式的,应当受理纳税人的备案,并将有关资料原件退还纳税人 纳税人按照税务机关的要求提交全部补正备案材料的,应当受理纳税人的备案,并将有关资料原件退还纳税人

预缴的增值税可在本期增值税应纳税额中抵减 预缴的增值税不可在本期增值税应纳税额中抵减,应在辅导期结束时抵减 抵减后预缴增值税仍有余额的,应于下期缴纳税款时,按月抵减 抵减后预缴增值税仍有余额的,应于下期增购专用发票时,按次抵减 主管税务机关应在纳税人辅导期结束后的30天内,一次性退还纳税人因增购发票发生的顶缴增值税余额

税务机关及其工作人员未按规定时限办理、回复涉税事项的 税务机关及其工作人员受理纳税人涉税事项或者接受纳税人涉税咨询, 按规定应当一次性告知而未能一次性告知的 税务机关及其工作人员泄露纳税人商业秘密或者个人隐私的 税务机关及其工作人员擅自要求纳税人提供规定以外资料的 税务机关及其工作人员未按办税事项“最多跑一次”服务承诺办理涉税业务的

辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按上一次已领购并开具的专用__售额的2%预缴增值税 防伪税控纳税人在纳税申报期限内将抄有申报所属月份纳税信息的I C卡和备份数据软盘向主管税务机关报税 纳税人对网上认证结果为“认证未通过”的专用发票抵扣联,税务机关应在发现的当日通知企业于2日内持专用发票抵扣联原件到税务机关再次认证 纳税人对认证不符或密文有误的专用发票,主管税务机关退还纳税人

新办小型商贸企业在认定为一般纳税人之前一律按照小规模纳税人管理 一年内销售额达到180万元以后,经税务机关审核评估,可按辅导期一般纳税人管理 辅导期结束后,经主管税务机关审核同意,可转为正式一般纳税人 对注册资金在500万元以上,人员在50人以上的新办大中型商贸企业,也必须实行辅导期一般纳税人管理 对设有固定经营场所和拥有货物实物的新办商贸零售企业在进行税务登记时,即提出一般纳税人资格认定申请的,可以认定一般纳税人,不实行辅导期一般纳税人管理

微型企业,可以自2022年4月纳税申报期起向主管税务机关申请一次性退还存量留抵税额。 小型企业,可以自2022年5月纳税申报期起向主管税务机关申请一次性退还存量留抵税额。 制造业等行业中的中型企业,可以自2022年7月纳税申报期起向主管税务机关申请一次性退还存量留抵税额。 制造业等行业中的大型企业,可以自2022年10月纳税申报期起向主管税务机关申请一次性退还存量留抵税额。

纳税人从境外取得所得的,应向户籍所在地或经常居住地税务机关申报纳税 取得综合所得需要办理汇算清缴的纳税人,应在纳税年度结束后的3个月内自行申报纳税 纳税人取得境外所得的,应在取得所得次月,向中国主管税务机关申报纳税 个体工商户的生产经营所得和对企事业单位的承包所得,应在取得所得的次年3月31日前一次性缴纳税款

预缴的增值税可在本期增值税应纳税额中抵减 预缴的增值税不可在本期增值税应纳税额中抵减, 应在辅导期结束时抵减 抵减后预缴增值税仍有余额的, 应于下期缴纳税款时, 按月 抵减 抵减后预缴增值税仍有余额的, 应于下期再次领用专用发票预缴增值税时, 按次抵减 主管税务机关应在纳税辅导期结束后的第一个月 内, 一次性退还纳税人因增领专用发票发生的预缴增值税余额

新办小型商贸企业在认定为一般纳税人之前一律按照小规模纳税人管理 一年内销售额达到180万元以后,经税务机关审核评估,可按辅导期一般纳税人管理 辅导期结束后,经主管税务机关审核同意,可转为止式一般纳税人 对注册资金在500万元以上,人员在50人以上的新办大中型商贸企业,也必须实行辅导期一般纳税人管理 对设有固定经营场所和拥有货物实物的新办商贸零售企业在进行税务登记时,即提出一般纳税人资格认定申请的,可以认定一般纳税人,直接进入辅导期,实行辅导期一般纳税人管理