你可能感兴趣的试题

个人所得税税收负担率=个人在一定时期内的个人所得税税额/同期个人收入总额 个人所得税税收负担率=个人在一定时期内的个人所得税税额/同期个人净收入 个人所得税税收负担率=个人在一定时期内的个人所得税税额/同期个人可支配收入 个人所得税税收负担率=个人在一定时期内的个人所得税税额/同期个人税后收入

个体演员的个人所得税须由个人缴纳 文艺表演团体的演员不用缴纳个人所得税(必须) 演出举办单位不应为演员代扣缴个人所得税(应当依法履行) 演出举办单位应该为演员代扣代缴个人所得税

自然人股东从注销的被投资企业取得的剩余资产价值,超过原投资成本部分,无需缴纳个人所得税 离职员工取得的公司支付的竞业禁止补偿金,按“偶然所得”项目征收个人所得税 编剧从其任职单位取得的剧本使用费,应按照“工资薪金所得”征收个人所得税 企业办税人员取得的按照所扣缴的个人所得税税款2%返还的手续费,无需缴纳个人所得税 员工为公司内部培训,取得讲课费,应按“劳务报酬所得”计算缴纳个人所得税

从单位获得的收入需缴纳个人所得税 兼职所得按“工资、薪金”所得缴纳个人所得税 兼职所得按“劳务报酬所得”缴纳个人所得税 从单位获得的收入和兼职所得不能合并计算个人所得税

个体演员的个人所得税由个人缴纳 文艺表演团体的演员不用缴纳个人所得税 演出举办单位不应为演员代扣代缴个人所得税 演出举办单位应为演员代扣代缴个人所得税

自然人股东从注销的被投资企业取得的剩余资产价值,超过原投资成本部分,需要缴纳个人所得税 离职员工取得的公司支付的竞业禁止补偿金,按“偶然所得”项目征收个人所得税 编剧从其任职单位取得的剧本使用费,应按照“工资薪金所得”征收个人所得税 企业办税人员取得的按照所扣缴的个人所得税税款2%返还的手续费,无需缴纳个人所得税

自然人股东平价转让股权,因无所得,无须缴纳个人所得税 公司支付给离职员工的竞业禁止补偿金收入,按“偶然所得”项目征收个人所得税 某公司购买了商业保险,是企业年金(可从保险公司拿退休金的),一次性缴纳保险费,60周岁后才从保险公司拿到养老金,这部分保险是等这些人退休之后再缴相应的个人所得税 扣缴义务人取得的按照所扣缴的个人所得税税款2%的手续费,奖励给企业办税人员时无须扣缴个人所得税 公司内部组织授课,由内部员工讲解,付给的员工讲课费应按“劳务报酬所得”计算缴纳个人所得税

从单位获得的收入需缴纳个人所得税 兼职所得按“工资、薪金”所得缴纳个人所得税 兼职所得按“劳务报酬所得”缴纳个人所得税 从单位获得的收入和兼职所得应合并计算缴纳个人所得税

对非居民纳税人来源于中国境内但支付地点在境外的所得,免征个人所得税 超过政府规定标准缴纳的失业、养老、医疗保险,其超过规定缴付的部分应计入职工当期工资、薪金收入,依法计征个人所得税 企业和个人按照省级人民政府规定的比例收取缴付的基本养老金、失业保险金,不计入个人当期的工资、薪金收入,免予征收个人所得税。但个人领取时,则应征收个人所得税 个人取得应纳税所得,没有扣缴义务人的或者扣缴义务人未按规定扣缴税款的,均应自行申报缴纳个人所得税

从单位获得的收入需缴纳个人所得税 兼职所得按“工资、薪金”所得缴纳个人所得税 兼职所得按“劳务报酬所得”缴纳个人所得税 从单位获得的收入和兼职所得应合并计算缴纳个人所得税

个体演员的个人所得税须由个人缴纳 文艺表演团体的演员不用缴纳个人所得税 演出举办单位不应为演员代扣缴个人所得税 演出举办单位应该为演员代扣代缴个人所得税

在上市公司任职的经理取得的董事费,按照“劳务报酬所得”计算缴纳个人所得税 个人取得特许权的经济赔偿收入,按照“特许权使用费所得”计算缴纳个人所得税 个体工商户业主从被投资企业取得的股息,按照“经营所得”计算缴纳个人所得税 在电视剧制作单位任职的编剧取得的剧本使用费,按照“工资、薪金所得”计算缴纳个人所得税

个人财产拍卖所得应纳的个人所得税税款,由拍卖单位负责代扣代缴 个人拍卖自己的文字作品手稿原件或复印件取得的所得,按照“财产转让所得”缴纳个人所得税 纳税人不能提供合法、完整、准确的财产原值凭证,不能正确计算财产原值的,按转让收入额的3%征收率计算缴纳个人所得税 对个人财产拍卖所得征收个人所得税时,以该项财产最终拍卖成交价格为其转让收入额

个体户张某对外投资,从被投资企业分得红利,属投资经营所得,应依法按个体工商业户的生产、经营所得缴纳个人所得税 承包经营、承租经营的承租人取得的所得,一律按照个人所得税法中的五级超额累进税率计算其应纳税额 扣缴义务人未履行扣缴个人所得税义务的,由扣缴义务人承担应纳的税款、滞纳金和罚款 个人财产拍卖所得应纳的个人所得税税款,由拍卖单位负责代扣代缴,并按规定向拍卖单位所在地主管税务机关办理纳税申报 个人取得应纳税所得,没有扣缴义务人的或者扣缴义务人未按规定扣缴税款的,均应自行申报缴纳个人所得税

应缴纳个人所得税160元 应缴纳个人所得税128元 应缴纳个人所得税40元 无需缴纳个人所得税

自然人股东从注销的被投资企业取得的剩余资产价值,超过原投资成本部分,无须缴纳个人所得税 离职员工取得的公司支付的竞业禁止补偿金,按“偶然所得”项目征收个人所得税 编剧从其任职单位取得的剧本使用费,应按照“工资、薪金所得”征收个人所得税 企业办税人员取得的按照所扣缴的个人所得税税款2%返还的手续费,无需缴纳个人所得税 员工为公司内部培训,取得讲课费,应按“劳务报酬所得”计算缴纳个人所得税

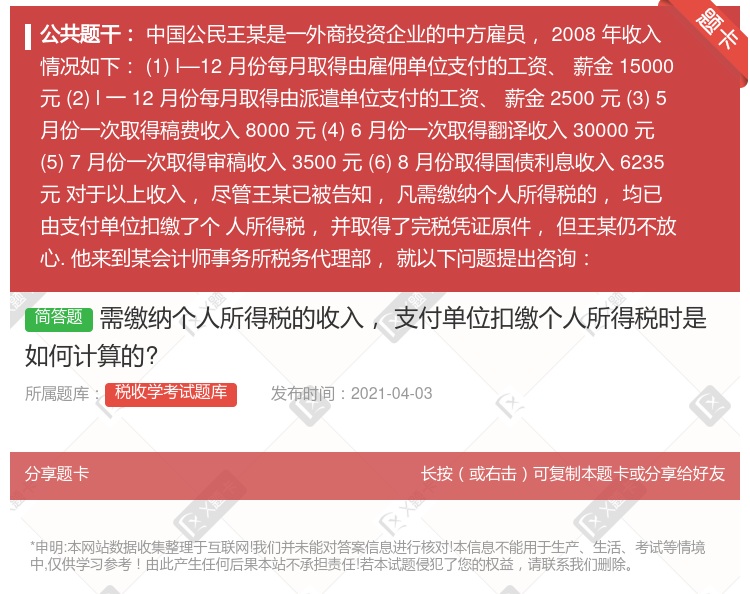

雇佣单位在支付工资、薪金时,按税法规定减除费用计算扣缴个人所得税 派遣单位支付的工资、薪金不再减除费用,以支付全额直接确定适用税率计算扣缴个人所得税 纳税义务人应在雇佣单位所在地税务机关申报每月工资、薪金收入,汇算清缴其工资、薪金收入的个人所得税,多退少补 可以提供有效合同或有关凭证,证明其工资、薪金所得的一部分按有关规定上缴派遣单位的,可以扣除其实际上缴的部分,按其余额计征个人所得税