你可能感兴趣的试题

印刷企业接受出版单位委托,自行购买纸张,印刷图书、报纸和杂志,按提供加工劳务征收增值税 银行销售金银业务不征收增值税 纳税人转让土地使用权或者销售不动产的同时一并销售的附着于土地或者不动产上的固定资产中,凡属于增值税应税货物的,征收增值税 销售货物的,增值税起征点为月销售额5000-10000元

嵌入式软件属于享受增值税优惠政策的软件产品 纳税人销售软件产品并随同销售一并收取的软件安装费、维护费、培训费等收入,应按照增值税混合销售的有关规定征收增值税,并可享受软件产品增值税即征即退政策 纳税人受托开发软件产品,著作权属于受托方的征收增值税 纳税人受托开发软件产品,著作权属于委托方或属于双方共同拥有的不征收增值税

印刷企业接受出版单位委托,自行购买纸张,印刷图书、报纸和杂志,按提供加工劳务征收增值税 银行销售金银业务不征收增值税 电力公司向发电企业收取的过网费,征收增值税 纳税人受托开发软件产品,著作权属于委托方的征收增值税

一般纳税人销售自己使用过的物品和旧货,适用按简易办法依4%征收率减半征收增值税的政策 从事货物的生产、批发或者零售的企业、企业性单位和个体工商户的混合销售行为,视为销售货物,应当缴纳增值税 增值税一般纳税人进口货物取得属于增值税扣税范围的海关专用缴款书,必须经稽核比对相符后方可申报抵扣税款 纳税人销售软件产品并随同销售一并收取的软件安装费、维护费、培训费等收入,应按照增值税混合销售的有关规定征收增值税

不征收增值税,并且外购钢件的进项税额不得抵扣 该行为属于视同销售的行为,应该计算销项税,可以抵扣外购钢件的进项税 应视为混合销售行为,征收增值税 该行为属于视同销售的行为,应该计算销项税,但不得抵扣外购钢件的进项税

燃油电厂从政府财政专户取得的发电补贴属于增值税规定的价外费用,应计入应税销售额,征收增值税 纳税人取得的与收入或数量无关的中央财政补贴,不属于增值税应税收入的部分,不征收增值税 金融机构向个人销售实物黄金的行为,应照章征收增值税 纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围。 存款利息不征增值税

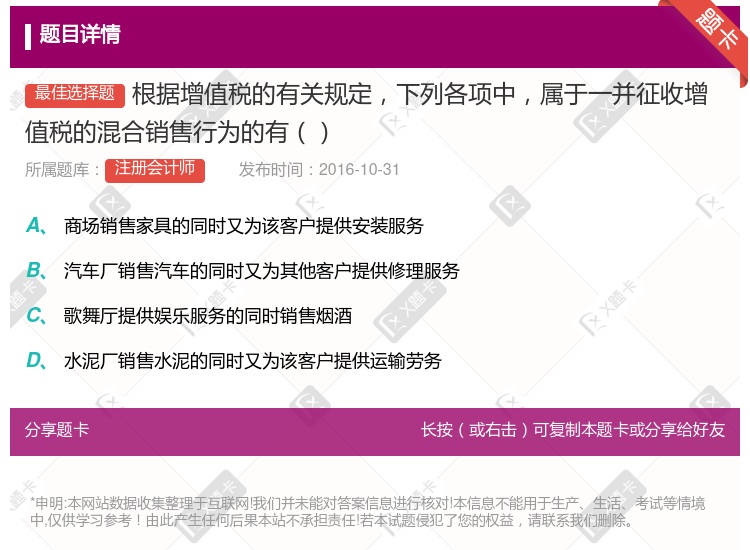

合并征收增值税和营业税 区别不同情况征收增值税或营业税 一并征收增值税而不征收营业税 一并征收营业税而不征收增值税

不征收增值税,并且外购钢件的进项税额不得抵扣 该行为属于视同销售的行为,应该计算销项税,可以抵扣外购钢件的进项税 应视为混合销售行为,征收增值税 该行为属于视同销售的行为,应该计算销项税,但不得抵扣外购钢件的进项税

不征收增值税,并且外购钢件的进项税额不得抵扣 该行为属于视同销售的行为,应该计算销项税,可以抵扣外购钢件的进项税 应视为混合销售行为,征收增值税 该行为属于视同销售的行为,应该计算销项税,但不得抵扣外购钢件的进项税

纳税人随同销售软件一并收取的软件培训费收入不征收增值税 纳税人受托开发的著作权属于委托方的软件取得的收入不征收增值税 供应或开采未经加工的天然水,不征收增值税 对增值税纳税人收取的会员费用收入不征收增值税

合并征收增值税和营业税 区别不同情况征收增值税或营业税 一并征收增值税而不征收营业税 一并征收营业税而不征收增值税

纳税人随同销售软件一并收取的软件培训费收入征收增值税 纳税人受托开发的著作权属于委托方的软件取得的收入征收营业税 各燃油电厂从财政专户取得的发电补贴,不征收增值税 对增值税纳税人收取的会员费用收入征收增值税

纳税人销售软件产品并随同销售一并收取的软件安装费、维护费、培训费等收入,应按照增值税混合销售的有关规定征收增值税,并可享受软件产品增值税即征即退政策 对软件产品交付使用后,按期或按次收取的维护费、技术服务费、培训费也应征收增值税 纳税人受托开发软件产品,著作权属于受托方的,应征收增值税 纳税人受托开发软件产品,著作权属于委托方或属于双方共同拥有的,不征收增值税

不征收增值税,并且外购钢件的进项税额不得抵扣 该行为属于视同销售的行为,应该计算销项税,可以抵扣外购钢件的进项税 应视为混合销售行为,征收增值税 该行为属于视同销售的行为,应该计算销项税,但不得抵扣外购钢件的进项税

销售货物 提供加工、 修理修配劳务 转让无形资产 进口货物