你可能感兴趣的试题

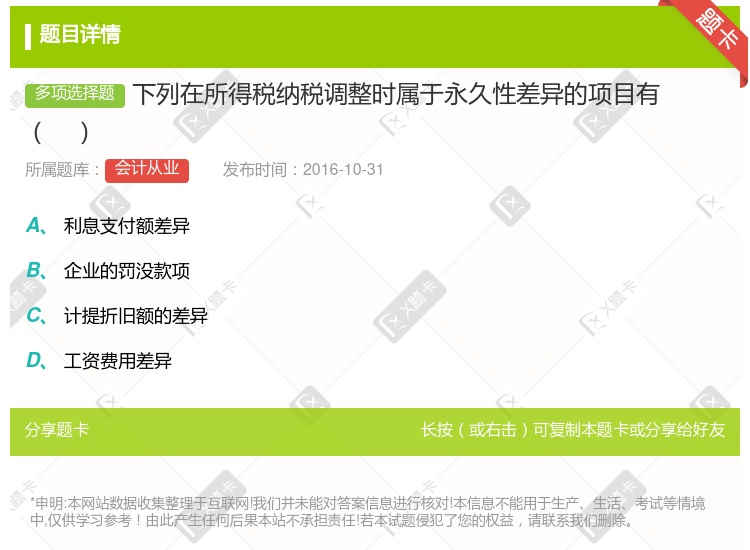

利息支付额差异 企业的罚没款项 计提折旧额的差异 工资费用差异

支付的各项赞助费 购买国债确认的利息收入 支付的违反税收规定的罚款 支付的工资超过计税工资的部分

把本期由于时间性差异产生的影响纳税的金额,递延和分配到以后各期 同时转销已确认的时间性差异对所得税的影响金额 在税率变更或开征新税时,不需要调整递延税款的余额 在税率变更或开征新税时,需要调整递延税款的余额

一项永久性的个人所得税减少和一项永久性的投资税收减免 一项临时性的个人所得税减少和一项永久性的投资税收减免 一项永久性的个人所得税减少和一项临时性的投资税收减免 一项临时性的个人所得税减少和一项临时性的投资税收减免

企业应当将当期和以前期间应交未交的所得税确认为负债 存在应纳税暂时性差异并且按照所得税准则的规定,满足递延所得税确认条件的;应确认递延所得税负债 存在应纳税暂时性差异时,企业应当按照所得税准则的规定确认递延所得税资产 企业应当将已支付的所得税超过应支付的部分确认为资产 存在可抵扣暂时性差异,并且按照所得税准则的规定满足递延所得税确认条件的应确认递延所得税资产

递延所得税资产 暂时性差异 递延所得税负债 永久性差异

仅产生永久性差异 仅产生临时性差异 分别产生永久性和临时性差异 不产生差异

企业应当将当期和以前期间应交未交的所得税确认为负债 存在应纳税暂时性差异,应当按照所得税准则规定确认递延所得税负债 存在应纳税暂时性差异,应当按照所得税准则规定确认递延所得税资产 企业应当将已支付的所得税超过应支付的部分确认为资产

应纳税暂时性差异 可抵扣暂时性差异 应纳税永久性差异 可抵扣永久性差异

时间性差异不会产生未来应纳税额或税款抵减额。 只有永久性差异会产生递延税款。 只有时间性差异会产生递延税款。 时间性差异包括那些废税前财务收益但不会记入应税所得额的项目。

会计上确认的可抵扣暂时性差异产生的所得税资产,通过“递延所得税资产”科目核算 “递延所得税资产”期末贷方余额,反映企业已确认的递延所得税资产的余额 永久性差异对企业所得税的影响不体现在“递延所得税资产或负债”科目 根据规定,用以后年度税前利润弥补的亏损产生的所得税资产,通过“递延所得税资产”科目核算 “所得税费用”科目期末结转后应无余额

只要涉及对损益项目的调整,就应调整应交所得税 若报告年度所得税尚未进行汇算清缴,涉及跨年度损益项目的调整时,需调整报告年度的应交所得税 报告年度所得税已进行了汇算清缴的,不能再调整报告年度的应交所得税 调整的事项影响暂时性差异的,通常应考虑调整递延所得税资产或递延所得税负债

时间性差异不会产生未来应纳税额或税款抵减额。 只有永久性差异会产生递延税款。 只有时间性差异会产生递延税款。 时间性差异包括那些记入税前财务收益但不会记入应纳税所得额的项目。