你可能感兴趣的试题

纳税人应当自纳税义务发生之日起15日内,向税务机关办理纳税申报,并在税收征收机关核定的期限内缴纳税款 企业发生契税纳税义务时,应向企业机构所在地税务机关缴纳契税 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天,或者纳税人取得其他具有土地、房屋权属转移合同性质凭证的当天 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同7日内

从事生产、经营的纳税人应当自领取营业执照之日起30日内申报办理税务登记 扣缴义务人应当自扣缴义务发生之日起30日内申报办理扣缴税款登记 从事生产、经营的纳税人应当自领取营业执照或发生纳税义务之日起15日内设置账簿 扣缴义务人应当自税收法律、行政法规规定的扣缴义务发生之日起15日内,按照所代扣、代收的税种,分别设置代扣代缴、代收代缴税款账簿

从事生产、经营的纳税人应自其领取工商执照之日起30日内设置账簿 扣缴义务人应自税法规定的扣缴义务发生之日起10日内按所代扣代收的税种分别设置代扣代缴、代收代缴税款账户 从事生产经营的纳税人应自其领取工商执照之日起15日内设置账簿 扣缴义务人应自税法规定的扣缴义务发生之日起30日内按所代扣代收的税种分别设置代扣代缴、代收代缴税款账户

纳税人应当自纳税义务发生之日起15日内,向税务机关办理纳税申报,并在税收征收机关核定的期限内缴纳税款 企业发生契税纳税义务时,应向企业机构所在地税务机关缴纳契税 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天,或者纳税人取得其他具有土地、房屋权属转移合同性质凭证的当天 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同7日内

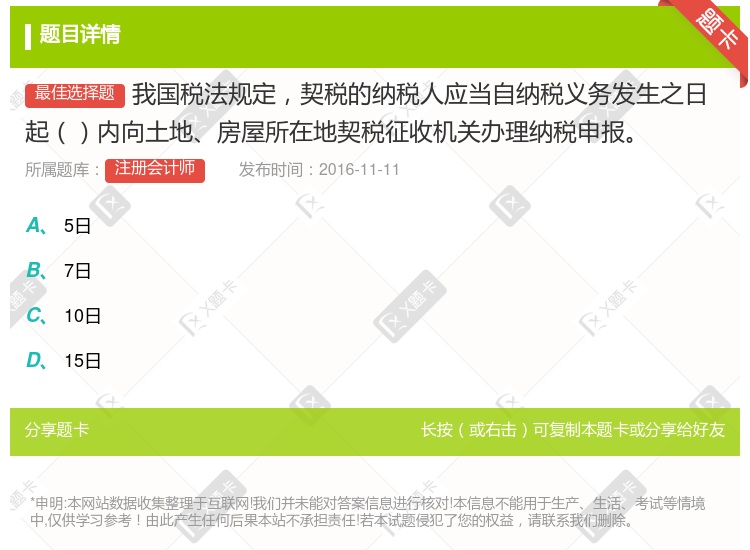

纳税人应当自纳税义务发生之日起5日内,向土地、房屋所在地的契税征收机关办理纳税申报。 纳税人应当自纳税义务发生之日起10日内,向土地、房屋所在地的契税征收机关办理纳税申报。 纳税人应当自纳税义务发生之日起15日内,向土地、房屋所在地的契税征收机关办理纳税申报。 纳税人应当自纳税义务发生之日起30日内,向土地、房屋所在地的契税征收机关办理纳税申报。

烟叶税的纳税人是销售烟叶的单位 烟叶税应当向烟叶收购单位所在地的主管税务机关申报纳税 烟叶税的计税依据为纳税人收购烟叶实际支付的价款总额 纳税人应当自纳税义务发生之日起30日内申报纳税

契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天 契税在纳税人所在地的征收机关缴纳 纳税人应当自纳税义务发生之日起10日内,向土地、房屋所在地的契税征收机关办理纳税申报 已缴纳契税的购房单位和个人,在未办理房屋权属变更登记前退房的,退还已纳契税

纳税人应当自签订房地产转让合同之日起7日内,到房地产所在地的主管税务机关进行土地增值税纳税申报 纳税人应当自签订房地产转让合同之日起10日内,到房地产所在地的主管税务机关进行土地增值税纳税申报 契税纳税人应当自纳税义务发生之日起7日内,向土地、房屋所在地的契税征收机关办理纳税申报 获准占用耕地的单位或者个人应当在收到土地管理部门的通知之日起30日内缴纳耕地占用税 契税纳税人应当自纳税义务发生之日起10日内,向土地、房屋所在地的契税征收机关办理纳税申报

烟叶税的纳税义务发生时间为纳税人向烟叶销售者付讫收购烟叶款项或者开具收购烟叶凭证的当天 烟叶税在烟叶收购环节征收 纳税人应当自纳税义务发生之日起30日内申报纳税 纳税人应当自纳税义务发生之日起15日内申报纳税

履行代扣代缴义务的扣缴义务人, 应当自扣缴义务发生之日起 30 日内, 向机构所在地税务机关办理纳税人(扣缴义务人) 身份信息报告” 境外注册中资控股居民企业应自收到居民身份认定书之日起 30 日内向项目所在地税务机关办理“纳税人(扣缴义务人) 身份信息报告” 境外企业在中国境内承包建筑、 安装、 装配、 勘探工程和提供劳务的, 应当自项目合同或协议签订之日起 30 日内向主管税务机关办理“纳税人(扣缴义务人) 身份信息报告” 从事生产、 经营的纳税人, 应经有关部门批准设立但未经有关部门批准的, 应当自纳税义务发生之日起 30 日内向主管税务机关办理“纳税人(扣缴义务人) 身份信报息告”

纳税人不能取得销售不动产发票的, 可持人民法院的裁决书原件及相关资料办理契税纳税申报 纳税人因房地产开发企业被税务机关列为非正常户, 不能取得销售不动产发票的,无法办理契税纳税申报 纳税人应当自纳税义务发生之日起10日内,向征收机关办理申报 纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天 纳税人应当自纳税义务发生之日起30日内,向征收机关办理申报